Aktivistischer Investor voraus! Ist PayPal die nächste Meme-Aktie?

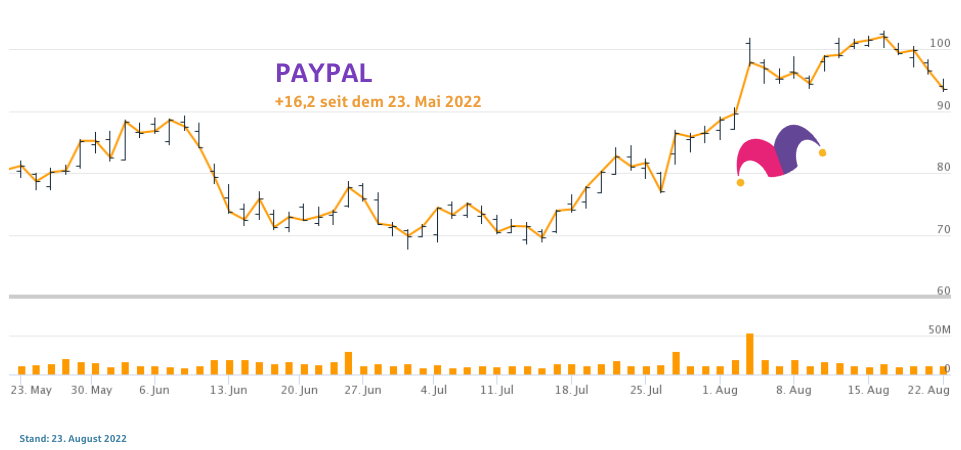

Seit dem 14. Juli zieht die PayPal-Aktie (WKN: A14R7U) wieder ordentlich an. Der Kurs sprang seitdem 35 % in die Höhe und steht heute bei 93,58 US-Dollar (Stand aller Daten: 23. August 2022). Monatelang war die Aktie des Zahlungsanbieters auf Talfahrt. Dann eine derart steile Kehrtwende an einem einzigen Tag, das sind doch gute Nachrichten. Oder etwa nicht?

Natürlich freuen sich jetzt viele Aktionäre, dass die PayPal-Aktie ihr Kurstief von Juni bei 69,84 US-Dollar nun hinter sich lassen konnte. Dennoch sollte der Jubel nicht allzu laut ausfallen. Der Grund für den fulminanten Kurssprung sind nämlich nicht etwa die Geschäftszahlen, die PayPal einen Tag zuvor veröffentlichte, sondern die Meldung, dass der Hedgefonds Elliott mit rund 2 Mrd. US-Dollar in den Konzern eingestiegen ist.

Elliott hält jetzt etwas über 2 % an PayPal und ist damit einer der größten Anteilseigner. Die größten Investoren in PayPal sind Vanguard mit mehr als 7 % und BlackRock mit mehr als 4 %. Während diese beiden Investmentgesellschaften tendenziell langfristige Beteiligungen anstreben, verfolgt Elliott kurzfristige Ziele.

Quelle: TIKR.com

Elliott ist ein sogenannter aktivistischer Investor

Ihm geht es wahrscheinlich allein darum, kurzfristige Rendite- und Kurssteigerungen zu erreichen, dann Kasse zu machen und zum nächsten Unternehmen weiterzuziehen. Die Masche ist folgende: Elliott geht eine Minderheitsbeteiligung von wenigen Prozent ein und setzt anschließend das Management mit aggressiven Forderungen nach mehr Wachstum und höheren Renditen unter Druck. Leider funktioniert das oft.

Dies hat zwei Ursachen. Erstens haben sehr viele Anleger ebenfalls nur einen sehr kurzen Zeithorizont. Auch sie sind nur auf kurzfristige Gewinne aus und schließen sich deshalb der Stimmungsmache von Elliott und Konsorten an. Zweitens erweist sich das Management eines Konzerns in einer solchen Situation oft als schwach. Der Vorstand fürchtet weitere Kursverluste der Aktie, was unter Umständen die Boni beeinträchtigen könnte, und geht oft schnell auf Forderungen aktivistischer Investoren ein.

Ein Extrembeispiel dafür ist ThyssenKrupp (WKN: 750000). Elliott war hier mit rund 3 % beteiligt und treibende Kraft bei der Zerschlagung des Konzerns. Das damalige Management von ThyssenKrupp unternahm nicht einmal den Versuch, sich zu verteidigen. Nachdem Elliott gefordert hatte, den CEO Heinrich Hiesinger abzusetzen, warf dieser tatsächlich wenige Tage später das Handtuch. Es dauerte nicht lange, und auch der damalige Aufsichtsratsvorsitzende verließ das Unternehmen.

Ein starkes Management stellt sich dem Sturm

Das können Sie am Beispiel Nestlé (WKN: A0Q4DC) verfolgen. Als Mark Schneider die Konzernleitung 2017 übernahm, war er fast von Anfang an mit dem aktivistischen Investor Third Point konfrontiert. Third Point forderte 2017 den sofortigen Komplettverkauf der L’Oréal-Beteiligung, den Verkauf der Wassersparte und vieles andere mehr.

Was machte Mark Schneider? Er zeigte sich unbeeindruckt. Er holte den Lebensmittelriesen aus der Wachstumskrise, indem er nicht verkaufte, sondern in wachstumsstarke und margenstarke Bereiche (Kaffee, Tiernahrung und pflanzenbasierte Milch- und Fleischersatzprodukte) investierte.

In den nächsten Monaten werden wir Fools sehen, wie das Management von PayPal auf den Einstieg von Elliott reagiert. Die Antwort auf diesen „Stresstest“ ist noch offen. Willigt das Management allzu schnell in die Forderungen von Elliott ein, wäre dies ein Eingeständnis, dass man seine Hausaufgaben nicht gemacht hat.

Ein Fool bleibt cool!

Skeptisch sollte uns stimmen, dass direkt mit Bekanntgabe der Elliott-Beteiligung ein neuer Finanzchef bekannt gegeben wurde. Außerdem kündigte PayPal umgehende Kosteneinsparungen und ein Aktienrückkaufprogramm mit einem Volumen von bis zu 15 Mrd. US-Dollar an. Zugutehalten müssen wir PayPal allerdings, dass der Aktienrückkauf zum jetzigen Zeitpunkt – der Kurs ist auf Jahressicht immer noch 65,7 % im Minus – kein schlechter Zeitpunkt wäre.

Aktivistische Investoren sind leider seit einigen Jahren ein Phänomen, mit dem wir leben müssen. Wenn wir Fools unsere eigenen Hausaufgaben gemacht haben, sollten unsere Entscheidungen nicht allzu sehr von ihnen beeinträchtigt werden – weder im positiven noch im negativen Sinne.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Henning Lindhoff besitzt keine der erwähnten Aktien. The Motley Fool besitzt und empfiehlt Aktien von PayPal.