Hermle: Übersehen alle den deutschen Dividenden-Geheimtipp?

Hermle (WKN: 605283) war als Maschinenbauer durchaus betroffen von der Zurückhaltung der Kunden zu Beginn von Corona. Die Produkte von Hermle sind inzwischen aber wieder sehr gefragt. In den ersten fünf Monaten betrug der Auftragseingang 235,3 Mio. Euro. Pro Monat sind das ca. 47 Mio. Euro. In 2018, dem stärksten Jahr vor Corona, waren es nur ca. 39,6 Mio. Euro. Das zeigt, wie stark der Bedarf aktuell bei den Kunden ist.

Der Auftragsbestand ist mit 174,3 Mio. Euro auf ein neues Rekordniveau angewachsen. Dies ist jedoch auch darauf zurückzuführen, dass sich der durchschnittliche Monatsumsatz noch nicht vollständig erholt hat. 2018 hat Hermle monatlich noch 39,6 Mio. Euro umgesetzt. In 2022 sind es bisher nur 33,8 Mio. Euro.

Es wird wieder besser, aber es gibt noch Luft

Zwar kann Hermle laut eigener Aussage „zunehmende Störungen in der Lieferkette weiterhin durch interne Sondermaßnahmen wie Mehrarbeit, den Einsatz alternativer Materialien, Lieferantenwechsel und Änderungen in der konstruktiven Auslegung der Maschinen ausgleichen“. Die Produktivität aus der Zeit vor Corona hat das Unternehmen aufgrund der schwierigen Rahmenbedingungen aber noch nicht wieder erreicht.

Trotzdem ist das Ergebnis in den ersten fünf Monaten überproportional zum Umsatz gewachsen. Das erste Halbjahr 2021 war mit einer Ebit-Marge von 13 % für Hermle-Verhältnisse noch ziemlich schwach. Es ist gut, dass Hermle hier trotz der Einstellung und Abschreibung des Russland-Geschäfts bessere Zahlen liefern kann. Als Ursache führt das Management vor allem die stark verbesserte Kapazitätsauslastung an.

Angesichts der anhaltenden Schwierigkeiten im Umfeld finde ich es auch gut, dass Hermle bei seiner konservativen Schätzung bleibt. Im Vergleich zum Vorjahr soll der Umsatz um 10 % zunehmen und das Betriebsergebnis mindestens auf dem Niveau des Vorjahres liegen. Beim Umsatz müsste sich Hermle nämlich im Vergleich zu den ersten fünf Monaten noch mal steigern. Bis zum Jahresende muss das Unternehmen in den verbleibenden Monaten einen durchschnittlichen monatlichen Umsatz von 35 Mio. Euro liefern, um das Ziel zu erreichen.

Hermle ist einfach spannend

Das Betriebsergebnis soll mindestens auf dem Niveau des Vorjahres liegen. Die Marge lag im Vorjahr bei ca. 19,8 %. Angesichts der Aufholjagd im zweiten Halbjahr 2021 und der guten Zahlen im ersten Halbjahr 2022 wirkt die Prognose konservativ.

Die Bewertung an der Börse scheint ähnlich konservativ zu sein. Die Investitionen sollen in den nächsten fünf Jahren bei 60 Mio. Euro liegen. Das entspricht jährlichen Investitionen von 12 Mio. Euro. Den operativen Cashflow von 66,3 Mio. Euro aus 2021 sollte Hermle regelmäßig erzielen können. Damit ergibt sich ein Free Cashflow von 54,3 Mio. Euro. Der Unternehmenswert beträgt ca. 1 Mrd. Euro. Damit ergibt sich eine Free-Cashflow-Rendite von knapp über 5 %.

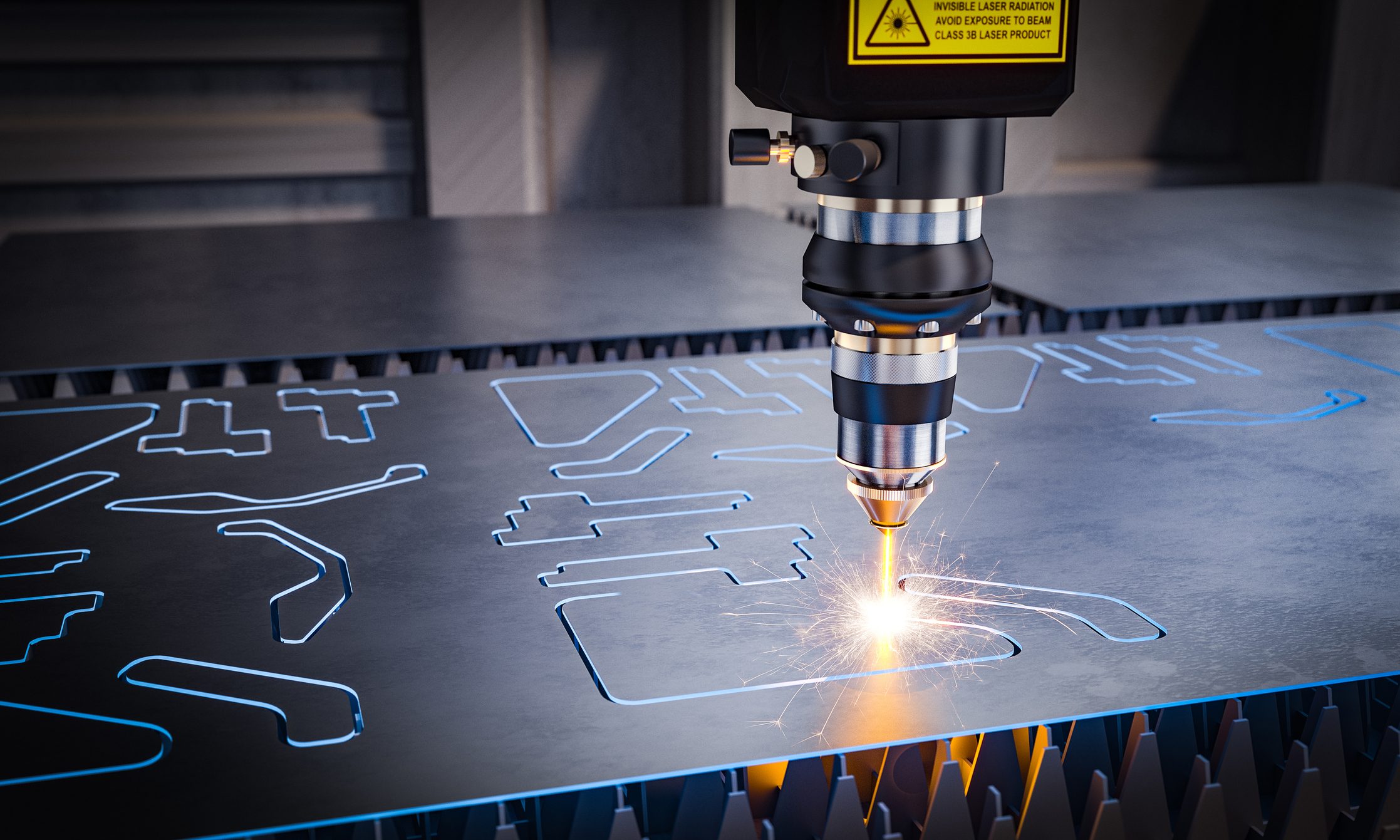

Dafür erhält man ein schuldenfreies Unternehmen, das in normalen Zeiten durchaus operative Margen im Bereich von 20 bis 25 % liefern konnte. Darüber hinaus ist das Unternehmen auch qualitativ stark positioniert. Im Bereich der CNC-Bearbeitungszentren ist Hermle Qualitätsführer. Zudem hat das Management frühzeitig auf das Thema Automatisierung gesetzt und kann hier komplette Lösungen aus einer Hand anbieten.

Gleichzeitig taugt die Aktie mit einer Dividendenrendite von 3,9 % inzwischen zum Dividenden-Geheimtipp. Das Geschäftsmodell ist nämlich nicht sonderlich kapitalintensiv und die Barreserven gut gefüllt, deswegen kann das Management große Teile des Gewinns ausschütten.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Florian Hainzl besitzt Aktien von Hermle. The Motley Fool besitzt keine der erwähnten Aktien.