5.000 US-Dollar übrig? 3 Top-Dividendenaktien zum sofortigen Kauf

Mit Aktien, die in der Nähe von Rekordhochs gehandelt werden, haben einige wachstumsfokussierte Namen eine auffällige Performance hingelegt. Investoren können ihre Portfolios jedoch auch stärken, indem sie robuste, risikoärmere Unternehmen hinzufügen, die regelmäßig durch Dividenden Wert an die Aktionäre zurückgeben.

Vor diesem Hintergrund haben drei Mitarbeiter von The Motley Fool drei Top-Dividendenaktien identifiziert, die darauf vorbereitet sind, große Gewinne zu liefern. Lies weiter, um zu erfahren, warum sie denken, dass Verizon Communications (WKN: 868402), Brookfield Infrastructure (WKN: A0M74Z) und Texas Instruments (WKN: 852654) im Moment großartige Käufe sind.

Genieße große Dividenden, während 5G die Welt verändert

Keith Noonan (Verizon Communications): Versuche dir eine Welt vorzustellen, in der das Internet weniger zentral für das tägliche Leben wird. Wenn du ein Wissenschafts- oder Science-Fiction-Enthusiast bist, denkst du vielleicht an ein Szenario, in dem eine Sonneneruption oder ein Gerät mit elektromagnetischen Impulsen die Hardware- und Software-Infrastruktur der Technologie außer Gefecht setzt. Auf der anderen Seite ist es weitaus wahrscheinlicher, dass sich die Welt weiterhin zunehmend auf die Netzwerkkommunikation verlassen wird. Verizon ist ein Top-Player in der Telekommunikationsbranche und es sieht so aus, als ob das Unternehmen langfristig von der wachsenden Nachfrage und den neuen Servicemöglichkeiten profitieren wird.

Verizon betreibt das größte und am besten bewertete Mobilfunknetz der Vereinigten Staaten und das Unternehmen befindet sich in der Anfangsphase eines großen Upgrade-Zyklus, von dem es profitiert. 5G-Netzwerke werden erheblich verbesserte Upload- und Download-Geschwindigkeiten ermöglichen, und diese Vorteile sollten die Nachfrage von Privat- und Unternehmenskunden ankurbeln und es Verizon ermöglichen, weiterhin große Schecks an die Aktionäre auszustellen.

Das Unternehmen generiert durchweg einen starken freien Cashflow und hat seine Ausschüttung seit 14 Jahren in Folge jährlich erhöht. Während das Unternehmen weiterhin investieren muss, um seine 5G-Infrastruktur auszubauen und andere Wachstumsinitiativen zu verfolgen, ist es wahrscheinlich, dass die Investoren weiterhin in den Genuss eines regelmäßigen Dividendenwachstums kommen werden.

Mit dem 11-Fachen der für dieses Jahr erwarteten Gewinne und einer Dividendenrendite von 4,4 % ist die Aktie von Verizon attraktiv bewertet und sticht als eines der besten Einkommensobjekte in der Telekommunikationsbranche hervor. Das Unternehmen mag im Vergleich zu den wachstumsstarken Namen im Tech-Sektor nicht besonders auffällig erscheinen, aber es könnte sich als großer Gewinner für geduldige Investoren erweisen.

Der unsichtbare Klebstoff, der die moderne Welt zusammenhält

Jason Hall (Brookfield Infrastructure): Investoren sind – aus gutem Grund – immer auf der Suche nach dem nächsten großen Wachstumstrend. Für die kommenden Jahre bedeutet das E-Commerce, Daten und soziale Medien. Die Welt wird reicher und kleiner, und Hunderte Millionen Menschen werden in den kommenden Jahren online einkaufen und miteinander interagieren.

Aber eine der besten Investitionen in diesen Megatrend ist kein E-Commerce- oder Social-Media-Unternehmen, sondern ein Anbieter von Rechenzentren, 5G- und Glasfaserkommunikation und Betreiber der Transportinfrastruktur, die das alles möglich macht: Brookfield Infrastructure.

Brookfield ist auf allen Kontinenten außer der Antarktis tätig. Sein Geschäft generiert stetige Cashflows aus langfristigen Verträgen, oft mit Inflationsanpassung, und ist weitgehend rezessionsresistent. Außerdem wird der Megatrend des Wachstums der globalen Mittelschicht einen „Superzyklus“ bei den Infrastrukturausgaben anheizen. Mit Investment-Grade-Krediten und Milliarden von Dollar an kostengünstigem Kapital ist Brookfield Infrastructure ein Unternehmen, das es wert ist, gekauft zu werden.

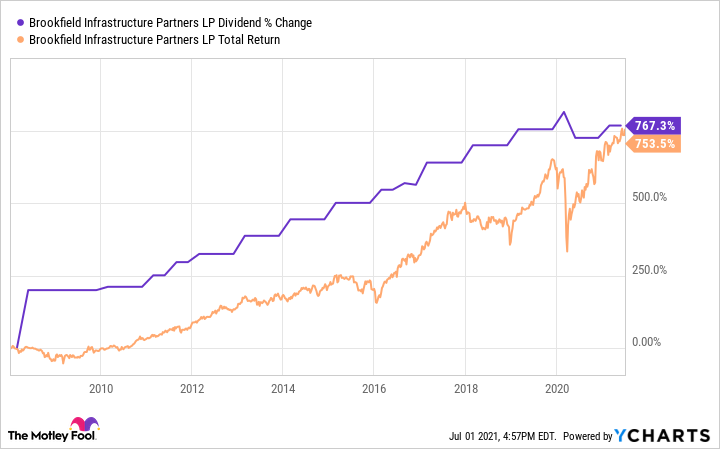

Für Dividendenjäger wird es nicht viel besser. Seit dem Börsengang im Jahr 2008 hat Brookfield Infrastructure eine annualisierte Gesamtrendite von fast 15 % erwirtschaftet, wobei ein Großteil davon auf die Dividendenausschüttung zurückzuführen ist, die um fast 800 % gestiegen ist, was zu einer Gesamtrendite von über 750 % geführt hat:

BIP-DIVIDENDEN-DATEN VON Y-CHARTS

Texas Instruments ist ein übersehener Free-Cashflow-Gigant

Jamal Carnette (Texas Instruments): Texas Instruments hat ein Wahrnehmungsproblem. Das Unternehmen ist auf analoge Chipsätze und eingebettete Prozessoren spezialisiert, Technologien, die im Vergleich zu digitalen und mobilen Chipsätzen als letzte Generation gelten.

Der Fokus der Wall Street auf wachstumsstärkere Endmärkte ließ Texas Instruments jedoch unter dem Radar fliegen. Texas Instruments ist keine Wachstumsaktie, aber das Unternehmen hat wohl die beste Kapitalrückgabepolitik im S&P 500.

Anstatt nach Umsatzwachstum zu streben, konzentriert sich das Management von Texas Instruments darauf, den freien Cashflow pro Aktie zu steigern und alle Barmittel über Dividenden und Aktienrückkäufe an die Aktionäre zurückzugeben. Vor diesem Hintergrund leistet das Management hervorragende Arbeit: Seit 2004 hat Texas Instruments den freien Cashflow pro Aktie um 12 % pro Jahr gesteigert und diesen Cashflow genutzt, um die ausstehenden Aktien um 46 % zu reduzieren und die Dividende um 26 % pro Jahr zu erhöhen.

Leider sind die Aktien von Texas Instruments nicht mehr so billig, wie sie es einmal waren, da der Kurs des Unternehmens im letzten Jahr um mehr als 50 % gestiegen ist, aber die Aktien rentieren sich immer noch mit 2,1 %. Das ist höher als die durchschnittliche S&P-500-Rendite und das Unternehmen hat fast 10,5 Milliarden Dollar – oder fast 6 % seiner aktuellen Marktkapitalisierung – in seiner Aktienrückkaufsermächtigung übrig. Die Investoren können mehr Dividenden und Aktienrückkäufe erwarten.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel stellt die Meinung des Autors dar, die von der "offiziellen" Empfehlungsposition eines Premium-Beratungsdienstes von The Motley Fool abweichen kann. Eine These des Investierens zu hinterfragen - sogar eine eigene - hilft uns allen, kritisch über das Investieren nachzudenken und Entscheidungen zu treffen, die uns helfen, klüger, glücklicher und reicher zu werden.

Jamal Carnette, CFA besitzt Aktien von Verizon Communications. Jason Hall besitzt Aktien von Brookfield Infrastructure Corporation und Brookfield Infrastructure Partners. Keith Noonan hat keine Position in einer der genannten Aktien. The Motley Fool besitzt Aktien von und empfiehlt Texas Instruments. The Motley Fool empfiehlt BROOKFIELD INFRA PARTNERS LP UNITS, Brookfield Infrastructure Corporation, Brookfield Infrastructure Partners, und Verizon Communications.

Dieser Artikel wurde von Will Ebiefung auf Englisch verfasst und am 03.07.2021 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.