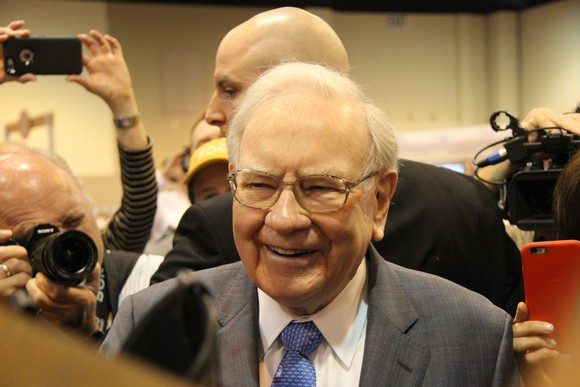

Warren Buffett holt die Hälfte seiner Dividendeneinnahmen aus diesen 3 Aktien

Berkshire Hathaways (WKN: A0YJQ2) CEO Warren Buffett ist eine Klasse für sich. Unter Buffetts Führung hat Berkshire seit 1965 eine durchschnittliche jährliche Rendite von 20 % erzielt und den Aktionären eine Gesamtrendite von mehr als 2.800.000 % geliefert! Und das alles, ohne seinen Aktionären eine Dividende zu zahlen.

Doch die Investitionsstrategie des Orakels von Omaha ist sehr stark auf Dividenden angewiesen. Nach der Einreichung des Formulars 13F von Berkshire bei der Securities and Exchange Commission Mitte Februar, in dem alle Kauf- und Verkaufsaktivitäten des Unternehmens aus dem vierten Quartal offengelegt wurden, wird Berkshire laut meiner Rechnung in diesem Jahr etwa 4,36 Milliarden USD an Dividendeneinnahmen reinholen.

Die Hälfte von Buffetts 48 Beteiligungen schütten eine Dividende aus. Dennoch wird die Hälfte der Dividendeneinnahmen von Berkshire Hathaway im Jahr 2021 (insgesamt 2,16 Milliarden USD) von nur drei Aktien geschaffen.

Apple: 744.199.004 USD Dividendeneinnahmen

Tech-König Apple (WKN: 865985) bleibt die lukrativste Dividendenaktie von Warren Buffett – auf nominaler Basis. Wenn Apple im Jahr 2021 0,82 USD pro Aktie ausschüttete und Berkshire Hathaway alle 907.559.761 Aktien behielte, würde Buffetts Unternehmen 744.199.004 USD an Dividendeneinnahmen kassieren. Basierend auf den rund 1,53 Millionen ausstehenden Aktien der Klasse A entspricht dies einem Dividendenertrag von 486 USD pro Aktie.

Apple wird vom Orakel von Omaha liebevoll als „drittes Geschäft“ seines Unternehmens bezeichnet. Das sollte uns sagen: Buffett verkauft nicht.

Der Erfolg von Apple beruht seit Langem auf dem Erfolg seiner innovativen Produkte. Die Einführung des ersten 5G-fähigen iPhones Ende letzten Jahres führte zu einem Rekordabsatz des iPhones im ersten Quartal des Geschäftsjahres. In den USA ist das iPhone nach wie vor das meistverkaufte Smartphone. Neue Produkte locken regelmäßig Menschenmassen in die Läden.

Doch für Apple-CEO Tim Cook liegt die Zukunft des Unternehmens bei Dienstleistungen und Wearables. Während er die gewohnten Produkte nicht aufgibt, legt Cook Wert auf einen Übergang zu margenstarken Abonnements. Letztendlich sollte diese Verschiebung Apples unregelmäßige Umsatzrealisierung ausgleichen und die operativen Margen des Unternehmens verbessern.

Solange Apple weiterhin innovativ ist und seine eigenen Aktien zurückkauft, dürfte Buffett glücklich sein.

Bank of America: 743.653.444 USD Dividendeneinnahmen

Das Finanzunternehmen Bank of America (WKN: 858388) ist Apple in Sachen Dividendeneinnahmen dicht auf den Fersen. Nach der Genehmigung der Federal Reserve Bank of Richmond, den Anteil seines Unternehmens an der BofA auf über 10 % zu erhöhen, hat Buffett die Gelegenheit genutzt, den Anteil von Berkshire auf mehr als 1,03 Milliarden Aktien zu erhöhen. Basierend auf einer jährlichen Ausschüttung von 0,72 USD sollte die Bank of America im Jahr 2021 Dividendenerträge in Höhe von 743.653.444 USD einbringen.

Es ist kein Geheimnis, dass Warren Buffett Bankaktien liebt. Der Grund ist einfach: Sie sind Geldbringer. Auch wenn Rezessionen unvermeidlich sind, dauern sie typischerweise nur ein paar Monate bis ein paar Quartale. Im Vergleich dazu dauern Wirtschaftsexpansionen oft Jahre, manchmal sogar länger als ein Jahrzehnt. Bankaktien sitzen kurze Schwächephasen einfach aus und scheffeln in mehrjährigen Phasen des wirtschaftlichen Aufschwungs die Kohle.

Was die Bank of America zu einem solchen Renner gemacht hat, sind die Kostensenkungen und die Bereitschaft des Unternehmens, in digitale Plattformen zu investieren. Da immer mehr Kunden ihre Bankgeschäfte online oder über die mobile App abwickeln, konnte die BofA einige ihrer Filialen konsolidieren. Dies trägt dazu bei, die zinsunabhängigen Kosten zu senken, und ermöglicht höhere Einnahmen.

Die Bank of America ist auch die zinsempfindlichste der großen Banken. Eine steiler werdende Zinskurve, die in einer sich erholenden Wirtschaft üblich ist, kann auf höhere Renditen hindeuten. Wenn die Federal Reserve tätig wird und die Geldpolitik strafft, sollte die Bank of America der Hauptnutznießer sein.

Coca-Cola: 672.000.000 USD Dividendeneinnahmen

Die dritte Aktie, die einen bedeutenden Teil von Buffetts jährlichen Dividendeneinnahmen ausmacht, ist keine andere als Berkshire Hathaways älteste Beteiligung, Coca-Cola (WKN: 850663). Wenn wir davon ausgehen, dass Berkshire seine 400 Millionen Aktien beibehält und Coke im Jahr 2021 eine Basisdividende von 1,68 USD ausschüttet, wird Buffetts Unternehmen 672.000.000 USD einnehmen.

Coca-Cola mag nicht mehr der Wachstumsmagnet von einst sein, aber es ist eines der bekanntesten Unternehmen der Welt. Es verkauft seine Produkte in allen Ländern außer zweien (Nordkorea und Kuba). Dies ermöglicht es dem Unternehmen, einen sehr vorhersehbaren Cashflow aus den entwickelten Ländern zu generieren. In den Schwellenländern erzielt man schnellere organische Wachstumsraten. Insgesamt hat das Unternehmen über 20 Marken, die jährlich mindestens 1 Milliarde USD Umsatz einbringen.

Der Erfolg von Coke wäre auch ohne sein starkes Marketing nicht möglich. Das Unternehmen setzt auf Point-of-Sale-Werbung, bekannte Markenbotschafter, zunehmende digitale Werbung und die Einbindung in die Weihnachtssaison, um alle Generationen der Verbraucher zu erreichen.

Buffett ist seit 1988 ununterbrochen in Coca-Cola investiert. Bei einer Kostenbasis von 1,299 Milliarden USD entsprechen die 672 Millionen USD, die Berkshire im Jahr 2021 erhalten wird, einer Rendite von 52 % auf die Kosten! Anders ausgedrückt: Allein die Dividende von Coke ermöglicht es Buffett, die Anfangsinvestition alle zwei Jahre zu verdoppeln. Bei einer derartigen Rendite ist es schwer vorstellbar, dass er diese Position jemals verkaufen wird.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt und empfiehlt Aktien von Apple und Berkshire Hathaway. Sean Williams besitzt Aktien von Bank of America. Dieser Artikel erschien am 27.4.2021 auf Fool.com und wurde für unsere deutschen Leser übersetzt.