Wow, Siemens ist jetzt kreditwürdiger als Norwegen, Spanien und die USA

Siemens (WKN: 723610) hat sich 3,5 Mrd. Euro neues Fremdkapital zu außergewöhnlich günstigen Konditionen besorgt. Damit haben die Münchener nicht nur einen neuen Rekord für Unternehmensanleihen aufgestellt, sondern unterbieten damit auch Staatsanleihen einiger der größten und stabilsten Volkswirtschaften der Welt.

Die Anleihen im Detail

Um nicht alles auf einen Schlag zurückbezahlen zu müssen, hat Siemens den Betrag auf vier Laufzeiten aufgesplittet, die kürzeste von zwei Jahren und die längste von 15. Die bereits an Negativzinsen gewohnten institutionellen Anleger griffen begeistert zu und bezahlen Siemens fürstlich für das „Aufbewahren“ ihrer Geldmittel. Beim 1 Mrd. Euro schweren Kurzläufer kamen dabei minus 0,315 % jährliche Rendite heraus, was bedeutet, dass der Konzern über 6 Mio. Euro „geschenkt“ bekommt – dafür müsste eine alte Frau ganz schön lange stricken …

Noch interessanter ist das Ergebnis des zehmjährigen Papiers. Dort errechnet sich eine Rendite zu 0,179 %, was exakt dem Wert entspricht, zu dem die zehnjährigen Staatsanleihen von Spanien aktuell (06.09.) gehandelt werden. Dass Großbritannien (0,504 %) dank BREXIT und Pfundverfall etwas mehr bezahlen muss, ist vielleicht verständlich, aber auch das schwerreiche Norwegen (1,145 %) und der Dollar-Hegemon USA (1,550 %) müssen deutlich mehr bezahlen als Siemens.

Ein Erklärungsversuch

In Zinssätze und Anleiherenditen fließen eine Menge Faktoren ein, darunter die Kreditwürdigkeit, die Investitionstätigkeit, das Sparverhalten und die Währungsstabilität. Im Moment haben sich in Pensionsfonds und ähnlichen Vehikeln riesige Sparsummen angesammelt, die Schwierigkeiten haben, einen sicheren Hafen zu finden.

Zwar gilt zum Beispiel, dass die USA dank der Geldpresse nicht pleitegehen können, aber für die Wertstabilität des US-Dollar kann niemand garantieren, wenn man sich die privaten und öffentlichen Schuldenberge ansieht und an das wiederkehrende Schauspiel der drohenden Haushaltssperre denkt. Ein Renditeaufschlag ist da also durchaus gerechtfertigt. Bei Norwegen könnte eine Rolle spielen, dass die Währung über die letzten Jahre kontinuierlich abgewertet wurde.

Bei Siemens kommt aber offenbar nun alles Gute zusammen: eine Währung, die nach dem leichten Rückgang der letzten Monate eher unterbewertet wirkt, ein robustes Geschäftsmodell und eine relativ geringe industrielle Verschuldung von 11 Mrd. Euro (gegenüber zuletzt 8 Mrd. Euro Vorsteuergewinn). Durch seine überragende Bedeutung innerhalb der deutschen Wirtschaft profitiert das Unternehmen zudem von der AAA-Bonität der Bundesrepublik.

Ähnlich wäre zum Beispiel die Situation von Nestlé (WKN: A0Q4DC), die von den noch etwas besseren Finanzierungsbedingungen der Schweiz profitiert. Deren bis 2027 laufende Frankenanleihe bringt aktuell spektakuläre „Strafzinsen“ von minus 0,43 % am Sekundärmarkt.

Was Siemens-Aktionäre davon haben

Der unmittelbare Nutzen der günstigen Kreditaufnahme ist, dass Siemens mit dem frischen Kapital ältere Anleihen ablösen kann, die zum Teil noch über 2 % Zinsen auf den Nominalbetrag zahlen. Auf diese Weise wird der Schuldendienst weiter sinken, sodass letztlich mehr Nettogewinn vom Betriebsgewinn für die Aktionäre übrig bleibt. Höherverzinsliche Anleihen jenseits von 3 % hat der Konzern jetzt nur noch in US-Dollar und Britischen Pfund ausstehen.

Für die Finanzierung des laufenden Betriebs braucht Siemens die Mittel eigentlich kaum, weil dank der guten Auftragslage ständig hohe Barmittelzuflüsse in die Kasse gespült werden, die problemlos eine Innenfinanzierung erlauben, solange keine größeren Übernahmen oder Kapazitätsausbauprojekte anstehen.

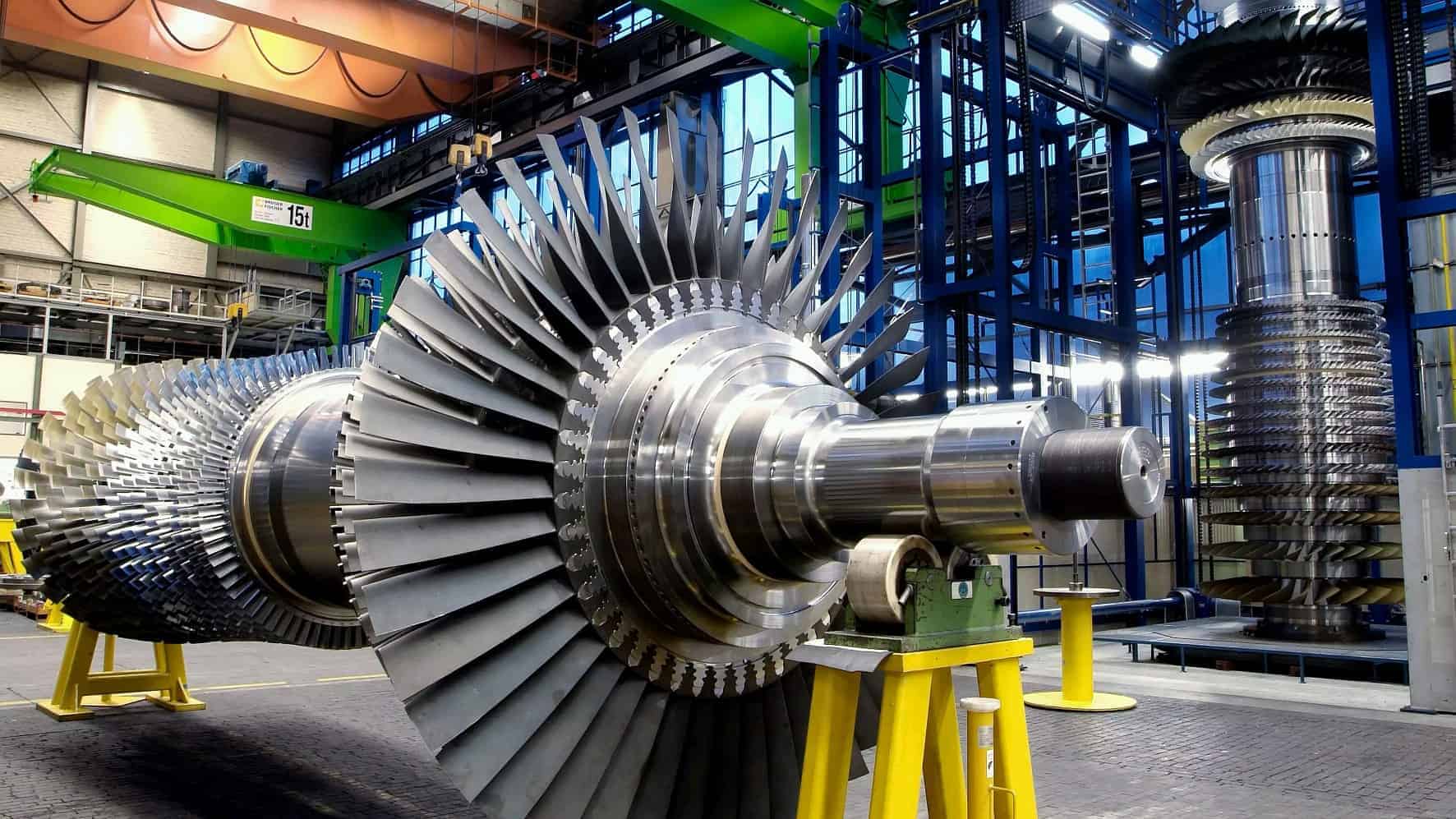

Umso mehr kann jedoch Siemens Financial Services (kurz: SFS) das Geld gebrauchen, um sein Kreditportfolio auszuweiten. Davon profitiert Siemens gleich doppelt: Zum einen durch die steigenden Gewinne der Tochter und zum anderen, weil fast jedes finanzierte Projekt in Verbindung mit einer Bestellung von Zügen, Windrädern, Produktionslinien oder Krankenhausausrüstung steht. SFS ergänzt also perfekt den Vertrieb und kann entscheidend dazu beitragen, das Auftragsbuch gefüllt zu halten, selbst wenn die Konjunktur mal einen Dämpfer bekommt.

Insgesamt ist erfreulich, dass die oft besonders kritischen Anleger am Rentenmarkt so großes Vertrauen in den Siemens-Konzern haben. Davon wird auch das Kerngeschäft profitieren, wenn es etwa darum geht, Ökosysteme rund um Industrie 4.0 und Smart Citys weiter auszubauen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Ralf Anders partizipiert über ein von ihm betreutes Indexzertifikat an der Aktienentwicklung von Siemens. The Motley Fool empfiehlt Nestle.