Wie man die Gesamtrendite einer Investition berechnet

Viele Anleger richten ihre Aufmerksamkeit darauf, wie sich der Kurs einer Aktie im Laufe der Zeit verändert. Wenn man jedoch von Dividendenaktien spricht, erzählt das nicht einmal den Anfang der Geschichte. Wenn ich dir zum Beispiel sage, dass Verizon vor drei Jahren mit etwa 54 US-Dollar pro Aktie gehandelt wurde und heute mit rund 61 US-Dollar pro Aktie gehandelt wird, mag es klingen, als ob die Investoren, die die Aktie gekauft haben, über einen Zeitraum von drei Jahren 7 US-Dollar pro Aktie verdient hätten.

Wenn ich dann aber sage, dass Verizon in den letzten drei Jahren seinen Aktionären auch insgesamt 7 US-Dollar pro Aktie an Dividenden gezahlt hat, ändert das die Sache ein wenig. Anstelle des Kapitalgewinns von 7 US-Dollar pro Aktie, was etwa 13 % entspricht, haben die Anleger unter Berücksichtigung der gezahlten Dividenden sogar doppelt so viel verdient.

Die Gesamtrendite berücksichtigt sowohl Kapitalgewinne als auch Dividenden, um ein vollständiges Bild davon zu erhalten, wie sich eine Aktie über einen bestimmten Zeitraum entwickelt hat. Das kann sehr nützlich sein, um die Anlageerträge von Dividendenaktien zu bewerten und die Performance von Dividendenaktien mit solchen ohne Dividenden oder andere Ausschüttungen zu vergleichen. Es kann auch helfen, die Anlageergebnisse zu vergleichen, wenn die Aktien über verschiedene Zeiträume gehalten wurden.

Was sind Gesamtrenditen?

Einfach ausgedrückt, ist die Gesamtrendite einer Investition die Gesamtrendite aus allen Quellen, wie Kapitalgewinnen, Dividenden und anderen Ausschüttungen an die Aktionäre. Als einfaches Beispiel hätte eine Aktie, die eine Dividendenrendite von 5 % bezogen auf ihren Kaufpreis gezahlt hat und die auch im ersten Jahr, seit du sie besitzt, um 5 % an Wert gewonnen hat, über den Zeitraum eines Jahres eine Gesamtrendite von 10 % erzielt.

Die Gesamtrendite kann als Dollar-Betrag oder als Prozentsatz berechnet werden. Man kann also sagen, dass die Gesamtrendite einer Aktie 8 US-Dollar pro Aktie über einen bestimmten Zeitraum von einem Jahr betrug, oder man kann sagen, dass die Gesamtrendite 11 % betrug. Die beste Art, die Gesamtrendite auszudrücken, hängt vom Kontext ab, in dem man sie verwendet, wie wir im weiteren Verlauf dieser Erläuterung sehen werden.

Die Gesamtrendite kann auch auf Gesamtbasis oder über bestimmte Zeitintervalle ausgedrückt werden. Wenn du eine Aktie mehrere Jahre lang gehalten hast, kann es sinnvoll sein, die Gesamtrendite während der Haltedauer zu kennen. Alternativ kann die Kenntnis der Gesamtrendite auf durchschnittlicher jährlicher Basis helfen, die Ergebnisse dieser Investition mit anderen zu vergleichen, die du besitzt, oder mit der Börse als Ganzes.

In den folgenden Abschnitten werden wir auf die aktuellen Berechnungsmethoden und einige Beispiele eingehen.

Warum ist die Gesamtrendite wichtig?

Die Gesamtrendite ermöglicht es, ein Gesamtbild davon zu erhalten, wie gut (oder schlecht) eine Investition tatsächlich abschneidet — nicht nur, wie sich der Aktienkurs entwickelt. Viele Investitionen sind besonders darauf ausgerichtet, eine Kombination aus Ertrag und Kapitalgewinnen zu erzielen, so dass die Gesamtrendite diese beiden Arten von Anlageerträgen in einer einzigen Kennzahl vereint.

Viele Investoren machen den Fehler, sich nur darauf zu konzentrieren, wie viel sich die Aktien auf und ab bewegen, und ignorieren dabei oft die anderen Arten, wie die Investitionen Renditen in ihrem Portfolio generiert haben — insbesondere Dividenden. Ebenso beurteilen viele ertragsorientierte Anleger die Investitionen oft in erster Linie nach den Dividenden, und achten nicht genügend auf die Aktienkursentwicklung. Die Gesamtrendite kann sehr nützlich sein, wenn man die Performance der Anlagen beurteilen und sie miteinander oder mit dem gesamten Aktienmarkt vergleichen will.

Wichtige Begriffe, die man kennen sollte

Um die Gesamtrendite wirklich zu verstehen und zu wissen, wie man sie effektiv nutzt, gibt es noch ein paar andere Anlagebegriffe und -konzepte, die man ebenfalls kennen sollte. Außerdem wird das Wissen um diese Faktoren dazu beitragen, dass du ein besserer Investor wirst. Um nur einige zu nennen:

Durchschnittliche jährliche Rendite

Das ist die Anlagerendite, ausgedrückt auf Jahresbasis. Wenn zum Beispiel eine deiner Investitionen in drei Jahren eine Gesamtrendite von 20 % und eine andere in fünf Jahren eine Gesamtrendite von 35 % erzielte, kann es auf den ersten Blick schwierig sein, festzustellen, welche die bessere Investition war. Wir werden später die durchschnittlichen jährlichen Gesamtrenditen berechnen. Der Punkt ist aber, dass es ein Vergleich zwischen Äpfeln und Äpfeln sein kann, um Anlageerträge auf durchschnittliche jährlicher Basis zu sehen, insbesondere wenn sie für verschiedene Zeiträume gehalten wurden.

Einfache Renditen

Es gibt zwei Möglichkeiten, die Anlageerträge im Laufe der Zeit auszudrücken — einfach und zusammengesetzt. Eine einfache Rendite (oder ein einfacher Zins) ist eine Rendite, die auf dem Kapital oder dem ursprünglichen Investitionsbetrag basiert, im Jahresvergleich. Das kommt häufig im Zusammenhang mit festverzinslichen (Renten-)Anlagen vor. Wenn beispielsweise eine Anleihe 1.000 US-Dollar kostet und 5 % bringt, ist das eine Form der einfachen Rendite — mit anderen Worten, 5 % der ursprünglichen Kosten oder 50 US-Dollar werden jedes Jahr bis zur Fälligkeit an den Anleihegläubiger gezahlt.

Zinseszinseffekt

Eine zusammengesetzte Rendite (oder Zinseszinsen) bezeichnet eine Rendite, die auf das Kapital und alle bereits gezahlten kumulierten Renditen gezahlt wird. Die durchschnittliche jährliche Gesamtrendite ist eine Form der Zinseszins-Rendite. Als vereinfachtes Beispiel zur Veranschaulichung von nehmen wir eine Investition an, die eine durchschnittliche jährliche Gesamtrendite von 10 % generiert. Wenn du 1.000 US-Dollar investierst, kannst du erwarten, dass du bis zum Ende des ersten Jahres 1.100 US-Dollar haben wirst. Im zweiten Jahr würden die 10 % jedoch zu den 1.100 US-Dollar addiert, nicht zu den ursprünglichen 1.000 US-Dollar. Du würdest am Ende des zweiten Jahres also 1.210 US-Dollar haben.

Zinseszins-Frequenz

Die am häufigsten verwendete Methode zur Berechnung der Gesamtrendite ist der jährliche Zinseszinseffekt, und dafür brauchen wir die Formel, die ich im nächsten Abschnitt besprechen werde, tun. Bei der Berechnung von Renditen und Zinskosten im Finanzbereich sind jedoch auch andere Aufzinsungsintervalle möglich. Daher kann z. B. deine Bank deine Zinsen wahrscheinlich täglich oder monatlich berechnen, und auch andere Intervalle wie vierteljährliche, wöchentliche oder halbjährliche Auszahlungen sind möglich. Nur um dir eine Vorstellung davon zu geben, wie das funktioniert, wäre eine Investition von 1.000 US-Dollar, die 10 % Gesamtrendite generiert, auf halbjährlicher Basis, nach sechs Monaten 1.050 US-Dollar wert. Nach weiteren sechs Monaten kommt ein Gewinn von 5 % (die Hälfte der jährlichen Rendite) hinzu, was dann 1.102,50 US-Dollar ergibt.

Dividenden-Reinvestition/DRIP

Um die Gesamtrendite einer langfristigen Investition zu maximieren, ist die Reinvestition der Dividende ein wesentlicher Schritt. Das bedeutet, dass du, wenn deine Aktien dir Dividenden zahlen, diese Dividendenzahlungen verwendest, um zusätzliche Aktien derselben Aktie zu kaufen. Bei den meisten Brokern kannst du deine Aktien in einen Dividenden-Reinvestitionsplan oder DRIP eintragen, der das automatisch und ohne zusätzliche Handelsprovisionen tut. Wenn du ein langfristig orientierter Investor bist, kann die Anmeldung zu einem DRIP dir helfen, deine Gesamtrendite zu maximieren, und du kannst über einen längeren Zeitraum mehr erreichen, als du denkst.

Interner Zinsfuß (IRR)

Die Internal Rate of Return, kurz IRR, ist im Konzept ähnlich wie die Gesamtrendite, beinhaltet aber eine komplexere Berechnung. Abgesehen von seiner Komplexität besteht der größte Unterschied zwischen IRR und Gesamtrendite darin, dass IRR eine zukunftsorientierte Kennzahl ist, die Dinge wie prognostizierte Dividenden oder Ausschüttungen, zukünftige Rendite und mehr berücksichtigt. Das ist häufiger der Fall, wenn es um Immobilienanlagen geht, aber es kann auch auf Aktien angewendet werden, wenn versucht wird, langfristige Renditen aus verschiedenen zukünftigen Investitionen zu prognostizieren.

Erwartete Gesamtrendite

Die erwartete Gesamtrendite wird wie die Gesamtrendite berechnet, zieht aber anstelle der tatsächlichen Anlageergebnisse zukünftige Annahmen heran. Wenn du zum Beispiel voraussagst, dass eine Aktie, die für 30 US-Dollar gehandelt wird, im nächsten Jahr auf 33 US-Dollar steigen wird, während sie 2 US-Dollar Dividenden zahlt, liegt die erwartete Gesamtrendite bei 5 US-Dollar pro Aktie bzw. 16,7 %. Offensichtlich hat niemand eine Kristallkugel, die die Wertentwicklung von Aktien vorhersagen kann, und die vergangene Wertentwicklung einer Investition garantiert nicht ihre zukünftigen Ergebnisse. Dennoch können Prognosen bei der Analyse hilfreich sein. Dadurch kannst du eine Vorstellung vom zukünftigen Potenzial bestimmter Investitionsmöglichkeiten bekommen.

Risikobereinigte Rendite

Hierbei zieht man die risikofreie Rendite und die Volatilität der Anlagen heran, um das Risikoniveau einer Anlage bei der Berechnung der Rendite zu berücksichtigen. Ein grundlegendes Anlageziel ist es, die Rendite der Anlagen im Verhältnis zum Gesamtrisiko zu maximieren. Mit anderen Worten, eine geringere Rendite bei einer risikoarmen Anlage kann eine bessere risikobereinigte Rendite sein als eine höhere Rendite bei einer risikoreicheren Anlage. Eine beliebte Möglichkeit, risikobereinigte Renditen zu bewerten, ist eine Kennzahl namens Sharpe Ratio, eine nicht zu komplizierte Kennzahl, bei der man die risikofreie Rendite von der tatsächlichen Rendite einer Anlage subtrahiert und dann durch die Standardabweichung (Volatilität) dieser Rendite dividiert.

Nicht realisierte vs. realisierte Kapitalgewinne

Ein nicht realisierter Kapitalgewinn bezieht sich auf eine Aktie oder eine andere Investition, die seit dem Kauf an Wert gewonnen hat. Mit anderen Worten, wenn du 5.000 US-Dollar für eine Investition bezahlt hast und sie jetzt 6.000 US-Dollar wert ist, kannst du diese 1.000 US-Dollar Gewinn nicht ausgeben, bis du verkaufst. Sobald du diese Investition verkaufst, wird sie als realisierter Kapitalgewinn bezeichnet. Das ist ein wichtiges Konzept im Zusammenhang mit der Gesamtrendite.

Wie man die Gesamtrendite einer Investition berechnet

Gehen wir also die Berechnung der Gesamtrendite durch. Es gibt einige verschiedene Möglichkeiten, den Gesamtertrag zu berechnen, abhängig von der genauen Form der gesuchten Kennzahl, aber die gute Nachricht ist, dass keine von ihnen besonders komplex ist.

Um die Gesamtrendite einer Investition zu ermitteln, gehe wie folgt vor:

- Zuerst musst du feststellen, wie viel Kapitalgewinne die Investition produziert hat, seit du gekauft hast. Wenn du z. B. 50 US-Dollar für eine Aktie bezahlt hast und sie jetzt mit 60 US-Dollar gehandelt wird, beträgt dein Kapitalgewinn 10 US-Dollar pro Aktie.

- Dann musst du die Dividenden und andere Ausschüttungen, die die Investition über deine gesamte Haltedauer gezahlt hat, addieren. Wenn du diese Zahl zu deinen Kapitalgewinnen hinzurechnest, erhältst du die Gesamtrendite der Investition.

- Um die Gesamtrendite als Prozentsatz auszudrücken, was im Allgemeinen nützlicher ist, nimmst du einfach die berechnete Gesamtrendite, teilst sie durch den Preis, den du für die Investition bezahlt hast, und multiplizierst das Ergebnis mit 100.

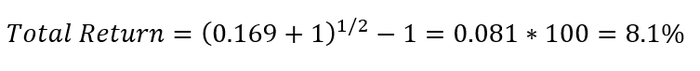

- Um schließlich die Gesamtrendite auf Jahresbasis zu berechnen, bedarf es einer etwas komplizierteren Mathematik. Man nimmt die prozentuale Gesamtrendite, die wir im vorherigen Schritt berechnet haben (dezimal geschrieben), und addiert 1. Dann nimmt man das hoch 1 geteilt durch die Anzahl der Jahre, die man die Investition gehalten hat. Zum Schluss subtrahiert man 1. In mathematischer Form sieht das so aus:

Die durchschnittliche jährliche Gesamtrendite entspricht der Gesamtrendite plus 1, hoch 1 durch der Anzahl der Jahre, minus 1. Bildquelle: Autor.

Diese Formel geht von einem jährlichen Zinseszinseffekt aus, was die Berechnung so unkompliziert wie möglich gestaltet. Es gibt andere Möglichkeiten, wie z. B. den kontinuierlichen oder monatlichen Zinseszinseffekt, aber für die Berechnung und den Vergleich von Anlageerträgen ist diese Methode im Allgemeinen ausreichend.

Ein Beispiel aus der Praxis

Der letzte Teil mag etwas verwirrend klingen, besonders wenn es um die Berechnung der durchschnittlichen jährlichen Gesamtrenditen geht, werfen wir also einen Blick auf ein Schritt-für-Schritt-Beispiel aus der Praxis.

Nehmen wir an, du hast am 2. Januar 2017 Aktien von Bank of America gekauft und am 2. Januar 2019 verkauft, und du willst deine Gesamtrendite für diese Investition bestimmen.

Bevor wir anfangen, musst du Folgendes wissen:

- Du hast Aktien für 22,60 US-Dollar gekauft.

- Zwei Jahre später hast du diese Aktien für 25,50 US-Dollar verkauft.

- Während der zweijährigen Halteperiode zahlte Bank of America acht vierteljährliche Dividenden, die sich auf 0,92 US-Dollar beliefen.

Gehen wir nun die drei Gesamtrendite-Berechnungen durch, die ich im letzten Abschnitt besprochen habe.

Erstens, die Gesamtrendite. Dein Kapitalgewinn pro Aktie betrug 25,50 US-Dollar minus 22,60 US-Dollar oder 2,90 US-Dollar pro Aktie. Addiert man die erhaltenen Dividenden in Höhe von 0,92 US-Dollar, ergibt das eine Gesamtrendite von 3,82 US-Dollar pro Aktie.

Um diese Gesamtrendite in einen Prozentsatz umzuwandeln, musst du die Gesamtrendite von 3,82 US-Dollar durch den Kaufpreis für jede Aktie oder 22,60 US-Dollar dividieren und dann mit 100 multiplizieren. Das ergibt eine Gesamtrendite von 16,9 % über zwei Jahre.

Wenn du schließlich wissen möchtest, was deine durchschnittliche jährliche Gesamtrendite war, musst du die Formel aus dem letzten Abschnitt verwenden. Die Berechnung sollte folgendermaßen aussehen, in Prozent:

Bildquelle: Autor.

Gesamtrendite bei reinvestierten Dividenden

Man sollte erwähnen, dass, wenn du deine Dividenden im Laufe der Zeit reinvestierst — was ich langfristigen Investoren unbedingt empfehle — die Berechnung etwas komplizierter wird. Im Wesentlichen wird jede der Reinvestitionen zu einer eigenen Renditeberechnung, einschließlich der Kapitalgewinne aus den neu erworbenen Aktien.

Es ist schwierig, Gesamtrenditen mit reinvestierten Dividenden nach der zuvor beschriebenen Methode zu berechnen. Schließlich kauft man neue Aktien zu dem Kurs, zu dem sie zum Zeitpunkt der Dividendenzahlung gehandelt werden, und am Ende erhält man mehr Aktien, als man ursprünglich hatte, und dann zahlen diese Aktien ebenfalls Dividenden. Wie sieht also die Lösung aus?

Die Berechnung der Gesamtrendite bei reinvestierten Dividenden kann vereinfacht werden, indem man den Gesamtwert (im Gegensatz zur Sichtweise pro Aktie) ansieht.

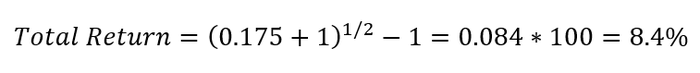

Nehmen wir unser Beispiel von Bank of America aus dem vorherigen Abschnitt. Nehmen wir an, dass du 10.000 US-Dollar in die Aktie investiert hast, und dass nach zwei Jahren mit reinvestierten Dividenden, deine Investition jetzt 11.750 US-Dollar wert ist — was eine Gesamtrendite von 17,5 % (oder 0,175 in dezimaler Form) ergibt.

Mit unserer Formel für die durchschnittliche jährliche Gesamtrendite sehen wir, dass deine Gesamtrendite bei reinvestierten Dividenden Folgendes ergibt:

Bildquelle: Autor.

Wenn du also deine Dividenden reinvestierst, erzielst du eine etwas bessere Gesamtrendite, als wenn du einfach nur die von der Aktie gezahlten Dividenden kassieren würdest.

Wie man die Berechnung der Gesamtrendite in der Anlagestrategie einsetzen kann

Für das Konzept der Gesamtrendite gibt es einige praktische Anwendungen. Wie ich bereits erwähnt habe, ist die Gesamtrendite eine gute Möglichkeit, die Performance verschiedener Anlagen im Laufe der Zeit zu vergleichen. Nehmen wir zum Beispiel an, dass du fünf Aktien in deinem Portfolio besitzt und du jeweils 1.000 US-Dollar investiert hast. Ein paar zahlen überhaupt keine Dividenden, und die, die welche zahlen, schütten unterschiedliche Beträge aus.

Auf den ersten Blick kann es schwierig sein, festzustellen, welche dieser Aktien über einen mehrjährigen Zeitraum hinweg die beste Performance erzielt hat, besonders wenn du die Dividenden nicht automatisch reinvestierst und die Zahlungen in bar auf dein Depot erhältst. Hier kommt die Gesamtrendite ins Spiel — sie kann dir eine einzige Zahl liefern, Performance jeder Investition zusammenfasst.

Aus strategischer Sicht kann es sinnvoll sein, die erwarteten Gesamtrenditen der Investitionen bei der Entscheidungsfindung zu bewerten. Ich bin zum Beispiel ein großer Fan von Real Estate Investment Trusts, kurz REITs, die speziell als Gesamtrendite Investments mit einer schönen Kombination aus Ertrag und Kapitalgewinn konzipiert sind. Indem ich den bisherigen Verlauf einer dieser Aktien über die Gesamtrendite beurteile und sehe, ob sich die Zusammensetzung geändert hat, kann ich das Gesamtrenditepotenzial beim Durchleuchten potenzieller Investitionen vergleichen.

Unterm Strich

Die Gesamtrendite ist eine hervorragende Kennzahl, die du in deinen Wissensfundus aufnehmen solltest. Einige Anlagen sind darauf ausgerichtet, einen hohen Kapitalzuwachs zu erzielen, während andere auf Einnahmen ausgerichtet sind. Die Gesamtrendite kombiniert diese beiden in einer einzigen Kennzahl.

Zu wissen, wie man Gesamtrenditen berechnet und anwendet, kann dir helfen, die Gesamtperformance verschiedener Aktien zu bewerten, verschiedene potenzielle Investitionen zu vergleichen und den Wert der Reinvestition von Dividenden zu verstehen — um nur einige Dinge zu nennen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool empfiehlt Verizon.

Dieser Artikel wurde von Matthew Frankel auf Englisch verfasst und am 06.05.2019 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.