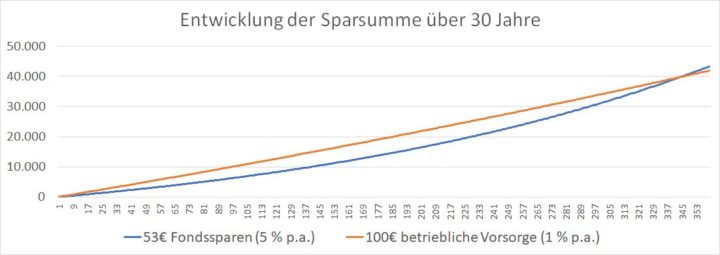

Was mehr Rente bringt: 100 Euro betriebliche Altersvorsorge versus 53 Euro Fondssparen über 30 Jahre

Die betriebliche Altersvorsorge wird großzügig vom Staat gefördert und Finanzberater empfehlen Arbeitnehmern üblicherweise, daran teilzunehmen, um ihren Lebensstandard in der Rentenzeit sicherzustellen. Trotz der Nachteile bei Steuern und Abgaben bringt eigenverantwortliche flexible Geldanlage jedoch mehr, wenn es nach folgendem konservativ kalkulierten Modell geht.

Was betriebliche Altersvorsorge bringt

Es ist ein kompliziertes Gebiet, das selbst von Experten nicht vollkommen durchschaut wird. Deswegen wird immer wieder heftig gestritten, wie die gesetzliche Rente sowie die private und betriebliche Altersvorsorge organisiert werden sollten.

Mehr als die Hälfte der deutschen Arbeitnehmer hat sich vom Modell der staatlich geförderten betrieblichen Altersvorsorge überzeugen lassen. Darauf haben sie einen gesetzlichen Anspruch. Wer ihn nutzt, der kann über die Entgeltumwandlung bis zu 4 % seines Bruttogehalts dafür einsetzen.

Wer also 2500 Euro monatlich verdient, der kann davon 100 Euro in die Vorsorge stecken und muss laut einer Modellrechnung von Finanztest nur 53 Euro davon selbst aufbringen. Der Rest finanziert sich durch reduzierte Steuern und Beiträge. Das heißt, wenn der gleiche Arbeitnehmer konsequent monatlich 100 Euro eigenverantwortlich sparen will, dann bleiben ihm 47 Euro weniger frei verfügbares Nettogehalt.

Folglich scheint die Sache klar: Wer hier nicht teilnimmt, der verschenkt bares Geld. Aber der Schein könnte auch trügen, wie die folgenden Überlegungen aufzeigen.

Der Vergleich mit dem Fondssparen

Eines der großen Probleme der betrieblichen Altersvorsorge ist die geringe Rendite. Bei den aktuellen Nullzinsen braucht man kaum auf mehr als den Garantiezins von 0,9 % zu hoffen. Selbst 30 Jahre laufende Bundesanleihen zahlen derzeit nur spärliche 0,57 %. Bei noch zehn Jahre laufenden Papieren des Bundes ist die Rendite in diesen Tagen erneut unter die Nullmarke gerutscht. Bei Alternativen wie Pfandbriefen oder Bankschuldverschreibungen gibt es vielleicht ein halbes Prozent mehr.

Daran können wir erkennen, dass mit einer Zinswende zumindest mittelfristig kaum zu rechnen ist. Die Beiträge zur betrieblichen Altersvorsorge werden daher voraussichtlich mit rund 1 % pro Jahr verzinst, was in etwa der Teuerungsrate entspricht, die zuletzt meist zwischen 0 und 2 % schwankte. Damit können wir in etwa abschätzen, was aus unseren Sparanstrengungen wird, wenn wir 30 Jahre lang 100 Euro einzahlen, und bedenken, dass der Auszahlungszeitraum in vielen Fällen ähnlich lang ist. Ein immer größerer Anteil (jedes zweite Neugeborene!) von uns soll ja laut neuesten Prognosen das magische Alter von 100 Jahren erreichen.

Wie sieht die Sache aber aus, wenn wir uns den bürokratischen Kram sparen und unsere Altersvorsorge in die eigene Hand nehmen?

Wenn wir dann trotzdem genauso gut leben wollen wie im Fall der betrieblichen Altersvorsorge, dann bleiben uns nur 53 Euro dafür übrig. Naheliegend wäre dabei, auf einen Wertpapiersparplan zu setzen. Solche Angebote gibt es bei vielen Banken und Fintechs.

Sie erlauben es typischerweise, aus einem Anlageuniversum passende Fonds, ETFs, Aktien oder Zertifikate auszuwählen und monatlich oder auch vierteljährlich zu reduzierten Transaktions- und Managemententgelten automatisiert aufzustocken. Die Frage ist dann, mit welcher Rendite wir kalkulieren können. Langfristige Beobachtungen zeigen, dass bei einem breit diversifizierten Aktiendepot, in das regelmäßig einbezahlt wird, 6 bis 8 % üblich sind.

Das erscheint plausibel, wenn man bedenkt, dass sich zu fast jedem Zeitpunkt Unternehmen finden lassen, die über 5 % Dividendenrendite ausschütten und zusätzlich Gewinne einbehalten, um in ihr Wachstum zu investieren. Lass uns aber konservativ mit einer durchschnittlichen Gesamtrendite von 5 % pro Jahr rechnen:

Wie gut zu erkennen ist, braucht die Sache etwas Anlauf. Der Wertpapiersparplan beginnt wegen der geringeren Sparrate langsamer, beschleunigt aber schneller und überholt die betriebliche Altersvorsorge unter den gewählten Annahmen kurz vor der Ziellinie.

Weitere Aspekte, die es zu beachten gilt

Es gibt allerdings viele kleine Variablen, auf die man noch eingehen könnte. So sinken beispielsweise durch die Entgeltumwandlung die Beiträge zur gesetzlichen Rentenversicherung, sodass die späteren Ansprüche etwas geringer ausfallen. Auch die familiäre Situation und die Entwicklung der Steuergesetzgebung werden eine Rolle spielen, genauso wie ein etwaiger Zuschuss des Arbeitgebers.

Daneben sollten wir vielleicht berücksichtigen, dass es im Einzelfall sinnvoll sein könnte, in späteren Jahren die Aktienquote deutlich zu reduzieren – also gerade dann, wenn jedes zusätzliche Prozent nominal besonders viel Extraertrag bringt. Ob dann besser verzinste sichere Alternativen zur Verfügung stehen als heute, kann niemand wissen.

Ein letzter Punkt – und das ist wahrscheinlich sogar der wichtigste – betrifft deine Mentalität. Sich eigenverantwortlich um seine Altersvorsorge zu kümmern, das erfordert auch eine Menge Disziplin. Es bedeutet, ein wachsendes Vermögen vor den eigenen kurzfristigen Wünschen und Ansprüchen dauerhaft zu schützen, gegebenenfalls auch gegenüber Angehörigen. Es bedeutet zudem, die gesetzten Sparziele über Jahrzehnte konsequent zu verfolgen.

Wenn du dir das zutraust, dann dürfte der Verzicht auf die betrieblichen Angebote die bessere Wahl sein, zumal der Unterschied bei einer Rendite im Bereich von 8 % ungleich höher ausfällt: Aus monatlich 53 Euro werden dann nach 30 Jahren 75.134 Euro, was 79 % mehr ist als die 41.968 Euro, die sich in der betrieblichen Vorsorge bei 1 % Rendite und 100 Euro pro Monat ergeben.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.