Diese 2 Ölaktien sind härter als der Bärenmarkt

Öl ist ein volatiler Rohstoff und anfällig für dramatische Preisschwankungen. Das wurde Ende 2018 deutlich, als der Ölpreis in nur wenigen Wochen in einen Bärenmarkt abstürzte. Trotz der kurzfristigen Höhen und Tiefen bleibt Öl eine wichtige Energiequelle. Wenn du an diesem Sektor interessiert bist, solltest du mindestens ein Energieunternehmen in dein Portfolio aufnehmen, das die Höhen und Tiefen locker übersteht. Das heißt im Grunde, dass du einen der beiden amerikanischen Energieriesen ExxonMobil (WKN:852549) oder Chevron (WKN:852552) kaufen solltest.

Die Struktur ist wichtig

2012 vollzog ConocoPhillips (WKN:575302) einen großen Wandel. Es gliederte seine Downstream-Anlagen (Raffinerien und Chemieanlagen) aus und konzentrierte sich auf seine Upstream-Analagen (Ölförderung). Dieser Wandel führte dazu, dass die Öl- und Gaspreise zu den Haupteinflussfaktoren für den Gewinn des Unternehmens wurden. Als der Ölpreis 2014 von mehr als 100 US-Dollar auf 30 US-Dollar je Barrel absackte, musste ConocoPhillips seine Dividende kürzen.

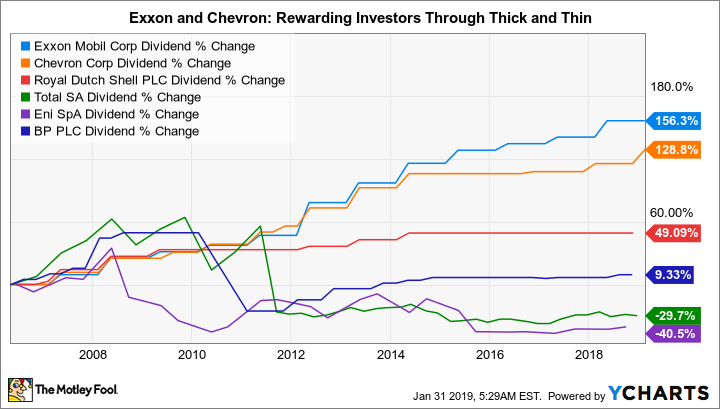

Die Dividendenkürzung um 66 % im Jahre 2016 war eine schmerzliche Erfahrung für Einkommensinvestoren. Zwar hat Conoco seine Dividende zuletzt erhöht, aber die vorangegangene Kürzung sollte dir immer im Gedächtnis bleiben, da der nächste Ölabschwung zu genau dem gleichen Ergebnis führen könnte. Weder Exxon noch Chevron haben während dieser harten Zeit ihre Dividenden gekürzt.

Ein wichtiger Grund ist, dass Exxon und Chevron diversifizierter sind, und sowohl Downstream- als auch Upstream-Anlagen betreiben. Dies ist entscheidend, da die Raffinerien und Chemieanlagen Öl und Erdgas als Produktionsfaktoren verwenden. Niedrige Preise sind dann gut, da sie zu niedrigeren Betriebskosten für die Raffinerien und Chemieanlagen führen.

Mit diesen Zahlen bekommst du eine Vorstellung. Exxons Upstream-Gewinne schrumpften 2015 um fast 75 %. Aber die Downstream-Gewinne verdoppelten sich in dieser Zeit nahezu. Damit konnte das Unternehmen die niedrigen Ölpreise ausgleichen und den gesamten Gewinnrückgang auf 50 % begrenzen. 2014, 2015 und 2016 konnte Exxon seine Dividende sogar erhöhen. Chevron, welches etwas mehr Gewicht auf die Ölförderung legt, erhöhte Ende 2014 seine Dividende und hielt sie während 2015 konstant. 2016 gab es dann wieder eine Erhöhung.

Die Grundlage ist entscheidend

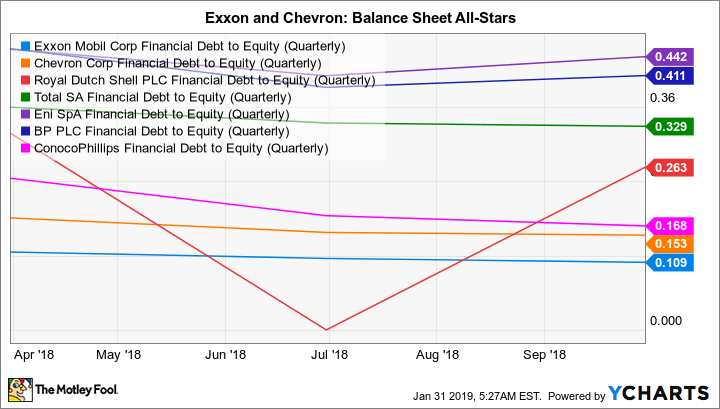

Die Balance des Geschäftsmodells eines Unternehmens ist wichtig. Aber es gibt noch einen weiteren Faktor, der bei Exxon und Chevron beachtet werden sollte: felsenfeste Bilanzen. Eine gute Möglichkeit, dies zu beurteilen, ist der Verschuldungsgrad. Sowohl Exxon als auch Chevron haben hier die geringsten Werte im Vergleich zu ihren Konkurrenten. Diese Kennzahl zeigt, wie viel Leverage ein Unternehmen nutzt. Und Exxon und Chevron haben beide immer einen relativ geringen Verschuldungsgrad.

XOM Finanzschulden im Verhältnis zum Eigenkapital (quartalsweise), Daten von YCharts.

Das gibt Exxon und Chevron mehr Spielraum, um zu handeln, wenn die Energiepreise unvermeidlich fallen. Anfang des Abschwungs 2014 betrugen die langfristigen Schulden von Chevron 20 Milliarden US-Dollar bzw. 12 % der Kapitalstruktur. Das ist ein sehr geringer Wert für diese Branche. Um seine Investitionen aufrechtzuerhalten und seine Dividende weiterhin zu zahlen, erhöhte das Unternehmen seinen Verschuldungsgrad. Ende 2016 lag dieser bei ca. 35,2 %.

Das ist ein Anstieg der langfristigen Schulden um 75 %. Aber der Anteil an der Kapitalstruktur lag nur bei 20 %. Das ist immer noch vernünftig oder vielleicht sogar konservativ. Nachdem der Ölpreis wieder gestiegen ist, reduzierte Chevron seine Schulden. Bei Exxon sieht es ähnlich aus. Allerdings war Exxon historisch noch konservativer an der Schuldenfront.

Diese Mischung aus einem ausgewogenen Geschäftsmodell und hervorragenden Bilanzen macht Exxon und Chevron gegen Abschwünge so widerstandsfest. Diese Tatsachen helfen beim Verständnis, warum sie 36 bzw. 31 Jahre in Folge ihre Dividenden erhöhen konnten. Es ist selten, dass ein Unternehmen, egal in welcher Branche, eine solche Dividendenhistorie aufweisen kann. Und noch seltener ist es, wenn das Unternehmen in einer so volatilen Branche wie dem Rohstoffsektor arbeitet.

XOM Dividende, Daten von YCharts

Das wird an folgenden zwei Beispielen deutlich: Zwar ist der Verschuldungsgrad von ConocoPhillips ähnlich niedrig, aber es hat kein so ausgeglichenes Portfolio. Und die italienische Eni S.p.A. betreibt zwar ein diversifiziertes Geschäftsmodell, weist aber einen hohen Verschuldungsgrad auf. Damit ist es für das Unternehmen schwerer, Schwankungen des Ölpreises auszuhalten, ohne drastische Maßnahmen ergreifen zu müssen (wie Dividendenkürzungen beim Ölabschwung von 2014). Nur das eine oder nur das andere ist nicht wirklich genug. Ein Unternehmen benötigt sowohl ein ausgewogenes Geschäft als auch eine starke Bilanz.

Öl ist wieder volatil. Na und?

Der starke Absturz der Ölpreise Ende 2018 ist eine mahnende Erinnerung daran, dass die Energiebranche volatil ist. Wenn du nicht gerade versuchst, die Höhen und Tiefen des Öl- und Gasmarktes zu timen (was keine gute langfristige Investitionstaktik für die meisten Investoren ist), tust du gut daran, in Unternehmen zu investieren, die ein ausgewogenes Geschäftsmodell und eine konservative Bilanz haben. Hier stechen zwei Namen besonders hervor: ExxonMobil und Chevron. Wenn du Interesse am Energiesektor hast, dann gehört eine davon in dein Portfolio.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Reuben Gregg Brewer hält Aktien von ExxonMobil. The Motley Fool hält keine der erwähnten Aktien.

Dieser Artikel wurde von Reuben Gregg Brewer auf Englisch verfasst und am 03.02.2019 auf fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.