Was die Investoren von den Ölpreisen im Jahr 2019 erwarten können

Die Ölpreise gaben 2018 ein turbulentes Bild ab. Rohöl begann das Jahr bei über 60 US-Dollar , nachdem die OPEC an ihrem Plan festhielt, Öl vom Markt zurückzuhalten und die Preise zu stützen. Der Ölpreis stieg daraufhin um fast 30 %, nachdem die Regierung Trump damit gedroht hatte, dem Iran folgenschwere Sanktionen aufzuerlegen, was die Sorge schürte, dass die Ölversorgung hinter der Nachfrage zurückbleiben würde. Dies veranlasste die OPEC, ihre Fördermenge bis zur Jahresmitte zu erhöhen, so dass die Ölpreise nicht zu stark stiegen. Die Regierung gewährte jedoch vielen der wichtigsten Käufern des Iran Ausnahmeregelungen, was die aufkommende Sorge über eine Versorgungskrise schnell ausräumte und durch die Angst vor einer drohenden Ölschwemme ersetzten.

Dadurch fielen die Ölpreise wieder in Richtung 50 US-Dollar pro Barrel und sanken bis Mitte Dezember zweistellig. Dieser Einbruch hat die Erwartungen an die Ölpreise im Jahr 2019 gedämpft, was sich in den jüngsten kurzfristigen Aussichten der U.S. Energy Information Administration (EIA) zeigte. Hier ein genauerer Blick darauf, was die EIA für das kommende Jahr erwartet und was das für Anleger bedeutet.

Analyse der EIA-Prognose für 2019

Der jüngste Ausblick der EIA auf den Ölmarkt geht davon aus, dass die globale Öl-Richtwert Brent im Jahr 2019 durchschnittlich 61 US-Dollar pro Barrel betragen wird. Unterdessen sieht sie WTI, den US-Öl-Richtwert, im nächsten Jahr bei durchschnittlich etwa 54 US-Dollar pro Barrel. Beide Preise liegen etwa 15 % unter dem letzten Ausblick vom November, was zeigt, wie schnell sich die Stimmung verändert hat und sich auch im kommenden Jahr ändern könnte.

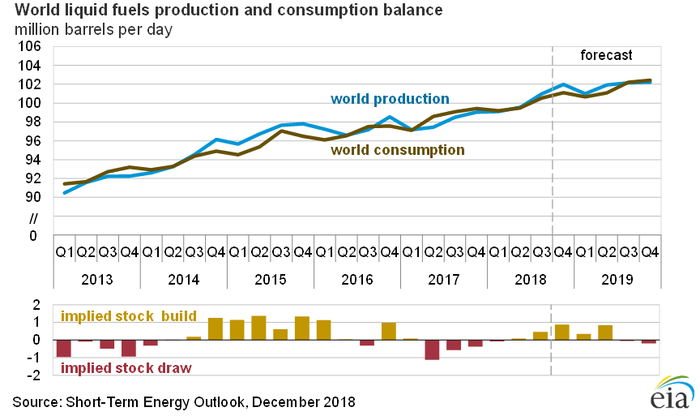

Einer der Faktoren, die den Ölpreis im neuen Jahr voraussichtlich belasten werden, ist die Einschätzung der EIA, dass die globale Ölproduktion den Verbrauch in der ersten Jahreshälfte übertreffen wird.

Insgesamt geht die EIA davon aus, dass die Öllieferungen 2019 um rund 1,4 Millionen Barrel pro Tag (BPD) steigen werden, was vor allem auf die USA zurückzuführen ist. Dort sollte die Produktion durchschnittlich 12,1 Millionen BPD betragen, gegenüber einem Rekord von 10,9 Millionen BPD im Jahr 2018. Teilweise wird dieser Anstieg der US-Produktion durch eine geringere Produktion der OPEC – die sich bereit erklärte, ihre Lieferungen ab Januar zu senken – sowie Kanadas kompensiert.

Die Nachfrage sollte nach Ansicht der EIA unterdessen um rund 1,5 Millionen BPD steigen. Dieses Wachstum wird jedoch erst im dritten Quartal 2019 beginnen, das erwartete Angebot auszugleichen, da die Produzenten derzeit mehr Öl fördern, als der Markt benötigt. Aus diesem Grund könnten die Ölpreise auch im kommenden Jahr stark schwanken.

Was diese Prognose für die Ölaktien im Jahr 2019 bedeutet

Wenn die EIA richtig liegt, könnten die Ölpreise in den nächsten Monaten unter Druck geraten, bevor sie sich in der zweiten Jahreshälfte wieder erholen. Das Potenzial für niedrigere Preise in naher Zukunft könnte sich auf die Ölaktien auswirken, die bei einem Ölpreis von unter 50 US-Dollar nicht mehr kostendeckend arbeiten können. Deshalb sollten die Anleger ihre Aufmerksamkeit auf diejenigen richten, die mit niedrigeren Ölpreisen gut umgehen können.

Occidental Petroleum (WKN:851921) zum Beispiel hatte die letzten Jahre damit verbracht, sein Geschäft umzustellen, um sowohl seine Produktionsrate als auch seine ertragsstarke Dividende aus dem Cashflow bezahlen zu können, den es bei einem Ölpreis von 40 US-Dollar generieren kann. Infolgedessen kann Occidental bei höheren Ölpreisen mehr profitieren und ist derzeit auf dem besten Weg, die Produktion mit einem jährlichen Tempo von 5 % bis 8 % bei einem Ölpreis von 50 US-Dollar. Mit 3 Milliarden US-Dollar auf der Bank hat Occidental Petroleum ein schönes Sicherheitspolster, um es durch eine Periode mit niedrigeren Preisen zu schaffen, während es ihm gleichzeitig die Mittel gibt, um sich bietende Chancen auf Übernahmen oder Rückkäufe seiner Aktien zu nutzen.

ConocoPhillips (WKN:575302) hat ebenfalls sein Geschäft aufgrund des niedrigeren Ölpreises zurückgefahren. Das Unternehmen kann derzeit bei einem Ölpreis von 40 US-Dollar genügend Cashflow generieren, um seinen Expansionsplan von 6,1 Milliarden US-Dollar im Jahr 2019 vollständig zu finanzieren. Wenn man diese Mittel zu den 4,8 Milliarden US-Dollar hinzufügt, die ConocoPhillips in seiner Bilanz ausweist, hat das Unternehmen die finanziellen Mittel, um seine Dividende zu zahlen, für 3 Milliarden US-Dollar Aktien zurückzukaufen und die Produktion 2019 um 8 % pro Aktie zu steigern, selbst wenn die Ölpreise fallen.

Anadarko Petroleum (WKN:871766) ist auch im Jahr 2019 solide aufgestellt. Das Unternehmen setzte sein Budget für das kommende Jahr auf der Grundlage eines Ölpreises von 50 US-Dollar fest. Dieser würde genügend Geld einbringen, um 4,3 bis 4,7 Milliarden US-Dollar in neue Bohrungen zu investieren, die die Ölproduktion im kommenden Jahr um 10 % steigern sollten. Mit rund 4 Milliarden US-Dollar Bargeld in der Bilanz hat Anadarko Petroleum auch genügend Puffer, weshalb es plant, bis Mitte 2020 für weitere 1,5 Milliarden US-Dollar Aktien zurückzukaufen und gleichzeitig eine viel höhere Dividende zu zahlen.

Die Zukunft folgt nicht immer den Prognosen.

Die EIA geht derzeit davon aus, dass die Ölpreise 2019 weiter unter Druck bleiben, da die Welt mehr Öl fördert, als sie benötigt, selbst mit den jüngsten Ankündigungen der OPEC und Kanadas zur Produktionssenkung. Diese Situation scheint sich erst in der zweiten Hälfte des nächsten Jahres zu verbessern.

Während dies die aktuelle Erwartung ist, könnten sich im nächsten Jahr mehrere Dinge auf den Ölpreis auswirken. Erstens könnte eine Verlangsamung der Weltwirtschaft die Nachfrage drücken, während eine Naturkatastrophe, ein Terroranschlag oder eine mechanische Panne die Versorgung beeinträchtigen könnte. Daher sollten die Anleger im nächsten Jahr mit dem Unerwarteten rechnen. Eine der besten Möglichkeiten dazu ist ein Fokus auf Ölaktien, die leicht mit niedrigeren Preisen umgehen können, da sie auch gut positioniert sind, um bei einer Kurserholung Geld zu verdienen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt keine der erwähnten Aktien.

Dieser Artikel wurde von Matthew DiLallo auf Englisch verfasst und am 15.12.2018 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.