Besserer Kauf: Berkshire Hathaway gegen Wells Fargo

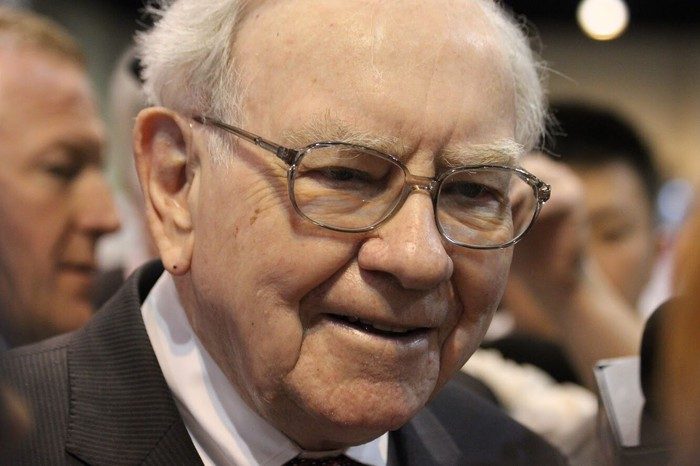

Warren Buffett ist für seine beeindruckende Erfolgsbilanz mit Berkshire Hathaway (WKN: 854075) (WKN: A0YJQ2) bekannt. Wenn du dir Buffett´s Aktien anschaust, wirst du feststellen, dass der Bankriese Wells Fargo (WKN: 857949) mit mehr als 25 Milliarden USD investiertem Kapital eine seiner größten Positionen ist. Dies entspricht fast 10 % der ausgegebenen Wells Fargo-Aktien und zeigt, dass Buffett an die Zukunftsperspektiven der Bank glaubt.

Da Wells Fargo in letzter Zeit große Kontroversen hervorgerufen hat, fragen sich einige Investoren, ob die Bank eine gute Investition oder eine mögliche Falle ist. In diesem Sinne werden wir im Folgenden untersuchen, wie Wells Fargo gegenüber Berkshire Hathaway bei einigen wichtigen Kennzahlen abschneidet, die dir sagen sollen, welche von beiden Akten ein besserer Kauf ist.

Bewertung und Wertentwicklung der Aktien

In Bezug auf die letzte Performance waren Berkshire Hathaway und Wells Fargo fast identisch. Beide Aktien haben seit August 2017 eine Gesamtrendite von etwa 18 % erzielt, wobei Berkshire mit weniger als einem halben Prozentpunkt die leicht bessere Rendite aufweist.

Viele Investoren mögen es, eine Bewertung auf der Grundlage von Kurs-Gewinn-Verhältnissen (KGV) vorzunehmen, aber mit Berkshire Hathaway und Wells Fargo ist dies eine Herausforderung. Für Berkshire führt die Notwendigkeit, kurzfristige Entwicklungen in die GAAP-Rechnung einzubeziehen, zu dramatischen Gewinnschwankungen. So beträgt beispielsweise der Gewinnmultiplikator auf Grundlage der 2017er Erträge nur etwa 10, aber auf der Basis der Gewinnprognosen für 2018 steigt die Zahl auf über 20. Im Gegensatz dazu ist Wells Fargo´s 2017er Multiplikator von 15 höher, aber das 2018er KGV von 11 zeigt hingegen eine günstigere Bewertung an.

Der Buchwert ist wohl ein besserer Weg, um die Bewertungen dieser beiden Unternehmen zu vergleichen. Berkshire verfügt derzeit über einen Kurs-Buchwert-Verhältnis (KBV) von 1,46, was etwas weniger als Wells Fargo´s KBV von 1,58 ist. Alles in allem sieht Berkshire an der Bewertungsfront etwas besser aus, obwohl der Vorteil derzeit relativ gering ist.

Dividenden

Diejenigen, die mit Warren Buffett´s Haltung zur Dividende vertraut sind, wissen, dass wir die Unternehmen in diesem Punkt nicht vergleichen können, da Berkshire Hathaway keine Dividende zahlt. Stattdessen argumentiert Buffett, dass er das eigene Kapital besser Investieren kann, als es seine Aktionäre könnten, indem er Dividenden einbehält. Viele weisen auf Berkshire´s Masse an Bargeld hin und argumentieren, dass die Gesellschaft deshalb bald anfängt, Dividenden zu zahlen. Aber es ist unwahrscheinlich, dass Investoren einen solchen Schritt in Buffett´s Leben sehen werden. Wenn überhaupt, ist es wahrscheinlicher, dass Berkshire Aktienrückkäufe nutzen wird, um überschüssiges Kapital zu investieren.

Wells Fargo dagegen hat sich bei Dividendeninvestoren bewährt. Eine aktuelle Rendite von fast 3 % spiegelt, die im vergangenen Monat vorgenommene 10 %-Erhöhung, der vierteljährlichen Auszahlung, wider. Damit hat die Dividendenausschüttung die vorübergehenden Kürzungen während der Finanzkrise mehr als ausgeglichen und Wells schüttet heute mehr als Mitte der 2000er Jahre, vor der Krise, aus.

Mit einem festen Bekenntnis an die Aktionäre zur Ausschüttung von Erträgen ist Wells Fargo zwischen den beiden Unternehmen die einzige Option für Dividendeninvestoren. Berkshire Hathaway wird sich wahrscheinlich nicht so schnell in die Reihe der dividendenzahlenden Aktien einreihen.

Wachstumsperspektiven und -risiken

Obwohl sowohl Berkshire als auch Wells Finanzwerte darstellen, sind sie in sehr unterschiedlichen Bereichen der Branche tätig. Insbesondere die Beteiligungen von Berkshire spielen bei der Performance eine entscheidende Rolle, während Wells mehr auf den eigenen operativen Erfolg setzt.

Für Berkshire zeigen die meisten seiner wichtigsten Geschäftskennzahlen solide Wachstumstendenzen. In seinem letzten Quartal verzeichnete das Unternehmen einen Anstieg der Versicherungs-Prämieneinnahmen um 14 %, wobei ein beeindruckender versicherungstechnischer Gewinn in Höhe von 943 Millionen USD die Leistungsfähigkeit zeigt, mit der Berkshire´s Versicherungsgeschäft jene Kunden gewinnt, die aus Sicht des Versicherers wahrscheinlich einen günstigen Schadensverlauf haben werden. Die Umsätze der Geschäftsbereiche Bahn, Versorgung und Energie stiegen gegenüber dem Vorjahr um 11 % und auch Berkshire profitierte dramatisch von der Senkung des effektiven Steuersatzes um fast 9 Prozentpunkte, die auf die Ende 2017 beschlossene Steuerreform zurückzuführen war. Mit 111 Milliarden USD Bargeld in der Bilanz verfügt Berkshire über genügend Mittel, um größere Akquisitionen oder Investitionen durchzuführen, falls dies sinnvoll erscheint. Aber in letzter Zeit hat sich die Suche nach attraktiven Kandidaten als Herausforderung erwiesen.

Wells Fargo hat eine schwierigere Situation zu bewältigen. Zu einer langen Liste an Problemen kam im August die Enthüllung, dass ein Berechnungsfehler zu Ablehnungen von Kundenanfragen geführt haben könnte, Hypotheken nach der Finanzkrise ändern zu lassen. Diese Ablehnungen führten in einigen Fällen zu einer Zwangsvollstreckung und zogen noch mehr Wut aus der Öffentlichkeit, als Folge früherer Skandale mit unerlaubten Konten, überhöhten Hypotheken-Gebühren und einer unsachgemäßen Abrechnung von Autokreditversicherungen, nach sich. Aus Wachstumssicht könnte die US-Notenbank-Beschränkung des weiteren Vermögenswachstums dazu führen, dass Wells zukünftig mit anderen ungehemmten Großbanken konkurrieren muss, die auf dramatische Weise neue Geschäfte hinzugewinnen.

Zu diesem Zeitpunkt hat der Ruf von Wells Fargo genug Schaden genommen, dass seine langfristige Entwicklung sehr in Frage steht. Berkshire Hathaway bietet dagegen eine Möglichkeit, von Wells zu profitieren, wenn es gut läuft, bei einer gleichzeitigen Diversifizierung über verschiedene Branchen. Als Berkshire-Aktionär bin ich im Moment mit Buffett´s Ansatz viel zufriedener und glaube, dass Berkshire der bessere Kauf ist.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dan Caplinger besitzt Aktien von Berkshire Hathaway (B-Aktien). The Motley Fool besitzt und empfiehlt Berkshire Hathaway (B-Aktien).

Dieser Artikel von Dan Caplinger erschien am 31.08.2018 auf Fool.com. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.