Wohin werden Aktien in den nächsten 30 Jahren gehen?

Wir bei The Motley Fool sind Verfechter des langfristigen, unternehmensorientierten Investierens. Historisch konnte man mit Aktien über lange Zeiträume immer Geld verdienen. Sie waren also für langfristig orientierte Anleger eine viel weniger risikoreiche Anlage, als sie immer dargestellt werden.

Aber wird das auch auf die Zukunft zutreffen? Werfen wir einen genaueren Blick auf die Vergangenheit, um eine Einschätzung zu treffen.

5 Lektionen aus 90 Jahren Aktienmarkt

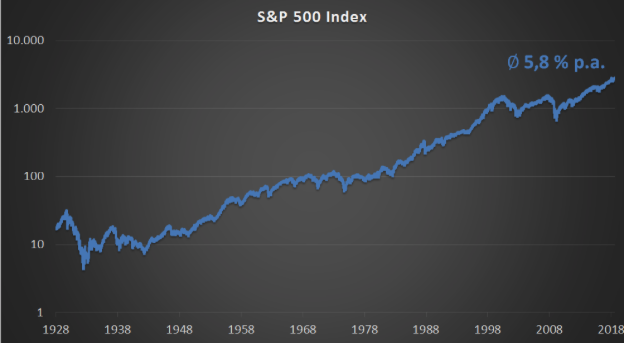

Die folgende Grafik zeigt die Entwicklung des S&P 500 in den letzten 90 Jahren bis Anfang August 2018, etwas anders dargestellt, als man sie in der Regel kennt.

Daten: S&P Global Market Intelligence und eigene Berechnungen

Falls dir diese Grafik unbekannt vorkommt – sie entspricht tatsächlich dem Verlauf des Indexes. Er ist nur logarithmisch dargestellt. Das ist man zwar nicht gewohnt, hat aber einen großen Vorteil: Im „normalen“ linearen Maßstab sieht eine Veränderung um 20 % bei einem Indexwert von 10 (wie im Jahr 1930) sehr viel kleiner aus als zum Beispiel eine 2%ige Veränderung heute. Im logarithmischen Maßstab ist eine Veränderung um 20 % immer 10 mal so „stark“ wie eine Veränderung um 2 %, egal ob heute oder vor 90 Jahren.

Also was sehen wir in dieser Grafik? Zunächst sehen wir zwischen Anfang 1928 und heute eine Gesamtrendite von 5,8 %; trotz dessen, dass die Daten nur kurze Zeit vor der großen Depression beginnen, sich letztere also praktisch maximal negativ auf die Gesamtrendite auswirkt.

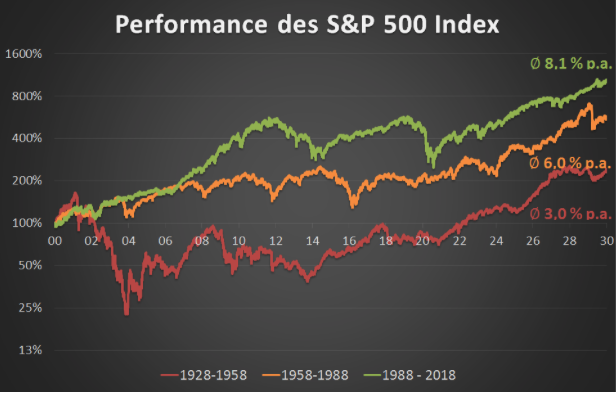

Wir erkennen aber auch, dass die Renditen sehr ungleichmäßig verteilt sind. Um das noch besser zu sehen, habe ich diese 90 Jahre in 30-Jahres-Zeiträume unterteilt:

Daten: S&P Global Market Intelligence und eigene Berechnungen

Das Schöne an dieser Grafik ist, dass jeder „Schritt“ auf die nächsthöhere Linie genau einer Verdopplung des Index entspricht. Und hier sieht man schon direkt, dass auch die langfristigen Renditen mit Aktien historisch enorm unterschiedlich ausgefallen sind. Die wichtigsten Lektionen aus dieser Grafik sind:

- Langfristig haben Aktien immer positive Renditen gebracht

Wer kurz vor der Rente steht oder sich bereits darin befindet, der kann damit leider weniger anfangen. Wer aber gerade mit seinem Studium fertig ist und anfängt mehr zu verdienen, als er ausgeben muss, der sollte sich diese Grafiken sehr zu Herzen nehmen.

Denn selbst jemand, der in dieser Situation kurz vor der großen Depression investiert hat, der hätte sein Kapital bis vor seiner Rente immer noch fast verzweieinhalbfacht (das bedeutet eine Rendite von 3 % pro Jahr über diesen Zeitraum, auch wenn man es kaum glaubt).

- Regelmäßige Investitionen sind sinnvoller als einzelne große Investitionen

Wie wäre die Rendite ausgefallen, wenn der 30-Jahreszeitraum am 1. Juni 1932 anfängt, genau zum Tiefpunkt des S&P 500 beim Stand von 4,40? Dann hätte sich das Kapital mehr als verdreizehnfacht mit einer jährlichen Rendite von 9,1 %.

Niemand wird es jemals schaffen, die höhen und Tiefen des Marktes genau abzupassen. Wer jedoch regelmäßig investiert, der wird eben auch genau auf oder zumindest ganz nahe bei den Tiefpunkten investieren, und hat so die besten Möglichkeiten, im Durchschnitt großartige Renditen zu erzielen.

- Längere Durststrecken sollte man erwarten

Wir sehen in allen drei Linien längere Zeiträume, in denen keine positiven und sogar negative Renditen erzielt wurden.

Wer kurz vor der großen Depression Kapital investierte musste zum Beispiel zwei Jahrzehnte warten, bis dieses wieder im grünen Bereich war.

Aber auch in den vermeintlich besseren Zeiträumen gibt es Ähnliches. Der größte Teil der Renditen in den letzten 30 Jahren wurde in den ersten rund 12 Jahren erzielt. Seitdem gab es nur etwas mehr als eine weitere Verdoppelung beim Index, weil es nach Dotcom eben 12 Jahre dauerte, bis der Index wieder so richtig über seinen damaligen Höchststand wuchs.

- Die letzten 30 bis 40 Jahre waren außerordentlich gut für Aktien-Investoren, um nicht zu sagen einmalig

Wer sich einen 30-jährigen Investitionszeitraum hätte aussuchen können, der hätte ohne Frage die grüne Linie gewählt, also die letzten 30 Jahre. Im Vergleich zu den vorherigen 30 Jahren (orange Linie) sprangen zwar „nur“ rund 2 % mehr Rendite pro Jahr heraus. Diese machten jedoch den Unterschied zwischen nicht einmal einer Versechsfachung (6 % über 30 Jahre) und einer mehr als Verzehnfachung (8,1 % über 30 Jahre).

- Diesen Grafiken fehlt Kontext

Dabei darf man nicht vergessen, dass diese Renditen alleine noch gar nicht so viel aussagen. Noch wichtiger ist, was diese in realer Kaufkraft widerspiegeln.

In den ersten zwei Zeiträumen (rote und orange Linien) gab es jeweils Perioden mit enorm hoher, teilweise zweistelliger, Inflation – nämlich während des zweiten Weltkrieges und Mitte der 70er, Anfang der 80er Jahre, nachdem der Goldstandard aufgehoben wurde[BS1] .

Im Vergleich dazu lag die Inflation in den letzten 30 Jahren so gut wie immer unter 5 %, meist sogar deutlich darunter.

In anderen Worten: Die realen Renditen der roten und orangen Linien wären noch einmal deutlich schlechter im Vergleich zur grünen Linie. Das untermauert noch einmal die einmalige Situation, in der sich Investoren befanden, die in den letzten 30 Jahren in Aktien investieren konnten.

Es gibt noch eine weitere Tatsache, die man meiner Meinung nach berücksichtigen sollte, bevor man sich überlegt, wie es in Zukunft weitergehen kann. Laut Daten der Weltbank ist die Verschuldung des privaten Sektors im Verhältnis zum Bruttoinlandsprodukt von etwas mehr als 70 % im Jahr 1960 auf fast 200 % heute gestiegen.

Leider reichen die Daten nicht weiter zurück. Aber ein Schluss, den diese Zahlen erlauben, ist, dass wahrscheinlich ein Teil der außerordentlichen Aktien-Renditen in den letzten 30 Jahren in den USA in dieser steigenden Verschuldung begründet liegt.

Wie werden die nächsten 30 Jahre aussehen?

Der Mensch neigt dazu, seine zukünftigen Erwartungen auf der Grundlage seiner Erfahrungen aus der Vergangenheit zu basieren. Wenn die realen Aktienrenditen in der letzten Generation so toll waren, wäre es nur natürlich anzunehmen, dass Aktien auch in den kommenden 30 Jahren unsere Kaufkraft vervielfachen werden.

Daran zweifle ich jedoch. Die nächsten 30 Jahre werden aus meiner Sicht nur sehr unwahrscheinlich ein Spiegel der letzten 30 Jahre werden können. Ich denke, dass die globale Finanzkrise ein Indiz dafür war, dass sich die Verschuldung der Privathaushalte und der Unternehmen in den USA so langsam einer Grenze annähert und dass wir in Zukunft nicht mehr dasselbe Wachstum bei den Schulden erleben werden wie in der Vergangenheit.

Dazu kommt noch, dass der sogenannte Buffett-Indikator – eine Kennzahl für die Bewertung des Aktienmarktes – Anfang August sogar seinen ehemaligen Dotcom-Höchststand überschritt. Wenn ich also heute eine Wette für die nächsten 30 Jahre platzieren müsste, dann würde ich eher auf eine ähnlich der roten Linie setzen als auf eine ähnlich der grünen. Zumindest was die Gesamtrendite anbelangt. Den Verlauf der Linie einzuschätzen, das wage ich nicht.

Trotzdem würde ich nicht raten, Investitionen in Aktien zu vermeiden. Auch heute nicht. Es wird auch in Zukunft immer Unternehmen geben, die die Menschheit, die Welt und ihre Wirtschaft nach vorne bringen werden. Und wir können dank der Aktienmärkte als ganz normale Anleger enorm von diesen profitieren. Auch heute.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.