3 Punkte, die man als langfristiger Investor beachten sollte

Im Gegensatz zu 2017, das sich zu einem der ruhigsten und stabilsten Aufwärtstrends seit langem entwickelt hat, war 2018 alles andere als ruhig.

Ende Januar und Anfang Februar erlebte der Aktienmarkt eine schnelle, aber heftige Korrektur. Der legendäre Dow Jones Industrial Average verzeichnete vier der neun größten eintägigen Rückgänge in seiner 122-jährigen Geschichte, darunter einen um 1.175 Punkte am 5. Februar. Während dieses schnellen Rückgangs stieg der Volatilitätsindex kurzzeitig auf den höchsten Stand seit der Finanzkrise.

Obwohl sich der Aktienmarkt inzwischen von den Tiefstständen im Februar erholt hat, bleibt die Angst dennoch bestehen. Man sorgt sich um die Spannungen zwischen den USA und China, und in jüngster Zeit sind die Sorgen um die fallende Währung der Türkei, die Lira, und die Gefahr eines globalen Ansteckungseffekts ähnlich der Abwertung des thailändischen Baht im Jahr 1997 gewachsen. Egal, wo man hinschaut, und egal, wie gut oder schlecht sich der Aktienmarkt entwickelt, es gibt immer einen Abwärtstrend, der das Potenzial hat, den Investoren den Boden unter den Füßen wegzuziehen.

Hier ist, warum es schlau ist, langfristig zu investieren

Ausgewählte Daten zeigen aber eindeutig, dass die Investoren, die sich über einen längeren Zeitraum an der Börse engagieren und an ihren Aktien festhalten, bessere Ergebnisse erzielen als diejenigen, die kurzfristig kaufen und verkaufen. Hier sind drei konkrete Punkte, die zeigen, warum man besser langfristig investieren sollte.

1. Die US-Wirtschaft verbringt viel mehr Zeit damit, zu expandieren als zu schrumpfen

Zunächst einmal sollten die Investoren verstehen, dass die US-Wirtschaft deutlich länger expandiert, als sie schrumpft. Wenn die Wirtschaft wächst, besteht eine gute Chance, dass hochwertige Unternehmen, die eine wesentliche Rolle bei diesem Wachstum spielen, ihrem Umsatz und Gewinn steigern.

Im Moment befindet sich die US-Wirtschaft inmitten der zweitlängsten wirtschaftlichen Expansion seit dem Zweiten Weltkrieg, mit 109 Monaten (Tendenz steigend). Sollte die Wirtschaft bis Juli 2019 weiter an Fahrt gewinnen, würde sie die 120-monatige Expansion bis zur Dotcom-Blase übertreffen.

Seit Oktober 1945, dem Monat nach dem Zweiten Weltkrieg, sind es 873 Monate. Nur 122 dieser Monate oder ein bisschen mehr als 10 Jahre, entfielen davon auf Einbrüche oder Rezessionen. Das bedeutet, dass die US-Wirtschaft, gemessen am Bruttoinlandsprodukt, in fast 73 Jahren in 86 % der Zeit gewachsen ist. Das lässt den Pessimisten nicht viel Spielraum und ist ein gutes Argument für die Investoren, die Aktien kaufen und halten.

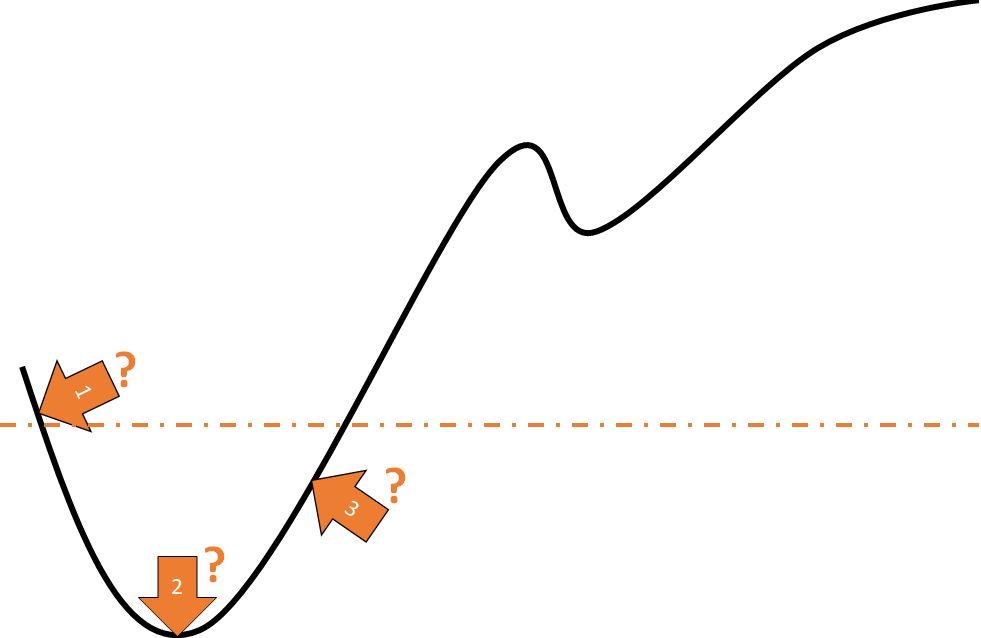

2. Bärenmärkte und Korrekturen können schnell sein, aber sie werden immer von einer Rallye ausgeglichen und übertroffen

Obwohl ein Abwärtstrend an der Börse oft schnell und emotional ist, scheinen Buy-und-Hold-Anleger immer zuletzt zu lachen.

Laut Yardeni Research gab es seit 1950 36 Korrekturen im S&P 500 von insgesamt mindestens 10 %. Das ist etwa eine Korrektur alle zwei Jahre, was bedeutet, dass sie regelmäßig erfolgen.

Abgesehen von der letzten Korrektur, die wir ja gerade erst erlebt haben, wurde jede Korrektur oder Rezession immer von einer Hausse wieder ausgeglichen. Obwohl es keine Garantien gibt, wenn es ums Investieren geht, ist eine Rallye nach der Korrektur so sicher, wie es nur geht (35mal in 35 Fällen, historisch gesehen).

Außerdem zeigen die Daten, dass Korrekturen in der Regel über einen sehr kurzen Zeitraum ablaufen. Von diesen 35 Korrekturen im S&P 500 hatten 22 innerhalb von 104 Kalendertagen ihren Tiefpunkt erreicht.

3. Die Daten lügen nicht

Sollten die bisherigen Argumente noch nicht ausreichen, um dich zu überzeugen, dann sollte eine Analyse der Analysten von J.P. Morgan Asset Management aus dem Jahr 2016 helfen.

Der Bericht untersuchte den S&P 500 zwischen dem 3. Januar 1995 und dem 31. Dezember 2014. Wohlgemerkt, diese Periode beinhaltet den 49-prozentigen Absturz von ganz oben bis nach unten während der Dotcom-Blase und den 57-prozentigen Einbruch während der Finanzkrise. Was der Bericht zeigte, war, dass eine Person, die sich zu Beginn dieses 20-jährigen Zeitraums in den S&P 500 eingekauft und ihn durchgehend gehalten hatte, eine Rendite von 555 % oder 9,9 % pro Jahr erzielt hätte. In Anbetracht der Tatsache, dass die Inflation in der Vergangenheit im Durchschnitt bei 3 % lag, hätte jeder langfristige Investor in diesem Zeitraum etwas Geld verdient.

Wenn diese Person nur die 10 besten eintägigen Anstiege in diesem Zeitraum von 20 Jahren verpasst hätte, wäre ihre Rendite auf nur 191 % gesunken. Wenn man etwas mehr als 30 der besten Tage verpasst hätte, wären alle 555 % weg.

Der Punkt ist folgender: Das Timing des Marktes ist eine reine Glückssache und die Daten beweisen es. Leute, die lange Zeit Aktien halten und qualitativ hochwertige Unternehmen kaufen, tendieren dazu, hervorragend abzuschneiden.

Lange Rede kurzer Sinn, wenn du ein langfristiger Investor bist, kannst du dir selbst ruhig auf die Schulter klopfen, du hast dir ein Lob verdient.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel wurde von Sean Williams auf Englisch verfasst und am 15.08.2018 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

The Motley Fool besitzt keine der genannten Aktien.