Aufgepasst: Spotify geht am 3. April an die Börse!

Der Marktführer für Musikstreaming, Spotify, veranstaltete diese Woche seinen ersten Investorentag, bevor er dann an die Börse geht. Das Unternehmen muss vor dem 2. Juli gehandelt werden kann, um sich von einigen Wandelanleihen zu befreien, die ziemlich belastende Bedingungen mit sich brachten, was für Spotify seit fast zwei Jahren ein Überhang ist. All diese Schulden wurden nun in Eigenkapital umgewandelt, aber die Mehrheit von ihnen würde Spotify auf die Füße fallen, falls man die Frist versäumt.

Nun, Spotify bestätigte während der Veranstaltung, dass man es locker schaffen wird. Die Aktien werden am 3. April, also in weniger als drei Wochen, gehandelt. Hier sind drei weitere wichtige Takeaways für potenzielle Investoren aus der Präsentation.

Guidance wird kommen

Es gibt noch einen weiteren wichtigen Termin im Kalender vorzumerken: den 26. März. Das ist der Tag, an dem Spotify seine Ergebnisse für das erste Quartal veröffentlichen und Investoren eine Prognose für 2018 geben wird.

Zum Vergleich: Das Unternehmen erwirtschaftete im vergangenen Jahr einen Umsatz von 4,1 Milliarden Euro (5 Milliarden US-Dollar), verzeichnete einen Nettoverlust von 1,2 Milliarden Euro (1,5 Milliarden US-Dollar) und beendete das Jahr 2017 mit 71 Millionen Premium-Abonnenten. Dies sind die wichtigsten Kennzahlen, die man dann vergleichen kann, wenn Spotify seine Prognose veröffentlicht.

Free-Accounts werden bleiben

Generell verabscheut die Musikindustrie kostenlose, werbefinanzierte Dienstleistungen, auch weil sie die Wahrnehmung der Musik durch die Konsumenten beeinträchtigt. Warum für etwas bezahlen, wenn man es kostenlos bekommen kann (mit Anzeigen, die zwischendurch laufen)? Künstler haben sich auch schon lange darüber beschwert, dass kostenlose Dienste ihnen keine sinnvollen Tantiemen für ihre Arbeit zahlen. (Man erinnere sich an den Streit 2014 zwischen Taylor Swift und Spotify über die Höhe der Lizenzgebühren. Dies ist zum Teil der Grund, warum Apple (WKN:865985) der Branchenprimus ist, da Apple Music keine Free-Accounts anbietet.

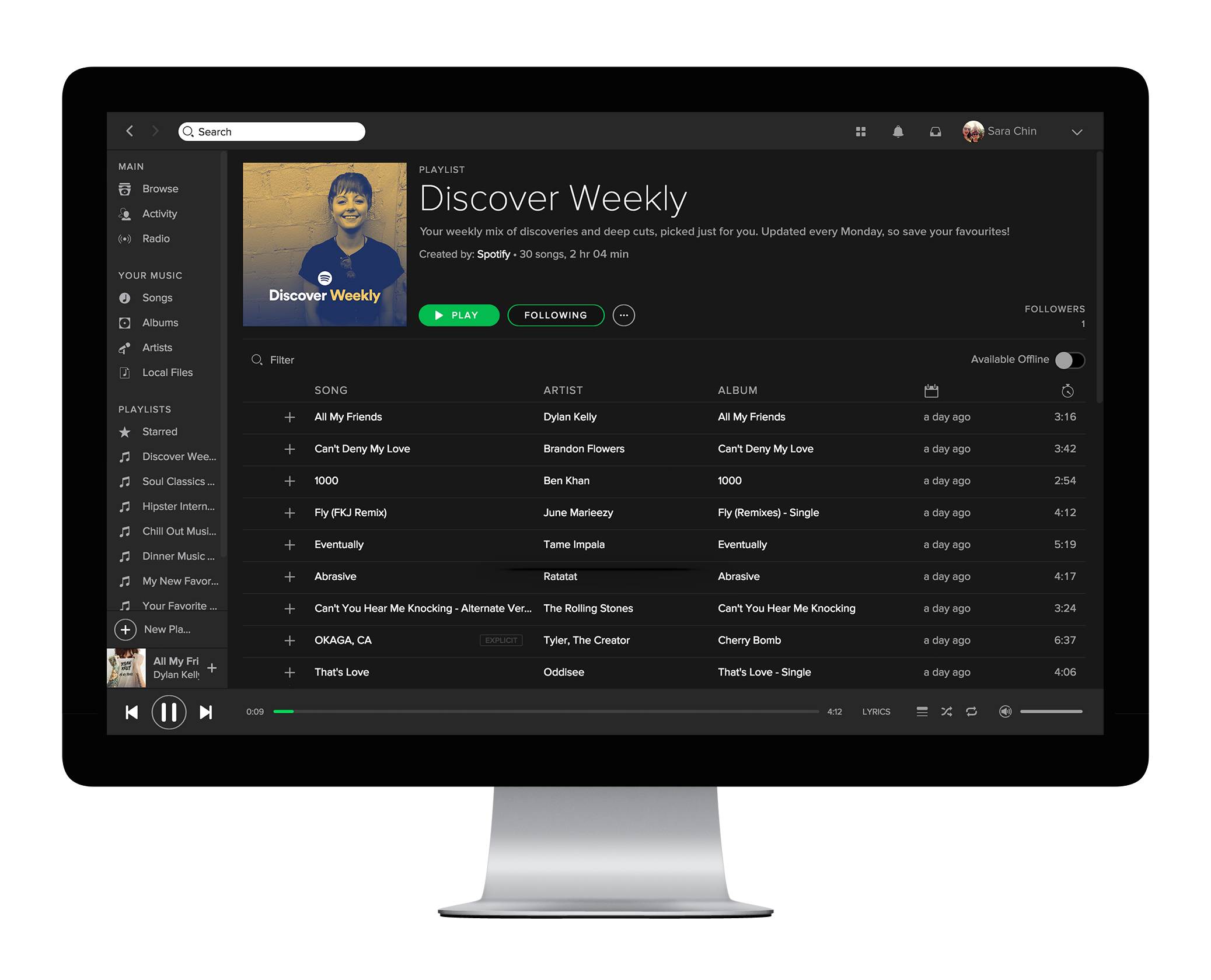

Produktchef Gustav Sodorstrom bestätigte, dass das Anbieten freier Accounts der Kern von Spotifys Modell ist, und wies auf drei Hauptgründe hin, warum das so bleiben wird. Erstens bringt es Millionen von Zuhörern, die sich nicht sicher sind, ob sie für Musik Geld zahlen wollen. Zweitens kann Spotify Daten von all diesen Nutzern sammeln, die anschließend in seine Entdeckungsalgorithmen einfließen; Content Discovery ist einer der stärksten Wettbewerbsvorteile von Spotify. Letztlich werden viele dieser Nutzer am Ende zu Premium-Abonnenten.

In der F-1-Anmeldung hatte das Unternehmen erklärt, dass 60 % der Brutto-Abonnentenzuwächse seit Anfang 2014 aus Umsonst-Accounts kommen.

Weitere Gründe für eine Listung

Die Entscheidung von Spotify, anstelle eines traditionellen Börsengangs eine direkte Listung zu verfolgen, hat viele Investoren ins Grübeln gebracht. Das Unternehmen lieferte fünf Hauptgründe, warum es einen so seltenen Weg zum Börsengang beschritt.

1 Liste ohne Verkauf von Aktien

2 Liquidität für Aktionäre

3 Gleicher Zugang zu allen Käufern und Verkäufern

4 Radikale Transparenz

5 Marktgetriebene Preisfindung

In Bezug auf Nr. 1 und Nr. 2 verkauft Spotify keine Aktien der Notierung und erhält als solche keinen der Erlöse. Alle Aktien, die verkauft werden, stammen von bestehenden Aktionären (Privatanleger, Insider und Mitarbeiter). Zusätzlich sagt Spotify, dass es genug Geld hat: mit über 1,5 Milliarden Euro (1,8 Milliarden Dollar) in bar auf der Bilanz Ende 2017, keine Schulden und positiven Free Cash Flow. Es gibt keinen Grund, die Aktionäre zu verwässern.

Nr. 3 verweist auf die Tatsache, dass traditionelle IPOs institutionellen Investoren, die tendenziell mehr Aktien zugeteilt bekommen, oft mit engen Beziehungen zu den Underwritern bevorzugen. Es gibt überhaupt kein Underwriting-Syndikat in einem Direct Listing. Dies wird laut Spotify ein sehr demokratischer Prozess sein. Verkäufer werden auch keine Lock-up-Perioden durchlaufen, wie sie bei Börsengängen üblich sind.

“Radikal” könnte eine Übertreibung für Nr. 4 sein. Spotify hat seine F-1 eingereicht, aber jedes Unternehmen, das an die Börse geht, muss alle möglichen Details bezüglich seines Geschäfts offen legen. Der einzige wirkliche Unterschied besteht darin, dass Spotify seinen Investorentag live im Internet übertragen hat, anstatt eine private Roadshow für institutionelle Investoren durchzuführen, wie es bei traditionellen Börsengängen der Fall ist.

Nr. 5 funktioniert in beide Richtungen. Da keine Investmentbanker einen Angebotspreis festlegen, wird der Markt sich selbst überlassen bleiben, um herauszufinden, was Spotify wert sein sollte. Die Firma sagt, sie glaubt, dass die “Weisheit der Menschenmassen die Expertenintervention übertrifft”. Aber ohne diese “Expertenintervention” könnten die Preise anfangs extrem volatil sein (als ob das Volatilitätsrisiko nicht groß genug für einen regulären Börsengang wäre).

Was Spotify nicht erwähnte, war, dass eine direkte Auflistung Spotify hilft, einige der belastendsten Bedingungen der oben erwähnten Wandelanleihe zu umgehen, die meistens an einen Börsengang gebunden waren.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt und empfiehlt Aktien von Apple.

Dieser Artikel von Evan Niu erschien am 16.3.18 auf Fool.com. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.