Warum die staatliche Altersrente keine Investition ist

Um die Antwort vorweg zu nehmen: Investitionen sollten eine Rendite bringen, oder zumindest die Chance auf eine Rendite in sich tragen. Das ist bei der Rentenversicherung nicht der Fall.

Ein Denkanstoß meines Rentenberaters

Nachdem ich mich lange davor gedrückt hatte, bin ich vor einiger Zeit zur sogenannten Kontenklärung zur Rentenberatungsstelle gegangen. Kontenklärung bedeutet, Belege einzureichen, um Lücken in den Daten der Rentenversicherung zu schließen. In meinem Fall war das nicht allzu schwer, mir fehlten nur Studienzeiten, die die Hochschule mir problemlos bestätigt hat.

Der Berater der Rentenversicherung erklärte mir dann, dass ich insgesamt rentenrechtliche Zeiten von 31 Jahren angesammelt hätte. 35 Jahre wären die Voraussetzung für eine frühzeitige Altersrente ab 63 Jahren (allerdings mit einem dicken finanziellen Abschlag, mehr als 14%, gegenüber der Regelaltersgrenze).

Was mich aufhorchen ließ, war seine Bemerkung, dass ich ja nötigenfalls mit 59 Jahren anfangen könne, freiwillig den Mindestbeitrag zu zahlen um die fehlenden 4 Jahre auszugleichen.

Diese Bemerkung hat mich in zweierlei Hinsicht verwirrt: Mein Berater ging wie selbstverständlich davon aus, dass ich

- die ausstehenden Beiträge so spät wie möglich zahlen würde (4 Jahre vor meinem frühesten Renteneintrittsalter)

- so wenig wie möglich zahlen würde (den Mindestbeitrag)

Warum ist das so?

Freiwillige Rentenbeiträge so spät wie möglich

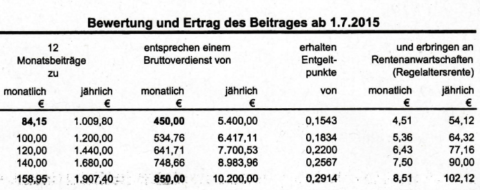

Ein Gedanke, der einem langfristig denkenden Investor zunächst fremd erscheint. Ein Blick auf die folgende Tabelle schafft aber Klarheit.

Quelle: Informationsblatt der Deutschen Rentenversicherung (Auszug)

Ohne zunächst auf die Zahlen zu achten, fällt sofort auf: es gibt keine Zeitangaben! Laut dieser Tabelle ist es also egal, ob ein Beitrag im Alter von 20 oder 65 Jahren eingezahlt wird.

Der Grund dafür ist der sogenannte Generationenvertrag. Die eingezahlten Rentenbeiträge werden sofort an die heutigen Rentner ausgezahlt und wir verlassen uns darauf, dass die nächste Generation dasselbe tun wird.

Die Rentenversicherung hat zwar gewisse finanzielle Reserven, die sogenannte Nachhaltigkeitsrücklage, diese liegt aber typischerweise nur in einem Bereich von unter zwei Monatsausgaben. Anders ausgedrückt: Spätestens nach zwei Monaten ohne Beitragseinnahmen wäre die Rentenkasse leer.

Dass so, auch über Jahrzehnte, keine nennenswerten Renditen erwirtschaftet werden können, ist also offensichtlich.

Freiwillige Rentenbeiträge so gering wie möglich (Mindestbeitrag)

Wenden wir uns den Zahlen zu. Nehmen wir an, du zahlst im Alter von 66 Jahren 100 Euro pro Monat ein, also 1.200 im Jahr und dein reguläres Renteneintrittsalter ist 67 Jahre. Dann bekommst du für diese Einzahlungen, wenn du die Rentenaltersgrenze erreichst, knapp 65 Euro jährlich ausgezahlt (Zeile 2 in der Tabelle). 1.200 Euro / 65 Euro ergibt einen Faktor von 18,5. Das heißt, es dauert 18,5 Jahre, dann hast du dein eingezahltes Geld zurück.

Du musst also über 85 Jahre alt werden (67 + 18,5) damit du zumindest kein Geld verlierst.

Das ist natürlich besonders unrentabel für Beiträge, die du schon in jungen Jahren einzahlst. Auch hier gilt, dass du erst im Alter von 85 dein eingesetztes Kapital vollständig zurückbekommen wirst. Im Wesentlichen vergibst du also ein jahrzehntelanges, zinsloses Darlehen an den Staat.

Es ist also in der Tat nicht sehr verlockend, freiwillig mehr als das Minimum zu investieren.

Fazit

Mein Berater hatte Recht. Die Rente ist eben keine langfristige Investition, sondern ein Generationenvertrag. Was die Rentenversicherung einnimmt, wird sofort weiterverteilt, an die heutigen Rentner. Eine Rendite ist daher nicht zu erwarten. Wer die Zeit für sich arbeiten lassen will, muss anders investieren!

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Ralf Hendriks besitzt keine der erwähnten Aktien.