Die Aktionäre von Wells Fargo sollten hier sehr gut aufpassen

Im letzten Jahr musste Wells Fargo (WKN:857949) einiges einstecken, nachdem herausgekommen war, dass das Unternehmen falsche Kundenkonten eröffnet hatte. Zuvor war die kalifornische Bank für lange Zeit eines der besten Unternehmen in diesem Bereich gewesen. Wenige Kennzahlen zeigen das besser als das Wachstum des Buchwertes pro Aktie.

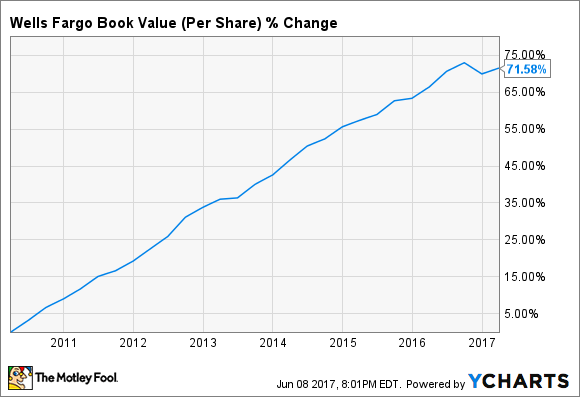

Seit Anfang 2010 ist diese Kennzahl um 72 % gestiegen. Damit ist Wells Fargo auf Platz 4 von 23 Banken im KBW Bank Index. Der Durchschnitt betrug bei dieser Kennzahl ein Wachstum von 47 %.

Wells Fargo Buchwert pro Aktie. Daten von YCharts.

Einer der Vorteile dieser Kennzahl ist, dass sie so leicht zu berechnen ist. Nimm dir einfach das Aktienkapital, das du ganz unten auf der Bilanz siehst und teil es durch die Zahl der ausstehenden Aktien. Dann schau, wie sich dieser Wert im Laufe der Zeit verändert.

Es gibt keine allgemeine Regel, die sagt, wie schnell der Buchwert pro Aktie einer Bank pro Jahr wachsen sollte. Diese Wachstumsrate wird schwanken abhängig von den Zinsen und dem Geschäft der Bank. Wenn die Wirtschaft gesund ist und die Zinsen hoch, dann wird die Bank mehr Geld verdienen und der Buchwert wird schneller wachsen als wenn gerade Rezession herrscht und die Zinsen niedrig sind.

Die Wachstumsrate des Buchwerts pro Aktie wird auch von den Gewinnen bestimmt, die das Unternehmen für sich behält. Eine Bank, die den Großteil der Gewinne behält, sollte ein schnelleres Wachstum beim Buchwert sehen als eine Bank, die den Großteil an die Aktionäre ausschüttet.

Wenn wir uns das Geschäft der Bank und die Zinsen ansehen, dann ist es für die Investoren vernünftig zu erwarten, dass der Buchwert pro Aktie um 5 % pro Jahr wachsen könnte. Das ist etwas höher als das durchschnittliche Wachstum im KBW Bank Index in den letzten 12 Monaten, aber es gibt trotzdem noch viele Banken, die über dieser Schwelle liegen. Historisch gesehen war Wells Fargo fast immer eine davon, wie man an dem Anstieg um 72 % in weniger als 8 Jahren sehen kann.

Der Erfolg von Wells Fargo ist das Resultat einer starken Performance bei den Fundamentaldaten. Das Unternehmen hat keine besonders niedrige Auszahlungsquote (der Prozentsatz der Gewinne, der an die Aktionäre in Form von Dividenden und Rückkäufen zurückfließt). Im letzten Jahr schüttete die drittgrößte amerikanische Bank nach Vermögenswerten 72 % seines Reingewinnes an die Aktionäre aus, was auf einer Linie mit dem Industriedurchschnitt liegt.

Die schlechte Nachricht ist, dass Wells Fargo in letzter Zeit hinter seinen Konkurrenten liegt. Dank der Probleme nach dem Kontoskandal, der im letzten September an die Öffentlichkeit kam, erhöhte sich der Buchwert pro Aktie seither nur um 3,1 %. Der Wert liegt unter dem Durchschnitt von 3,6 % im KBW Bank Index für denselben Zeitraum.

Da der Aktienkurs einer Bank stark davon abhängt, wie sich der Buchwert pro Aktie entwickelt, ist das eine Kennzahl, die die aktuellen und zukünftigen Investoren von Wells Fargo genau unter die Lupe nehmen sollten.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt keine der erwähnten Aktien.

Dieser Artikel wurde von John Maxfield auf Englisch verfasst und am 10.06.2017 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.