Ist bei General Electric schon die Luft raus?

Bei der letzten Telefonkonferenz von General Electric (WKN:510300) fragte der Analyst von Citigroup, Andrew Kaplowitz, ob das Segment Elektrizität von General Electric vor strukturellen Problemen stehen könnte. Das ist eine wichtige Überlegung, weil dieses Segment historisch gesehen GEs Stärke war. Darüber hinaus sind Gasturbinen das wichtigste Produkt des Unternehmens. Sehen wir uns die Sache einmal genauer an.

Die Probleme sind struktureller Natur

Es gibt vier Argumente, warum dieses Segment vor strukturellen Problemen steht.

Erstens hatte das Unternehmen laut Quartalsbericht in diesem Segment zwei separate Probleme im ersten Quartal. Der Cashflow war nämlich um eine Milliarde US-Dollar niedriger als erwartet. 200 Millionen US-Dollar davon entfallen laut CFO Jeff Bornstein auf Probleme in schwierigen Regionen. Ein nicht näher bezeichneter Betrag entfiel auf einige große Bestellungen, hauptsächlich aus dem Nahen Osten, die im ersten Quartal stark rückläufig gewesen waren.

Im vierten Quartal 2016 hatte das Management mitgeteilt, dass GE 104 Gasturbinen ausgeliefert hatte. Für das Jahr 2016 hatte man aber mit 110-115 Auslieferungen gerechnet. Grund dafür war, dass sechs Einheiten im vierten Quartal nicht ausgeliefert werden konnten. CEO Jeff Immelt behauptet, diese hätten nach Bahrain, den Irak und an nicht näher bezeichnete Kunden in Westafrika gehen sollen.

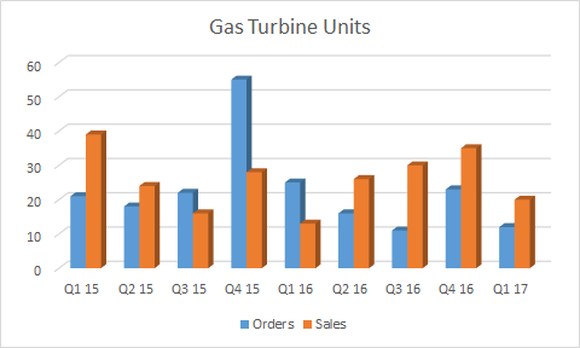

Den dritten Grund sehen wir in der folgenden Grafik, in der die Bestellungen und die Verkäufe für Gasturbinen dargestellt sind. Hier sehen wir, wie sich das Wachstum bei den Bestellungen verlangsamt, und as wird in Zukunft wahrscheinlich auch so weitergehen. An dieser Stelle sollte man aber anmerken, dass Bornstein meinte, das Segment wäre auf Kurs, um im Jahr 2017 100-105 Gasturbinen auszuliefern. Damit bleibt das Wachstum also flach.

Datenquelle: General Electric, Präsentation des Unternehmens. Grafik: Autor.

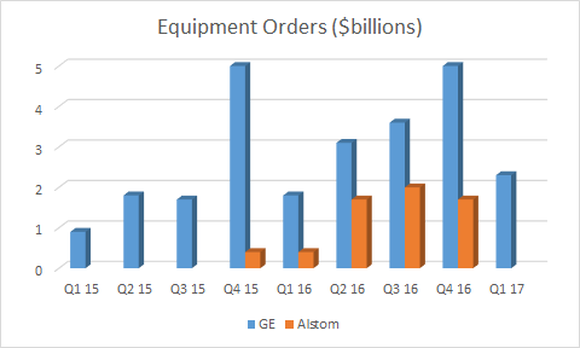

Viertens illustriert die folgende Grafik, wie viele Bestellungen für Kraftwerksanlagen eingegangen sind. Alstoms Bestellungen vom vierten Quartal 2015 bis zum vierten Quartal 2016 zeigen, wie sehr GE davon abhängig ist, um weiteres Wachstum zu erzeugen.

Datenquelle: General Electric, Präsentation, Quartalsberichte. Grafik: Autor.

Das Wachstum bei den Bestellungen von Gasturbinen verlangsamt sich also und GE scheint Probleme zu haben, während das Unternehmen versucht, in schwierigen Endmärkten zu verkaufen. Ohne die Übernahme von Alstom wäre das Wachstum in den letzten vier Quartalen wahrscheinlich negativ gewesen.

Die Probleme sind eher zyklisch als strukturell

Die eben genannten Argumente sind in dem Sinne interessant, weil sie aufzeigen, dass GE in diesem Segment Probleme hat. Jetzt stellt sich die Frage, ob die Probleme langfristiger oder nur zyklischer Natur sind. Zusätzlich stellt sich die Frage, ob das überhaupt wichtig ist. Daher habe ich hier nun vier Gegenargumente.

Erstens: Wen interessiert es, ob das Wachstum nur aufgrund von Alstom zustande kommt? Immerhin ist das Unternehmen jetzt Teil von GE, und schließlich besteht kein Unterschied zwischen guten Gewinnen und schlechten Gewinnen. Alstom wurde eben deshalb gekauft, um für zusätzliches Wachstum zu sorgen. Weiters gibt es großes Potenzial für bedeutende Kostensynergien.

Zweitens: Die Probleme, die das Unternehmen jetzt gerade im Nahen Osten hat, sind möglicherweise die Konsequenz von langsamem Wachstum in der Region. Grund dafür sind die politische Instabilität und die niedrigen Ölpreise, die deutlich geringer sind, als das Management vor ein paar Jahren noch erwartet hatte. Das legt nahe, dass wir es mit einem zyklischen Problem zu tun haben.

Drittens sind die Bestellungen im Bereich Anlagen meistens sehr zyklisch motiviert. Wie du in der Grafik weiter oben sehen kannst, tendieren die Bestellungen von Anlagen dazu, während des Jahres immer weiter zu steigen. Das erste Quartal 2017 startete mit einem Wachstum von 25 %.

Die Wachstumsaussichten im Bereich Energie hängen aber nicht nur von den Bestellungen von Anlagen und Gasturbinen ab. Immelt hat klar gemacht, welche Pläne er hat und wie er GE in ein Unternehmen der digitalen Industrie verwandeln möchte. In anderen Worten, das Wachstum und die Umsetzung des Internets der Dinge im Bereich Elektrizität ist ein wichtiger Wachstumsfaktor für GE, besonders im Bereich Dienstleistungen.

Unterm Strich

Es besteht kaum ein Zweifel, dass dieses Element nicht gerade vor einem großartigen Jahr 2017 steht. Zusätzlich bleiben einige Risiken bestehen. Andererseits scheint das Management die richtigen Schritte ergriffen zu haben, um jedes bisschen Wachstum aus diesem Segment herauszuholen. Schließlich kann Immelt wenig gegen die wirtschaftliche Schwäche im Nahen Osten tun.

Ich würde argumentieren, dass die Probleme wirklich zyklisch sind, und sobald sich etwas in diesem Markt verbessert, wird auch dieses Segment wahrscheinlich wieder gute Ergebnisse liefern. Im Moment gibt es allerdings ein paar Risiken.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt Aktien von General Electric.

Dieser Artikel wurde von Lee Samaha auf Englisch verfasst und am 23.05.2017 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.