Beliebte Dividendenaktien im Check: Die TUI-Aktie

Auf der Suche nach hohen Dividendenrenditen dürften viele Anleger derzeit bei TUI (WKN:TUAG00) fündig werden. Das Hannoveraner Touristik-Unternehmen bietet seinen Aktionären aktuell eine Dividendenrendite von 4,9 % (Stand: 02.04.17).

Gerade bei so hohen Renditen sollten Anleger allerdings prüfen, ob die Dividende auch nachhaltig ist. Denn was bringt die höchste Dividendenrendite, wenn sie im nächsten Jahr gesenkt oder sogar komplett zusammengestrichen wird?

Anhand des Geschäftsmodells, des Gewinns, des Cashflows und der Ausschüttungsquote habe ich die hohe Dividende der TUI-Aktie daher auf ihre Nachhaltigkeit geprüft.

Punkt 1: Geschäftsmodell

Die TUI-Group ist laut eigenen Angaben der weltweit führende Touristikkonzern. Man verfügt nicht nur über die bekannten Reisebüros, sondern besitzt auch eigene Airlines, Hotels und Kreuzfahrtschiffe. Dabei ist man praktisch überall auf der Welt vertreten, wo man gerne Urlaub macht.

Quelle: pixabay, PuplicDomainPictures

Durch seine globale Ausrichtung kann TUI lokale Schwächen meist ausgleichen. So machen Urlauber aktuell aufgrund der politisch angespannten Lage einen großen Bogen um die Türkei. Dafür suchen sie verstärkt Spanien und Italien auf.

TUI kann’s egal sein. Verdient man an einem Urlaubsort weniger, macht das ein anderer meist wieder wett. Für die Nachhaltigkeit der Dividenden ist das ein wichtiger Aspekt. Denn Gewinneinbrüche sind daher eher eine Seltenheit.

Die wahre Stärke des Geschäftsmodells von TUI ist aber die Bekanntheit. So belegt man mit Platz 24 als einziger Reiseveranstalter einen Platz unter den Top 50 im Interbrand Ranking Best German Brands 2015, einem Ranking der bekanntesten Marken Deutschlands.

Auch Umfragen belegen den guten Ruf von TUI: Laut statista.com war man 2016 das beliebteste Reiseunternehmen Deutschlands, klar vor Alltours und Neckermann.

Da Urlaub vor allem Vertrauenssache ist, halte ich die Bekanntheit und Beliebtheit von TUI für einen wichtigen Wettbewerbsvorteil gegenüber der Konkurrenz. Diese hervorragende Marktpositionierung sollte auf jeden Fall für Stabilität bei den Erträgen sorgen, welche für eine kontinuierliche Dividende notwendig ist.

Ich glaube daher, dass das Geschäftsmodell von TUI eine nachhaltige Dividenden grundsätzlich ermöglicht.

Punkt 2: Gewinn und Cashflow

Um diese Vermutung zu belegen, ist ein Blick auf das Zahlenwerk notwendig. Insbesondere Gewinn und Cashflow helfen uns bei der Beurteilung, ob TUI sich seine hohe Dividende auch wirklich leisten kann.

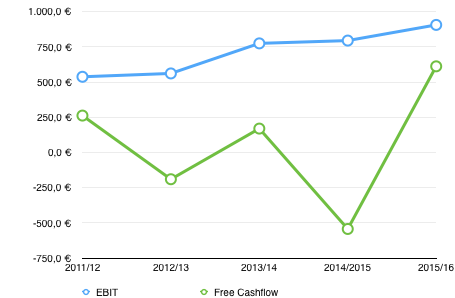

Der Gewinn vor Steuern und Zinsen, kurz EBIT, ist in den letzten fünf Jahren kontinuierlich gestiegen. Der Free Cashflow war allerdings in zwei der letzten fünf Jahre negativ.

Quelle: Geschäftsberichte TUI

Wenn wir uns anschauen, warum der Free Cashflow in den Geschäftsjahren 2012/13 und 2014/15 negativ war, wird klar: Es liegt nicht am Geschäftsmodell.

TUI knabbert Stück für Stück von seinem Schuldenberg ab, was insbesondere in den zwei erwähnten Jahren zu negativen Cashflows führte. Das ist nicht sonderlich erfreulich, zeigt aber, dass das Unternehmen die Notwendigkeit einer starken Bilanz erkannt hat und entsprechend gegensteuert.

Bezüglich der Nachhaltigkeit der Dividende ist der schwankende Cashflow allerdings kein gutes Zeichen. Denn der Schuldenberg ist längst nicht abgebaut. Noch immer beträgt die Eigenkapitalquote nur 22,5 %.

Anleger müssen also auch in den nächsten Jahren mit negativen Cashflows rechnen, wenn weiter Schulden abgebaut werden. Kommen dann auch noch steigende Zinsen hinzu, würde mich eine Dividendenkürzung nicht überraschen.

Punkt 3: Ausschüttungsquote

Beim dritten Punkt dieses Dividendenchecks schauen wir uns an, wieviel Prozent des Gewinns an die Aktionäre ausgeschüttet werden. Dieses Verhältnis bezeichnet man als Ausschüttungsquote.

In der Regel sollten nicht mehr als 80 % des Gewinns an die Aktionäre ausbezahlt werden, weil ansonsten nicht mehr genug für Investitionen übrig bleiben könnte.

Mit einer einzigen Ausnahmen hat TUI in den letzten fünf Geschäftsjahren immer mehr als 80 % des Gewinns an seine Anteilseigner ausgeschüttet.

| 2011/12 | 2012/13 | 2013/14 | 2014/15 | 2015/16 | |

| Ergebnis je Aktie (in Euro) | (0,08) | (0,14) | 0,31 | 0,64 | 1,78 |

| Dividende je Aktie (in Euro) | 0,00 | 0,15 | 0,33 | 0,56 | 0,63 |

| Ausschüttungsquote | 0,00 % | – | 106,5 % | 87,5 % | 35,4 % |

Quelle: Geschäftsberichte TUI / finanzen.net

Und auch im Jahr 2015/16 sollten Anleger genau hinschauen. Denn der Gewinn war nur aufgrund des Verkaufs einiger Geschäftsbereiche so hoch.

Berechnet man die Ausschüttungsquote mit dem Ergebnis je Aktie aus fortzuführenden Geschäftsbereichen, also ohne Sondereffekte, wäre man auch in diesem Jahr bei über 100 % gelandet.

Die Ausschüttungsquoten der vergangenen Jahre sprechen daher in meinen Augen nicht für eine besonders nachhaltige Dividendenpolitik. Anleger, die auf eine kontinuierliche Ausschüttung angewiesen sind, sollten die TUI-Aktie daher mit Vorsicht genießen.

Mein Fazit zur TUI-Aktie

Auch wenn die Hannoveraner über ein Geschäftsmodell verfügen, dass konstante und verlässliche Ausschüttungen grundsätzlich ermöglichen sollte, halte ich die TUI-Aktie aktuell für keine besonders sichere Dividendenaktie.

Zumindest nicht für Anleger, die auf konstante Ausschüttungen auf dem aktuellen Niveau angewiesen sind. Die Verschuldung und die Ausschüttungsquote sind aktuell so hoch, dass eine Kürzung der Dividende in meinen Augen jederzeit möglich ist.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Thomas Brantl besitzt keine der erwähnten Aktien. The Motley Fool empfiehlt keine der erwähnten Aktien.