Warum Bank of America mehr von höheren Zinsen profitieren wird als andere Banken

Es wird dich nicht überraschen, dass höhere Zinsen gut für den Gewinn der Banken sind. Immerhin ist das der Grund, warum Banken überhaupt Darlehen vergeben. Denn deren Preis hängt an den Zinsen.

Aber das erklärt nicht, warum einige Banken sensibler auf steigende Zinsen reagieren als andere. Ich spreche dabei von Bank of America (WKN:858388).

Bei den letzten Angaben gegenüber der Börsenaufsicht schätzte Bank of America, dass ein Anstieg der Zinsen um 100 Basispunkte zusätzliche 5,3 Milliarden US-Dollar an Nettozinseinkommen generieren würde. Die entsprechenden Zahlen bei JP Morgan Chase (WKN:850628) und Citigroup (WKN:A1H92V) erreichen jeweils 2,8 und 2,0 Milliarden US-Dollar.

Es gibt mehrere Gründe, warum Bank of America doppelt so viel, wenn nicht mehr dabei verdienen könnte. Aber einer der wichtigsten kommt davon, dass das Unternehmen so viele Einlagen hat, die keine Zinsen bringen.

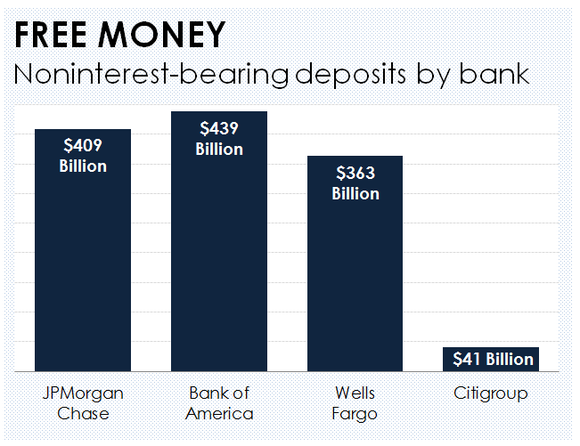

Datenquelle: Quartalsberichte. Grafik: Autor

Im dritten Quartal, das am 30. September endete, hatte Bank of America 439 Milliarden US-Dollar an im zinsträchtigen Einlagen in der Bilanz. Bei JP Morgan Chase waren es 409 Milliarden und bei Citigroup nur 41 Milliarden US-Dollar. Ich habe auch Wells Fargo in die Grafik aufgenommen, aber weil das Unternehmen nicht so transparent ist, habe ich die Bank aus unserer Besprechung ausgenommen.

Für Bank of America bedeuten höhere Zinsen auch höhere Einnahmen aus Darlehen und Wertpapierportfolios. Diese sind nämlich höher als die Zinsen, die das Unternehmen auf seine eigenen Schulden bezahlen muss. Dieser Effekt ist der operativen Leverage (Kostenstruktur) sehr ähnlich.

Die höheren Zinsen übersteigen im Falle von Bank of America die Kosten auch noch zu einem größeren Ausmaß als bei den Konkurrenten. Das liegt daran, dass bei Bank of America einfach mehr Einlagen keine Zinsen bringen als bei den anderen beiden.

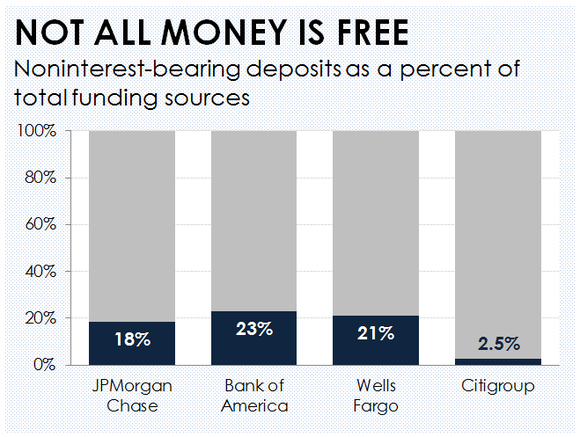

Datenquelle: Quartalsberichte. Grafik: Autor

Wie du sehen kannst geben 23% der Einlagen von Bank of America keine Zinsen. Bei JP Morgan Chase sind es 18% und bei Citigroup nur 2,5%

Das erklärt natürlich, warum die Aktie von Bank of America Konkurrenz überflügelt hat, seit das Ergebnis der Präsidentschaftswahl feststeht. Das scheint die Analysten, Investoren und Experten überzeugt zu haben, dass kurzfristig höhere Zinsen kommen werden. Wenn sich diese Prognose bewahrheiten sollte, wird Bank of America am meisten davon profitieren.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt Wells Fargo.

Dieser Artikel wurde von John Maxfield auf Englisch verfasst und wurde am 22.11.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.