Wenn Erfolg wie Scheitern aussieht

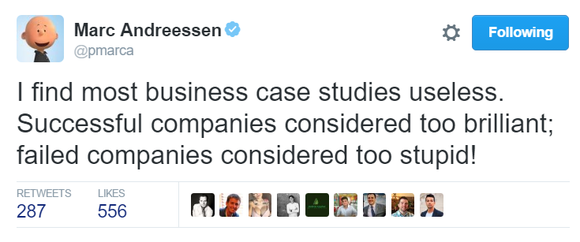

Marc Andreessen hat letzte Woche einen großartigen Tweet gepostet:

Ich finde die meisten Fallstudien ja nutzlos. Erfolgreiche Unternehmen werden als zu smart und gescheiterte Unternehmen werden als zu dumm dargestellt!

Das gefällt mir wahnsinnig gut. So viel von unserem Erfolg hängt von unserer Lernfähigkeit ab. Aber Lernen kann mit guten Absichten beginnen und sich dann schnell ins Gegenteil verkehren, denn oft liegt der Grund für unser Scheitern an einem spezifischen Szenario und kann nicht auf andere Umstände übertragen werden. Es ist schwer zu verstehen, ob ein Unternehmen brillant oder einfach nur dumm war, wenn man sich nur das Ergebnis ansieht – und es ist sogar noch schwerer, diese Lektionen auf künftige Investitionen anzuwenden – denn so viel von dem, was in einem Unternehmen passiert, funktioniert auch nur dort, ganz zu schweigen vom Zufall und der Wahrscheinlichkeit, dass es auch ganz anders hätte laufen können.

Viele Leute fragen sich, warum, die Investoren es nie lernen, wenn eine Blase platzt. Aber wie Jason Zweig von The Wall Street Journal uns vor ein paar Monaten erklärt hat, die Leute lernen sehr wohl etwas. Sie interpretieren es einfach zu spezifisch. „Die Leute sind gut darin, etwas zu lernen.” sagte er. „Sie lernen sogar zu genau.” Die Investoren haben nach der Finanzkrise nicht gelernt sich von überschuldeten Unternehmen und dem Hype fernzuhalten, was eigentlich die wahre Lektion gewesen wäre. Sie haben stattdessen gelernt, sich von Banken mit zweitklassigen Hypotheken fernzuhalten, was sehr spezifisch war und wahrscheinlich in der nächsten Krise keine große Hilfe sein wird.

Das Ergebnis ist, dass wir oft glauben, wir würden etwas lernen und das anwenden, aber vielleicht haben wir einfach nur dem Zufall bei der Arbeit zugesehen und es handelt sich um ein einzigartiges Ereignis. Es gibt auch eine finanzielle Version des Dritten Gesetzes der Bewegung von Newton: Finde etwas, das du über das Investieren lernen kannst und warum etwas funktioniert und ich zeige dir ein gleichwertiges Beispiel, warum es das nicht tut.

Ein paar Beispiele:

- IBM ist immer weiter gewachsen und hat neue Produktlinien geschaffen, um relevant zu bleiben. Genau das hat AIG fast gekillt.

- Altria hat phänomenale Renditen damit verdient, fast allen Cashflow an die Investoren zurückzuleiten, anstatt in den eigenen Betrieb zu investieren. Das ist dieselbe Philosophie, die Sears fast aus dem Geschäft getrieben hätte.

- Amazon ist erfolgreich, weil es die Jagd nach dem Gewinn ignoriert und sich darauf konzentriert hat, um jeden Preis Wachstum zu generieren. Das ist eine Einstellung, die fast jedes andere Unternehmen in die Knie zwingen würde.

- Lehman Brothers ist gescheitert, weil dort mit Schulden zu sorglos umgegangen wurde. Aber das ist einer der Gründe, warum Unternehmen wie in dem Buch The Outsiders so großen Erfolg hatten.

Dasselbe gilt auch für Investitionstechniken. Warren Buffett würde damit reich, die Makroökonomie zu ignorieren und sich auf langfristige Unternehmen zu konzentrieren. George Soros wurde damit reich, sich um die markoökonomischen Gegebenheiten und kurzfristigen Fluktuationen genauestens zu kümmern.

Es gibt 150 Millionen Arbeiter in diesem Land, die über 300 Millionen Leute unterstützen, 29 Millionen Unternehmen – wovon 80 % in den ersten drei Jahren scheitern – 11.000 Lobbyisten, 1,2 Millionen Anwälte, 70.000 Seiten Steuerrecht und eine halbe Million Patentanmeldungen. Je komplizierter etwas ist, desto schwerer ist es Ursache und Wirkung zu bestimmen. Du kannst dir also vorstellen, wie schwer es ist Ursache und Wirkung im Business und beim Investieren zu bestimmen.

Ein Teil des Problems ist, dass das, was man zum Erfolg braucht, auch das ist, was die Leute in Schwierigkeiten bringt. Erfolg erfordert, das außen vor zu lassen, was alle zu wissen glauben, aber das kann auch die Chancen zu scheitern dramatisch erhöhen. Das funktioniert auch exponentiell: Enormer Erfolg erfordert, dass die Unternehmen auch enorme Risiken eingehen und enorme Risiken führen meist auch zu enormen Fehlschlägen. Es ist schwer zu bestimmen, was genau zu Erfolg und was zum Scheitern geführt hat, denn oft führen dieselben Dinge zu beidem.

Das soll aber nicht heißen, dass man Erfolg und Scheitern nicht analysieren sollte. Aber in einer komplizierten Welt ist das Lernen von ultraspezifischen Lektionen der größte Grund, warum uns vom Zufall so übel mitgespielt wird. Der Weg zum Erfolg in komplexen Systemen besteht nich darin, tiefer zu bohren, sondern das große Ganze zu sehen.

Alles, was ich im Finanzsektor gelernt habe, deutet darauf hin, dass die allgemeinsten und einfachsten Dinge auch die wichtigsten und effektivsten sind. Dinge wie:

- Wie die Leute sich selbst etwas vormachen

- wie die Investoren sich selbst schaden

- Wie die Unternehmenskultur eine Situation schafft, wo talentierte Leute arbeiten wollen.

- Wie Erfolg im Business darauf beruht, die Probleme der Kunden zu lösen.

- Wie scharf die Konkurrenz im Kapitalismus ist

- Wie leichtgläubig wir doch sind.

- Wie ungeduldig wir doch sind.

- Wie schnell sich alles ändert.

- Wie unerwartet die Veränderung kommt.

- Wie Investoren und Unternehmen auf Stress, Veränderung, Überraschungen und Scheitern reagieren.

So lernt man am besten etwas über das Investieren und Finanzen, der Rest ist nur Details.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel wurde von Morgan Housel auf Englisch verfasst und wurde am 02.08.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.