Wie riskant ist die Netflix-Aktie?

Netflix (WKN:552484) war schon immer eine heiß umstrittene Aktie. Wenn der Aktienkurs nicht gerade auf Wolke 7 schwebte, schien er auf Talfahrt zu sein. In den vergangenen 52 Wochen kletterte die Netflix-Aktie bis auf 133,27 US-Dollar; ihren Tiefpunkt erreichte sie mit 79,95 US-Dollar.

Geschäftsrisiken

Momentan fallen die größten Risiken für Netflix in drei breite Kategorien:

- Wettbewerb

- Marktsättigung

- Preissensibilität

Der ersten Risikokategorie kommt die größte Medienaufmerksamkeit zu. Netflix liefert sich mit Amazon.com (WKN:906866) ein Kopf-an-Kopf-Rennen in einigen wenigen Schlüsselmärkten, einschließlich dem US-Markt. Auch andere Video-Streaming-Dienste machen Netflix in verschiedenen Regionen rund um den Globus Konkurrenz; dazu zählt beispielsweise Hulu oder Alphabets (WKN:A14Y6F) kostenpflichtiger Video-Dienst YouTube Red. Alle diese Dienste können mehr oder weniger mit dem verglichen werden, was Netflix macht, jedoch gibt es den einen oder anderen entscheidenden Unterschied. Dazu später mehr.

Der Wettbewerb wird immer umkämpfter. Der US-Fernsehprogrammanbieter HBO, eine Tochter von Time Warner (WKN:A0RGAY), expandiert jetzt seinen eigenen Streaming-Dienst in neue Märkte. Nun, wo Netflix auf globaler Ebene agiert, trifft das Unternehmen in Ländern wie Großbritannien und Indonesien auch auf etablierte Lokalmatadoren.

Ist Netflix wirklich so angsteinflößend? Bildquelle: GETTY IMAGES.

Bei so einer Fülle an Konkurrenz glauben viele Investoren, dass der überfüllte Video-Streaming-Markt Netflix’ künftige Zukunftsaussichten untergräbt.

Das Marktsättigungsproblem baut auf das Thema des Wettbewerbs auf und grenzt Netflix’ Marktreichweite in verschiedensten geographischen Gegenden ein. Bisher beschränkt sich diese Sorge überwiegend auf den einheimischen US-Markt, in dem das Abonnentenwachstum der vergangenen Jahre einigen Kritikern zufolge schnell nachlassen soll. Eine ähnliche Entwicklung wird auch in den bald gesättigten internationalen Märkten erwartet.

Wenn der Wettbewerb und die Marktsättigung Netflix erst einmal eingegrenzt haben, muss Netflix früher oder später Preise anheben, um seinen Umsatz weiterhin auszubauen. Hier besteht die Sorge, dass Netflix’ derzeitige Preise gerade so hoch sind wie die Zahlungsbereitschaft seiner Kunden. In diesem Fall würde jeder Preisanstieg zu einem drastischen Rückgang der Abonnentenzahl führen. Erste Anzeichen dafür sahen einige bereits im jüngsten Bericht zum zweiten Quartal, in dem das Abonnentenwachstum aufgrund preisbezogener Änderungen enttäuschte.

Über diese Probleme hinaus hat das Unternehmen in vielen Ländern auch mit Datenbeschränkungen und schwachen Bezahlsystemen zu kämpfen. Geringe Bandbreiten, oftmals gepaart mit langsamen Anschlussgeschwindigkeiten, reduzieren den Nutzen eines Netflix-Abonnements erheblich. Kreditkarten und Online-Bezahlsysteme befinden sich in einigen Ländern noch in der Entwicklungsstufe, wodurch die Anmeldung für den Netflix-Dienst nicht gerade einfacher wird. Diese Probleme tauchen nur selten in den Analysen über Netflix’ Investitionswert auf, aber das Management macht gelegentlich darauf aufmerksam.

Einzigartige Stärken

Netflix bekämpft all diese drei Kernrisiken mit derselben Taktik: Finde heraus, was der Verbraucher will und gib ihm dann – das Beste aus deinen Fähigkeiten machend — genau das.

Dies klingt so trügerisch einfach. Von außen betrachtet würde man erwarten, dass jedes Unternehmen ein sehr ähnliches Credo verfolgt. Und dennoch geht keiner so vor wie Netflix.

Der „Herausfinden“-Teil ist dank Netflix’ riesiger Datensammlung nicht allzu schwer. Auf Basis der Daten über Nutzergewohnheiten aus gut zwei Jahrzehnten kann das Unternehmen tiefgreifende Analysen anstellen, um herauszufinden, was als nächstes zu tun ist. Als der Video-Dienst sein Angebot ins Online-Geschäft verlagerte, stieg die Detailtiefe und Qualität seiner Daten sogar. Das bekannteste Beispiel dafür ist die Netflix-Original-Serie House of Cards, die die Fangemeinden von Kevin Spacey, politischen Dramen und dem Durchbrechen der sogenannten „vierten Wand” vereint.

Entscheidend ist, dass Netflix aufs Ganze geht, sobald es eine vielversprechende Idee gesichtet hat. Staffeln von Netflix-Original-Serien werden nicht über mehrere Wochen verteilt, sondern auf einen Schlag in voller Schärfe herausgegeben. Neue Serien müssen sich nicht erst mit Pilotfolgen beweisen und bekommen manchmal sogar Bestellungen für eine zweite oder dritte Staffel, bevor die erste überhaupt online gegangen ist. Werbeunterbrechungen oder Werbebanner gibt es bei Netflix’ Streaming-Dienst ebenfalls nicht. Wer benutzt heute noch die „Erweiterte Suche“? Genau, niemand! Deshalb wurde sie einfach entfernt — zu viel Auswahl stiftet nur Verwirrung.

Beschäftigen wir uns doch mit einer dieser Strategien etwas näher. Keines der konkurrierenden Video-Dienste hat sich bisher gänzlich von Werbung getrennt. Insbesondere Amazon verbiegt sich gerade zu, um Kunden von Amazon Prime dazu zu bringen, für kostenpflichtige Video-Streams zu bezahlen; ganz im Stile eines Pay-per-View-Abonnements. Die komplette Abwesenheit von Werbung könnte die wichtigste Zutat für Netflix’ Erfolg sein. Werbeeinnahmen sind für viele Old-School-Video-Dienste aber leichtverdientes Geld. Deshalb eifert noch kein Unternehmen in dieser Hinsicht Netflix nach.

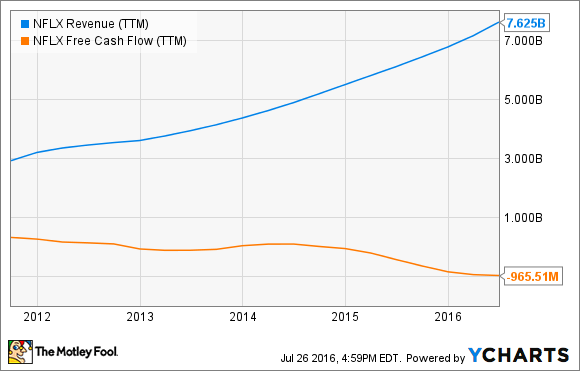

NFLX Umsatz (TTM) DATA BY YCHARTS.

Bewertung und Rentabilität

Investoren, die eng an traditionellen Tools wie dem Kurs-Gewinn-Verhältnis oder der Discounted-Cashflow-Analyse festhalten, sind von Netflix nicht sehr begeistert. Das Management hat sich zu Gunsten eines extremen Wachstums für niedrige Gewinne und negative Cashflows entschieden. Ende 2016 wird Netflix vermutlich weiteres Fremdkapital aufnehmen, um von den niedrigen Zinssätzen zu profitieren und weitere erstklassige Inhalte zu produzieren.

Die Aktie hat ein Trailing P/E von 285 und ein Forward P/E von 103. Und wenn man etwas nachsichtigere Kennzahlen wie das Kurs-Umsatz-Verhältnis betrachtet, erscheint Netflix immer noch mehr als doppelt so teuer wie Time Warner. Jede – auf vergangene Geschäftszahlen beruhende – Analyse wird zu ähnlichen Ergebnissen kommen.

Dinge sollen sich allerdings schon bald ändern. Netflix-CEO Reed Hastings hat versprochen, nächstes Jahr den Fuß vom Gas zu nehmen und endlich einen Teil des Umsatzes für investorenfreundliche Gewinne und Cashflows zurückzubehalten.

Natürlich kennen wir dazu noch keine genauen Zielvorgaben. Analysten sind auch keine große Hilfe. An der Wall Street glaubt man an ein durchschnittliches Gewinnwachstum von 12 % für 2017, getrieben von einem 23 % höheren Umsatz. Dies steht aber überhaupt nicht im Einklang mit den hohen Prognosen des Managements und ich gehe davon aus, dass Netflix’ Gewinn 2017 viel schneller als sein Umsatz wachsen wird.

Noch einmal zusammengefasst

Sicherlich schaut Netflix heute wie eine riskante Aktie aus – zumindest, wenn man sich auf berichtete Geschäftszahlen verlässt und das zukünftige Wachstumspotential ignoriert.

Der Umsatz des Unternehmens wird – wenn sich die massive internationale Expansionsstrategie endlich auszahlt – noch viele Jahre lang anwachsen. Sobald der riesige Umsatz und die steigenden Margen anfangen, saftige Gewinne abzuwerfen, werden auch die P/E Kennzahlen stark sinken. Dies sollte bereits Mitte 2017 zu beobachten sein.

Meiner Meinung nach hat Netflix zu allen großen Risiken die passende Antwort parat. Das größte Risiko könnte darin liegen, als Anleger zu spät auf diesen Zug mitaufzuspringen. In meinem Rentenportfolio bildet Netflix bereits die größte Komponente; und das aus gutem Grund. Es scheint fast schon sicher, dass der Aktienkurs kommendes Jahr, wenn das Gesamtbild klarer wird, Fahrt aufnehmen wird. Es wäre ärgerlich, diese Chance jetzt zu verpassen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool empfiehlt und hält Aktien von Alphabet (A- und C-Aktien), Amazon.com, Netflix, und Time Warner.

Dieser Artikel wurde von Anders Bylund auf Englisch verfasst und am 27.07.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.