3 Öl- und Gasaktien, um die du dir keine Sorgen machen musst: ExxonMobil, Enterprise Products Partners und Phillips 66

Eines der schwersten Dinge beim Investieren, besonders in zyklischen Industriesektoren wie dem Energiesektor, ist cool zu bleiben, während die Wall Street bei jedem kleinen Detail aus der Haut fährt. Einige Investoren sind von Natur aus gut darin, aber das haben nicht alle im Blut. Alle, die das nicht haben, können aber immer noch in volatile Märkte investieren – sie sollten nur besser solide Unternehmen mit stetigen Einnahmen kaufen, die nicht so stark abhängig vom täglichen Tumult auf den Märkten sind.

Daher haben wir drei unserer Autoren gebeten, uns jeweils ein Unternehmen vorzuschlagen, das sie für langfristig solide halten und um das man sich nicht jeden Tag Sorgen machen muss. Hier sind ihre Vorschläge.

Reuben Gregg Brewer

ExxonMobil (WKN:852549) wird konservativ gemanagt, ist diversifiziert und eines der bestgeführten großen Ölunternehmen. Es ist nie billig, aber in diesem Fall ist es die Sache wert, für Qualität zu zahlen.

Hier ein Beispiel dafür: Während sich viele in der Ölindustrie um den Bankrott Sorgen machen, hat ExxonMobil 2016 mit langfristigen Schulden von etwa 10 % seiner Kapitalstruktur begonnen. Das Unternehmen hat sich während des Ölbooms definitiv nicht zu weit aus dem Fenster gelehnt. Obwohl Exxon vor Kurzem erst sein Kreditrating von AAA von Standard & Poor’s verloren hat, ist das aktuelle Rating von AA+ immer noch das beste in diesem Geschäft. AAA könnte auch wieder erreicht werden, sollten sich die Öl- und Gaspreise erholen.

Einer der Gründe, warum ExxonMobil so gut da steht, liegt aber am Geschäftsmodell. Das Unternehmen ist nicht nur ein Bohrunternehmen, sondern arbeitet auch in den Bereichen Raffinerien und Chemikalien. Die Probleme mit dem Ölpreis begünstigen gleichzeitig die anderen Sparten, da sie jetzt geringere Kosten haben. So balanciert eine Seite die andere aus und Turbulenzen werden abgemildert.

Das wäre aber nicht attraktiv, wenn es nicht auch das bestgeführte Ölunternehmen da draußen wäre. Exxon hatte historisch gesehen immer die höchste Rendite auf das investierte Kapital. Wenn du also dein Geld für dich arbeiten lassen willst, dann arbeitet es bei Exxon mehr als bei seinen Konkurrenten.

Wenn du also nach einem gut diversifizierten, finanziell stabilen und gut geführten Ölunternehmen suchst, dann ist ExxonMobil die erste Adresse. Einige Leute konzentrieren sich auf die 30 aufeinanderfolgenden jährlichen Dividendenerhöhungen, aber das ist nur die Spitze des Eisbergs. Dieser Ölriese ist definitiv eine Investition, die einen nachts ruhig schlafen lässt.

Tyler Crowe

Wenn wir die schlechte Performance und die Dividendenkürzungen der Unternehmen im Pipeline- und Midstream-Geschäft ansehen, dann könnte man annehmen, dass man die Nachrichten durchkämmen muss, nur um sicherzustellen, dass eine Investition in diesen Sektor nicht den Bach runtergeht. Es gibt aber ein paar ausgewählte Midstream-Unternehmen, die sehr pflegeleicht sind und eins, das hier aus der Menge heraussticht, ist Enterprise Products Partners (WKN:915716).

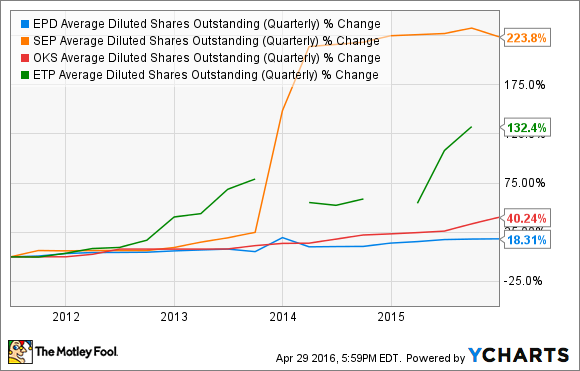

Das Portfolio von Enterprise ist nichts Besonders und hat seinen Konkurrenten auch nichts voraus. Hier kommt es auf das Management an und wie, das Unternehmen in den letzten Jahren geführt wurde. Statt schnellem Wachstum, überstürzten Ausschüttungen an die Aktionäre und Kapitalinhalation hat sich Enterprise darauf konzentriert, seine Ausschüttungen um moderate 5 % zu erhöhen. Gleichzeitig werden große Teile des operativen Cashflows für Wachstumsprojekte zurückgehalten. Dieses langsame, aber sichere Wachstum hat es Enterprise erlaubt, die Bilanz besser in Schuss zu halten. Zusätzlich müssen nicht dauernd neue Aktien ausgegeben werden, um das Wachstum zu finanzieren.

Dieser Ansatz hat zu 47 aufeinanderfolgenden Quartalen mit Erhöhungen der Ausschüttungen geführt und der letzte Quartalsbericht legt nahe, dass das Unternehmen auch noch eine ganze Weile so weitermachen kann. Da du weißt, dass das Management von Enterprise die Investoren viele Jahre lang immer sehr gut behandelt hat, kannst du dir die schlaflosen Nächte sparen, in denen du dir Sorgen um die Aktie machen würdest.

Jason Hall

Die Öl- und Gasindustrie ist kein Ort, wo man viele Unternehmen findet, in die man leicht investieren kann und sich keine Sorgen machen muss. Phillips 66 (WKN:A1JWQU) ist eine der wenigen und hier sind die Gründe:

- Das Unternehmen bohrt nicht selbst nach Öl und Gas, sondern kauft sie von den Produzenten zur Weiterverarbeitung.

- Die stetige Nachfrage nach den Produkten und Dienstleistungen sorgt für vorhersehbaren Cashflow.

- Die Kombination aus diesen beiden Punkten bedeutet, dass das Unternehmen in allen zyklischen Stadien profitabel arbeiten kann.

Phillips 66 verfügt über eines der besten Managementteams in der Industrie und sie haben bewiesen, wie gut sie bei der Kapitalzuteilung sind. Sie generieren auch solide Renditen, wenn es mit der Industrie abwärts geht.

Das Unternehmen hat gerade erst die Ergebnisse des ersten Quartals verkündet und es war vielleicht das schwerste in diesem Abwärtstrend, wobei der Crack Spread der niedrigste seit Jahren war – damit ist die Differenz zwischen dem Ölpreis und dem Preis für die ölbasierten Produkte gemeint, die ein Unternehmen verkauft. Und selbst unter diesen widrigen Umständen konnte das Unternehmen einen Gewinn von 385 Millionen US-Dollar und 722 Millionen US-Dollar operativen Cashflow erzeugen.

Verglichen mit vor einem Jahr sind die Gewinne natürlich deutlich niedriger, aber es gibt kaum Gründe zu erwarten, dass sie wegbrechen sollten. Im Gegenteil, Investitionen in das Wachstum im Midstream- und Chemiebereich werden sie wahrscheinlich sogar erhöhen, selbst wenn die Gewinne aus dem Raffineriegeschäft sich nicht so schnell erholen sollten. Zusätzlich sind die Schulden gerade billig und das Unternehmen hat über 1,7 Milliarden US-Dollar zur Hand. Daher ist Phillips 66 eine ideale Öl- und Gasaktie, um die man sich keine Sorgen machen muss.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Motley Fool besitzt Aktien von ExxonMobil. Motley Fool empfiehlt Enterprise Products Partners.

Dieser Artikel wurde von Jason Hall, Reuben Brewer und Tyler Crowe auf Englisch verfasst und wurde am 07.05.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.