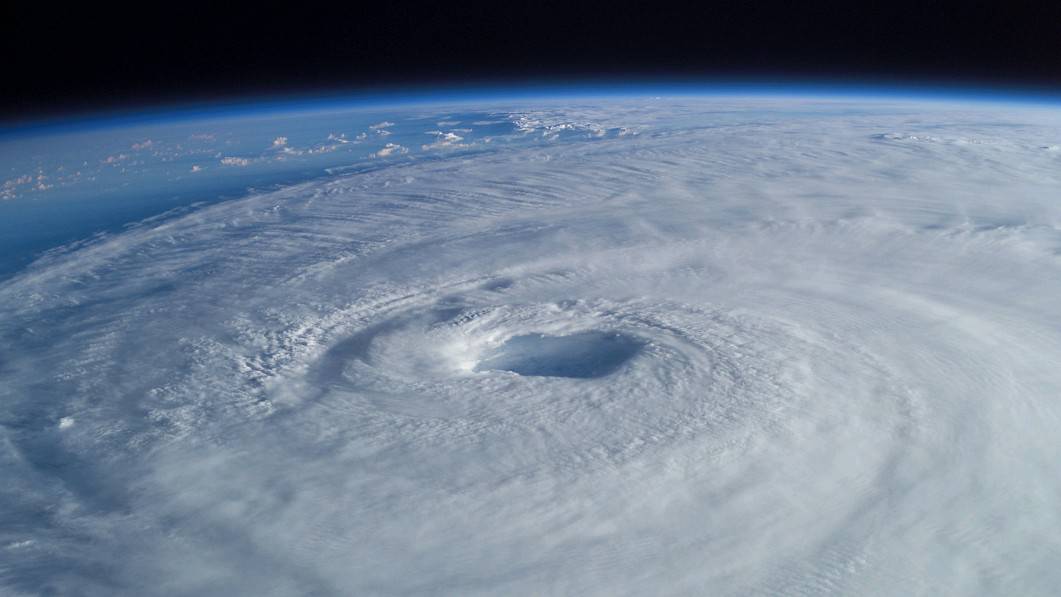

BASF im Auge des Orkans – wohin treiben Öl, DowDuPont, Iran & Co. den Chemieriesen?

Ob Ölpreis oder Euroverfall, Russland oder Nahost-Krise: Kaum ein Konzern muss so vielfältige Risiken managen wie die BASF (WKN:BASF11). Ob sie auf das aktuell extreme Umfeld gut vorbereitet ist, wollen wir uns im Folgenden genauer anschauen.

Euroschwäche und Nullzins: aktuell positiv, Ausblick neutral

Für das 3. Quartal gab BASF an, dass der Umsatz aufgrund von Währungseffekten um 4 % positiv beeinflusst wurde. Derzeit sieht es so aus, als ob sich der Euro stabilisieren würde, sodass für das laufende Jahr keine zusätzlichen Impulse zu erwarten sind.

Einen klaren Wettbewerbsvorteil hat die BASF hingegen weiterhin bezüglich des niedrigen Zinsniveaus. Dank ihrer stabilen Bilanz und Ertragsstärke kann sie seit einigen Jahren langfristige Anleihen mit Kupons von unter 2 % begeben. Für die in diesem Jahr auslaufende 2006er-Anleihe (WKN:A0JRFB) erhielten Anleger noch eine jährliche Auszahlung von 4,5 %.

Entsprechend sinkt der Schuldendienst kontinuierlich. Allerdings erfordert die niedrige Verzinsung der Pensionsrückstellung die Bereitstellung von mehr Mitteln für diesen Zweck, was den Vorteil aktuell mehr als ausgleicht. Am besten für die BASF wäre daher, dass die Zinsen bald wieder auf ein normales Niveau steigen und es zuvor gelingt, sich noch einmal einige Milliarden zu niedrigsten Konditionen zu besorgen.

Iran und die Nahost-Krise: aktuell negativ, Ausblick positiv

Dass Iran nun endlich wieder für Investitionen offen steht, bietet für den Konzern ausgezeichnete Perspektiven. Beobachter gehen davon aus, dass BASF in Kooperation mit einheimischen Partnern in den kommenden Jahren mehrere Milliarden in den Aufbau moderner Petrochemie-Kapazitäten stecken wird.

Voraussetzung dafür, dass BASF das volle Potenzial ausschöpfen kann, wird allerdings sein, dass die kriegerischen Konflikte und Animositäten in der Region sich wieder “normalisieren”. Schließlich unterhält BASF in gesamten Nahen Osten eine gute Präsenz.

Russland und die Öl- und Gaspreise: aktuell negativ, Ausblick positiv

BASF nutzt sein Engagement im Öl- und Gassektor, um sich gegen Preisschwankungen abzusichern. Dabei liegt die Produktion auf einem ähnlichen Niveau wie der Verbrauch von Kohlenwasserstoff-basierten Vorprodukten, sodass geringere Gewinne der Wintershall-Tochter durch geringere Kosten im Chemiegeschäft ausgeglichen werden.

Letzten September gab es ein großes Tauschgeschäft mit der russischen Gazprom (WKN:903276): Die Jointventure-Anteile an Gashandelsaktivitäten wurden an den Partner abgegeben, wofür BASF Minderheitsanteile an mehreren sibirischen Gasfeldern erhielt, deren Produktion im Jahr 2018 voraussichtlich beginnt. Bis dahin dürften auch die Öl- und Gaspreise und damit die Profitabilität wieder etwas anziehen.

Zu schaffen macht BASF auch das eingetrübte Geschäftsumfeld in Russland, weshalb CEO Kurt Bock sich gegen die Sanktionen einsetzt. Trotz kurzfristiger Einbußen gehe ich davon aus, dass sich das unbeirrte Engagement im flächenmäßig größten Land langfristig rentieren wird.

Preisdruck: eine bleibende Herausforderung

Nicht nur der Verfall der Rohstoffpreise, sondern auch weitere Faktoren haben dazu geführt, dass BASF seit einiger Zeit niedrigere Abgabepreise akzeptieren muss. Im 3. Quartal 2015 wurde der Umsatz deshalb um 8 % negativ beeinflusst.

Wie so oft werden die Chinesen als “Schuldige” identifiziert, weil sie mit für BASF überraschend großen Erweiterungen für Überkapazitäten bei einigen Produktgruppen gesorgt hätten.

Außerdem scheint es immer schwieriger zu werden, sich vom Wettbewerb abzuheben. Technologien, die BASF früher exklusiv nutzte, stehen schneller als erwartet auch Konkurrenten zur Verfügung, wodurch aus margenstarken Spezialitäten margenschwache Standardprodukte werden.

Als Gegenmaßnahmen setzt BASF auf ihre Programme zur Kostensenkung sowie auf Portfolioveränderungen. Etwa durch die Abgabe von Bereichen wie den Textilchemikalien und die Hinzunahmen von hochtechnologischen Nanomaterialien versucht der Konzern dem Wettbewerb zu enteilen.

DowDuPont-Fusion: tendenziell negativ

Nach dem Zusammengehen von Dow Chemical (WKN:850917) und DuPont (WKN:852046) sollen 3 fokussierte Unternehmen entstehen, darunter auch ein gestärkter Konkurrent im Bereich Landwirtschaft.

Da gleichzeitig mit der Verbindung von Syngenta (WKN:580854) und der weltweit aktiven Agrochemie-Gruppe von ChemChina ein weiterer integrierter Saatgut- und Pflanzenschutz-Konzern entsteht, wird immer wieder die Frage gestellt, ob nicht auch BASF bezüglich seiner kleinsten Sparte Agricultural Solutions agieren müsse, um nicht ins Hintertreffen zu geraten.

Auch ein anderes Geschäftsfeld muss sich auf einen gestärkten Global Player einstellen: Im Bereich Hochleistungskunststoffe tritt das zusammengelegte Geschäft von Dow und DuPont frontal gegen BASF an, unter anderem im wichtigen Geschäft mit Automobilherstellern. Hier werden die Ludwigshafener investieren müssen, um ihre Marktposition zu verteidigen.

Fazit

BASF ist so aufgestellt, dass sich die meisten auf sie einwirkenden Kräfte weitgehend gegenseitig neutralisieren. Selbst das auf den ersten Blick riskante Engagement in krisenträchtigen Regionen zahlt sich durch die breite Streuung langfristig aus. Während es in einigen davon schlecht läuft, spülen andere üppige Gewinne in die Kassen.

Um die Lage von BASF zu beurteilen, ist es für uns daher am wichtigsten einzuschätzen, wie gut es gelingt, sich einen zerstörerischen Preiswettbewerb mit der globalen Konkurrenz vom Leib zu halten. Auch hier halten sich positive und negative Entwicklungen in etwa die Waage: Aggressiv aufkommenden Konkurrenten setzt BASF eine aussichtsreiche Innovationspipeline und die Effizienzvorteile durch ihre berühmte Verbundproduktion entgegen.

Bei einem erwarteten Nettogewinn von rund 5 Mrd. EUR, einer in den letzten Wochen stark gesunkenen Marktkapitalisierung von nur noch 52 Mrd. EUR und einer zuverlässig steigenden Dividendenzahlung gehört BASF weiterhin zu den besten Standardwerten, die du in dein Depot legen kannst.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Ralf Anders hält keine Wertpapiere genannter Unternehmen. The Motley Fool hält keine Wertpapiere genannter Unternehmen.