Das ist meine Lieblingsaktie 2016

Gerade ins neue Jahr gestartet sticht eine Aktie als mein absoluter Favorit heraus: Apple (WKN:865985). Hier sind drei Gründe, weshalb ich glaube, dass diese Aktie eine ausgezeichnete Investition ist.

1. Die Aktie ist momentan zum Schnäppchenpreis zu haben.

Sicherlich ist die Aktie aktuell bei Käufern nicht so attraktiv wie noch 2013, als ich sie die „Traumaktie von Dividendenanlegern“ nannte. Seitdem ist die Aktie um 66 % in die Höhe geschossen, während der S&P 500 im gleichen Zeitraum nur 23 % gutmachte. Aber selbst nach diesem rasanten Anstieg hat die Apple-Aktie noch einiges im Köcher.

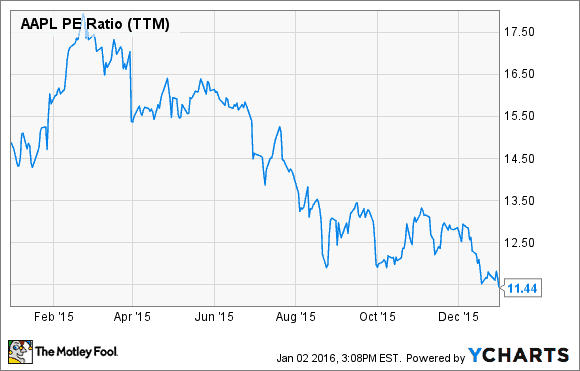

Der einfachste Weg, zu verstehen, wie günstig die Aktie momentan tatsächlich gehandelt wird, ist es, das Kurs-Gewinn-Verhältniss der Aktie von 11,5 mit dem des S&P 500 von 23 zu vergleichen. Anders ausgedrückt: Der Gesamtgewinn des S&P 500 wird im Vergleich zu Apple zu einer doppelten Prämie gehandelt. Bedenkt man, dass Apples Gewinn je Aktie in den letzten 12 Monaten um 43 % gestiegen ist, ist diese Differenz umso beeindruckender. Solch ein niedriges Kurs-Gewinn-Verhältnis eines Unternehmens, das in jüngster Vergangenheit ein unglaubliches Wachstum hingelegt hat, ist einfach nur verrückt.

Unter welchen Gesichtspunkten man die Apple-Aktie auch betrachtet, sie scheint ein Schnäppchen zu sein. Ich habe neulich den unschätzbaren Wert der Apple-Aktie aufgezeigt, indem ich seine Free-Cashflow-Rendite mit der seiner Mitstreiter verglichen und den gegenwärtigen Wert der (auf einer vorsichtigen Prognose basierenden) zukünftigen Free Cashflows des Unternehmens geschätzt habe.

2. Apple weiß, wie man Blockbuster-Produkte auf den Markt bringt.

Während das extrem fokussierte Produktportfolio des Tech-Giganten auf den ersten Blick eher als riskant eingestuft werden kann, können Anleger ihre Bedenken über die Zukunft von Apple eingrenzen, indem sie die exzellente Bilanz neuer, entscheidender Produkteinführungen des Unternehmens berücksichtigen. Auch vor der Einführung des iMacs, iPods, iPhones und iPads gab es große Zweifel. Jedes dieser Produkte spielte letzten Endes eine kritische Rolle für das Wachstum des Unternehmens.

Kombiniert man Apples Erfolgsbilanz bei der Einführung neuer und erfolgreicher Produkte auf den Markt mit seiner bedingungslos treuen Kundenbasis, scheint es sehr wahrscheinlich, dass sich das konzentrierte Produktportfolio des Unternehmens auch weiterhin „gut schlägt“. Investoren werden sich freuen, dass diese vorsichtige Formulierung alles ist, was es bedarf, um die momentan konservative Bewertung der Aktie zu rechtfertigen.

3. Dividenden und Aktienrückkäufe bieten Langzeitstabilität.

Dividenden bedeuten nicht immer automatisch, dass eine Aktie weniger riskant ist als ihr nicht Dividenden zahlendes Gegenstück; und auch Aktienrückkäufe sind für Investoren nicht immer von aussagekräftigem Wert. In Apples Fall ist sowohl die Dividende als auch das Aktienrückkaufprogramm ein Zeichen von hervorragender finanzieller Gesundheit, die den inneren Wert der Aktie für Investoren wahrhaftig erhöht.

Das Geld, das der Tech-Riese mit Hilfe dieser zwei Methoden an seine Aktionäre zurückführt, sind Mittel, die das Unternehmen wahrscheinlich nicht produktiv in sein Geschäft investieren oder für Übernahmen verwenden könnte – selbst wenn es das versuchte. Apple hat in der Tat so viele überschüssige Cash-Reserven und so hohe Free Cashflows, dass das Unternehmen selbst nach seinem Aktienrückkaufprogramm, das es in diesem Ausmaß auf der Welt noch nicht gegeben hat, immer noch auf einem gewaltigen Cash-Berg sitzt.

Um das Ganze besser einordnen zu können: Apple hat in den letzten zwölf Monaten 11,6 Mrd. USD mittels Dividenden ausgeschüttet und Aktien im Wert von 35 Mrd. USD zurückgekauft. Diese Zahlen klingen zwar gewaltig, verblassen aber in Relation zu den Cash-Reserven von 205 Mrd. USD und dem Free Cashflow von knapp 70 Mrd. USD, die das Unternehmen in diesem Zeitraum verbuchen konnte.

Nur weil Apple meine Lieblingsaktie 2016 ist, bedeutet das natürlich nicht, dass die Aktie den S&P 500 mit großem Abstand hinter sich lassen wird. Kurzfristig neigen Aktien dazu – im Vergleich zu den Schwankungen ihrer zugrunde liegenden inneren Werte – irrational gehandelt zu werden. Aber langfristig können Schwankungen des inneren Werts einer Aktie so groß sein, dass selbst eine irrational gehandelte Aktie höchstwahrscheinlich in die allgemeine Richtung des Basiswerts fallen oder steigen wird. Weitet man den Ausblick über den Zeitraum eines Jahres hinaus, so glaube ich, dass sich die unterbewertete Aktie deutlich von der Marktentwicklung abheben wird.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool hält und empfiehlt Apple.

Dieser Artikel wurde von Daniel Sparks auf Englisch verfasst und am 03.01.2016 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.