3 Aktien, die die besten Investoren der Welt in einem Bärenmarkt kaufen

In 2 Sätzen:

- Die Märkte sind schwer angeschlagen, aber das hat internationale Großinvestoren nicht davon abgehalten, weiter ihre Lieblingsaktien zu kaufen.

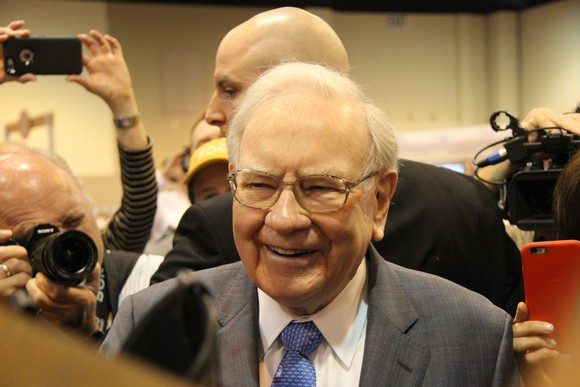

- Warren Buffett, Ray Dalio und Michael Burry haben in der Baisse Anfang des Jahres mutige Wetten abgeschlossen.

Auf der Suche nach cleveren Anlageideen im Bärenmarkt? Es kann nicht ganz verkehrt sein, die Strategien der erfolgreichsten Investoren der Welt zu imitieren.

In den ersten drei Monaten des Jahres 2022 gingen die Aktien in den Keller. Während die meisten Anleger flüchteten, kauften die erfolgreichsten Investoren der Welt Aktien ihrer Lieblingsunternehmen auf. Hier sind die größten Aktienkäufe, die Warren Buffett, Michael Burry und Ray Dalio während des Crashs getätigt haben.

Warren Buffett und Chevron

Im ersten Quartal war der größte Zukauf, den Warren Buffetts Holdinggesellschaft Berkshire Hathaway tätigte, der Öl- und Gasriese Chevron (WKN: 852552).

Buffett hatte bereits stark in Chevron investiert, bevor Russland, der größte Ölexporteur der Welt, mit der Invasion in der Ukraine schwere Sanktionen gegen sich selbst auslöste. In den ersten drei Monaten des Jahres 2022 erhöhte er den Anteil von Berkshire an Chevron um mehr als das Fünffache auf 25,9 Mrd. US-Dollar. Jetzt ist es die viertgrößte Aktienbeteiligung von Berkshire.

Chevron-Aktien bieten eine Dividende, die in den letzten fünf Jahren um 31 % gestiegen ist. Derzeit bietet die Aktie eine Rendite von 3,8 %, die bis 2022 und darüber hinaus noch schneller steigen könnte. Anfang dieses Jahres teilte Chevron den Anlegern mit, dass das Unternehmen genügend Barmittel aus dem operativen Geschäft erwirtschaften kann, um die Dividendenzahlungen und die geplanten Investitionsausgaben zu decken und mehr als 25 % seiner im Umlauf befindlichen Aktien zurückzukaufen, wenn sich die Rohölpreise bis 2026 bei 75 US-Dollar pro Barrel bewegen.

In letzter Zeit wurde Rohöl der Sorte Brent für mehr als 110 US-Dollar pro Barrel gehandelt. Niemand weiß, wann die Preise wieder sinken werden. Da jedoch kein Ende der russischen Invasion in der Ukraine in Sicht ist, könnten die Ölpreise und die Cashflows von Chevron noch jahrelang auf hohem Niveau bleiben.

Ray Dalio und Medtronic

Ray Dalio ist in vielerlei Hinsicht der erfolgreichste lebende Hedgefonds-Manager. Bridgewater Associates, der Fonds, den er 1975 in seiner Wohnung gründete, konzentriert sich auf makroökonomische Trends und ist dafür bekannt, dass er den Zusammenbruch des Immobilienmarktes im Jahr 2008 vorhersagte und sich darauf vorbereitete. Dalios Fonds verzeichnete in jenem Jahr einen Gewinn von 9,5 %, während fast alle seine Konkurrenten schwere Verluste hinnehmen mussten.

Das Unternehmen, auf das Dalio im ersten Quartal am meisten setzte, war Medtronic (WKN: 213750), der weltweit größte Hersteller von medizinischen Geräten. Dank der Größenvorteile kann das Unternehmen mit kleineren Konkurrenten über die Preise konkurrieren und gleichzeitig einen gesunden Gewinn erwirtschaften.

Medtronic-Aktien eignen sich hervorragend, um auf die weltweit steigenden Gesundheitskosten zu setzen, denn man findet überall auf der Welt die Produkte des Unternehmens. Auch für Dividendenanleger ist die Aktie ein wahr gewordener Traum. Im Mai erhöhte das Unternehmen zum 45. Mal in Folge seine Ausschüttung, und es hat auch nicht lange gefackelt. Die Ausschüttung ist in den letzten 45 Jahren mit einer durchschnittlichen jährlichen Wachstumsrate von 16 % gestiegen.

Michael Burry und Booking Holdings

Michael J. Burry wurde dank seiner Rolle in Michael Lewis’ Bestseller The Big Short zu einem der berühmtesten Investoren Amerikas. Vor Kurzem löste seine mutige Investition in GameStop eine der dramatischsten Leerverkäufe aus, die die Wall Street je gesehen hat.

Es scheint, dass Burry auf eine Verlagerung weg von Konsumgütern und hin zu Erlebnissen wettet. Der größte Zuwachs in Burrys Portfolio war in diesem Jahr Booking Holdings (WKN: A2JEXP). Während er Booking Holdings kaufte, sorgte er an der Wall Street für Aufsehen, weil er stark gegen Apple wettete, das zufälligerweise der größte Aktienanteil im Portfolio von Berkshire Hathaway ist.

Booking Holdings besitzt eine Reihe von Travel-Unternehmen, darunter Booking.com, Priceline, Rentalcars.com, Kayak und OpenTable.

Booking Holdings scheint ein schlauer Kauf zu sein, da die weltweiten Reisetrends wieder im Aufwind sind. Das Unternehmen meldete für das erste Quartal 27 Mrd. US-Dollar an Bruttobuchungen, was einem Anstieg von 129 % gegenüber dem Vorjahreszeitraum entspricht und einen neuen Unternehmensrekord darstellt. Dies war besonders beeindruckend, weil das Unternehmen Anfang März seinen Flugbetrieb in Russland und Weißrussland einstellte und in ganz Europa unter ungewöhnlich vielen Stornierungen litt.

Erfolgreichen Geldmanagern blindlings zu folgen, kann in die Katastrophe führen, aber es sieht so aus, als hätte Burry hier die richtige Idee gehabt. Wenn zwei Jahre COVID-19-bedingte Lockdowns und ein Krieg in Europa die Geschäftsbereiche von Booking nicht von einer überdurchschnittlichen Entwicklung abhalten können, dann glaube ich nicht, dass irgendetwas das kann.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Cory Renauer besitzt keine der angegebenen Aktien. The Motley Fool besitzt und empfiehlt Aktien von Apple, Berkshire Hathaway (B shares) und Booking Holdings.. Dieser Artikel erschien am 22.6.2022 auf Fool.com und wurde für unsere deutschen Leser übersetzt.