1 Aktie, die vom steigenden Dollar profitiert

Der Dollar-Index hat mittlerweile den höchsten Stand seit 2002 erreicht. Ein solch starker US-Dollar bedeutet, dass importierte Waren billiger zu kaufen sind. So können Unternehmen, die importierte Waren auf dem heimischen Markt verkaufen, mit höheren Gewinnspannen rechnen.

Doch ein steigender US-Dollar ist nicht die einzige Währungsbewegung, die sich auf amerikanische Unternehmen auswirkt. Der japanische Yen ist auf den niedrigsten Stand seit 1998 gefallen. Der Grund: Die Bank of Japan schwimmt gegen den Strom und hält den Zinssatz bei -0,10 % (Stand aller Daten: 21. Juni 2022). Die Inflation in Japan liegt mit 1,9 % immer noch unter der von der Bank of Japan angestrebten Rate von 2,0 %.

Das heißt für uns Fools: Amerikanische Unternehmen, die japanische Waren importieren, werden stark davon profitieren, wenn die Differenz zwischen dem US-Dollar und dem Yen wächst. Ein solches Unternehmen auf meinem Radar ist Best Buy (WKN: 873629).

Der steigende Dollar gibt Best Buy viel Schub

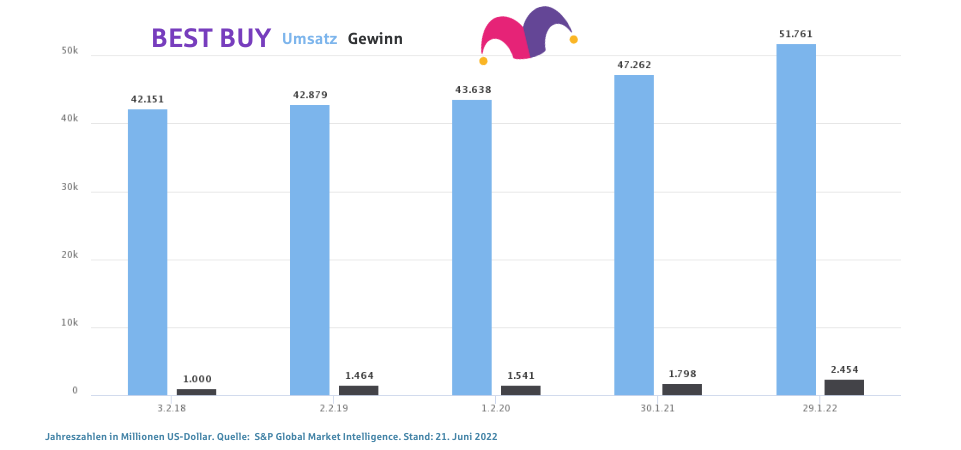

Der in den USA und Kanada führende Einzelhändler für Elektronikartikel hatte in letzter Zeit mit Gegenwind zu kämpfen. Die wachsende Konkurrenz von Online-Händlern beeinträchtigte die Umsätze.

Interessant: Obwohl der Trend zum Online-Einkauf geht, machte der Online-Umsatz von Best Buy nur etwas mehr als 30 % seines Umsatzes aus. Das zeigt uns, dass es immer noch einen Platz für lokale Geschäfte gibt, in denen die Kunden mit sachkundigen Verkäufern sprechen können, bevor sie kaufen.

Im Vergleich zum Vorjahresquartal ist Best Buy mit einem Rückgang des vergleichbaren Umsatzes um 8 % aktuell etwas schlechter dran. Dies führe ich auf den zunehmenden Wettbewerb und die schwierigeren makroökonomischen Bedingungen zurück. Und die Probleme bei den Lieferketten werden noch einige Zeit anhalten. Das weiß auch CFO Matt Bilunas nur zu gut. Er fürchtet für das Gesamtjahr 2023 einen Rückgang der Umsätze um 3 bis 6 % an.

Mit dem schwierigen Umfeld haben auch andere Unternehmen zu kämpfen

Ich bin überzeugt, dass Best Buy den Sturm vergleichsweise gut überstehen kann. Warum? Der Grund liegt im steigenden US-Dollar und im fallenden Yen. Daraus ergibt sich für Best Buy dieses Szenario: Japans Unterhaltungselektronik-Sektor ist einer der größten Wirtschaftszweige des Landes. Marken wie Canon, Nikon, Nintendo, Panasonic, Sony und Yamaha werden alle aus Japan exportiert und weltweit verkauft.

Und Elektronikhändler in Nordamerika wie Best Buy sind in der Lage, diese Elektronik zu einem weitaus günstigeren Preis zu importieren, wenn der US-Dollar seinen Aufwärtstrend fortsetzt und der Yen weiter abwertet. Die Gewinnspannen für diese Waren werden sich erhöhen und sollten dazu beitragen, einige der durch die aktuelle wirtschaftliche Lage verursachten Folgen auszugleichen.

Best Buy kann mit Geld umgehen

Zudem sprechen die solide Bilanz und exzellente Kapitalrenditen für Best Buy. Die Eigenkapitalrendite lag zuletzt bei 79,5 % und die Gesamtkapitalrendite bei 14,5 %. Für einen Einzelhändler sind das tolle Werte, denke ich.

Auch die Bilanz ist ordentlich. In den Büchern steht zwar einiges an Fremdkapital – daher auch der große Unterschied zwischen Eigen- und Gesamtkapitalrendite. Doch ich sehe keinen Grund, an der Zahlungsfähigkeit von Best Buy zu zweifeln. Das EBIT liegt fast 153-mal so hoch wie die Zinslast.

140 Dollar möglich: Meine Bewertung von Best Buy

Zum aktuellen Kurs-Gewinn-Verhältnis von 7,9 sieht die Aktie wie ein echtes Schnäppchen aus. Angesichts der aktuellen Prognosen zu Gewinn und Cashflow sehe ich das faire KGV bei etwa 14. Langfristig, also in den kommenden zehn Jahren, könnte sich der Aktienkurs sogar verdoppeln. Ich denke ernsthaft darüber nach, jetzt Schritt für Schritt eine kleine Position aufzubauen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Henning Lindhoff besitzt keine der erwähnten Aktien. The Motley Fool besitzt und empfiehlt Aktien von Best Buy.