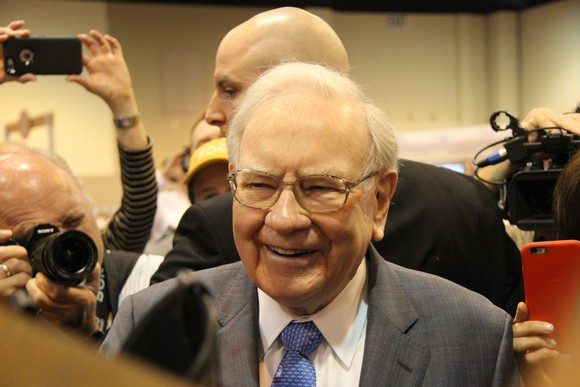

3 riskantere Warren-Buffett-Aktien, die den Dow schlagen könnten

In 3 Sätzen:

- Das Aktienportfolio von Berkshire umfasst große und kleine Positionen.

- Einige Berkshire-Beteiligungen gelten als sicherer, andere als riskanter.

- Um den Dow Jones Industrial Average langfristig zu schlagen, muss man ein paar Risiken eingehen.

Warren Buffett und sein Unternehmen Berkshire Hathaway (WKN: A0YJQ2) können auf eine lange Erfolgsbilanz zurückblicken, in der sie breitere Marktindizes wie den Dow Jones Industrial Average geschlagen haben. Zwischen 1965 und 2020 hat die Berkshire-Aktie eine durchschnittliche jährliche Rendite von etwa 20 % erzielt, während der Dow zwischen 1921 und 2019 eine durchschnittliche jährliche Rendite von etwa 7,75 % aufweist.

Dies ist zu einem großen Teil auf Buffetts und Berkshires mehr als 350 Mrd. US-Dollar schweres Aktienportfolio zurückzuführen. Während einige Aktien wie Apple und Bank of America einen großen Prozentsatz des Portfolios ausmachen und wahrscheinlich von Buffett und Berkshire als sicherer eingestuft werden, gibt es andere, kleinere Werte im Portfolio, die Buffett und Berkshire als riskanter einstufen, die aber auch ein viel größeres Potenzial haben. Im Folgenden werden drei risikoreichere Buffett-Aktien vorgestellt, die den Dow auf lange Sicht schlagen können.

1. Citigroup

Als Aktionär war ich begeistert, als Buffett und Berkshire im ersten Quartal dieses Jahres Aktien der Citigroup (WKN: A1H92V) kauften. Die Bank kämpft seit Jahren darum, dieselbe Art von Rendite zu erwirtschaften wie ihre großen Konkurrenten, was viele dazu veranlasst, sie für eine Value-Falle zu halten. Die Citigroup wurde in den letzten zehn Jahren mehrfach unter ihrem materiellen Buchwert (TBV), d. h. ihrem Nettowert, gehandelt. Dies ist jedoch das erste Mal, dass Berkshire die Aktie seit 2001 gekauft hat, wie aus den Unterlagen der Securities and Exchange Commission hervorgeht.

Meiner Meinung nach sieht es so aus, als ob es dieses Mal anders sein könnte, denn CEO Jane Fraser, die erst vor einem Jahr die Leitung der Bank übernommen hat, plant große strategische Veränderungen, darunter den Verkauf der meisten internationalen Verbraucherbanksparten der Bank, die Verdoppelung von Bereichen, in denen die Bank stark ist, und schließlich die notwendigen Investitionen, um regulatorische Probleme zu lösen.

Das große Risiko besteht darin, dass sich die Umstrukturierung noch über mehrere Jahre hinziehen könnte und die Geduld der Anleger langsam zu Ende geht, sodass der Spielraum für Fehler sehr gering ist. Bei einem Kurs von nur 67 % des TBV hat die Aktie ein Aufwärtspotenzial von etwa 47 %, um wieder das TBV zu erreichen, was im heutigen Bankensektor noch nicht einmal als gute Bewertung gelten würde.

Die Investmentbanking-Einheit der Citigroup, ihr großer Marktanteil im Einlagengeschäft in den USA und ihre äußerst globale Präsenz sind bestimmte Attribute, die nur schwer nachgeahmt werden können. Die Bank hat auch eine Dividendenrendite von etwa 3,8 %, was die Anleger gut entschädigen wird, während sie darauf warten, dass der Umstrukturierungsplan umgesetzt wird.

2. Ally Financial

Die große digitale Bank und der Autokreditgeber Ally Financial (WKN: A1W2MF) ist eine weitere Aktie, die Berkshire zu Beginn dieses Jahres aufkaufte und die viele Eigenschaften einer klassischen Buffett-Aktie aufweist. Ally wird nicht nur zu einer günstigen Bewertung gehandelt, sondern schüttet auch eine gute Menge an Kapital an die Aktionäre aus. Obwohl Ally im Jahr 2021 hohe Renditen erwirtschaftet hat und für die Zukunft geringere, aber immer noch beeindruckende Renditen in Aussicht stellt, wird das Unternehmen nur mit einem Kurs von etwa 116 % seines TBV und dem 5,6-Fachen der zukünftigen Gewinne gehandelt.

Ally ist mit einigen großen Risiken konfrontiert. In naher Zukunft könnte es zu einer Rezession kommen, die dazu führt, dass die Verbraucher ihre Kredite in höherem Maße zurückzahlen, als das Management derzeit erwartet. Es gibt auch Bedenken hinsichtlich der Entwicklung der Gebrauchtwagenpreise, die in den letzten Jahren stark gestiegen sind, obwohl das Managementteam von Ally davon ausgeht, dass die Preise letztendlich sinken werden. Höhere Zinssätze könnten auch die Einlagenkosten von Ally erhöhen und die Gewinnspannen schmälern, obwohl die Bank in den letzten Jahren ihre Einlagenbasis im Privatkundengeschäft deutlich erhöht hat.

Wenn Ally jedoch einige dieser kurzfristigen Gegenwinde überwinden und dennoch gute Renditen erzielen kann, wird die Aktie wahrscheinlich neu bewertet. Ally schüttet außerdem viel Kapital an die Aktionäre aus und plant allein in diesem Jahr einen Aktienrückkaufplan im Wert von 2 Mrd. US-Dollar.

3. Nu Holdings

Berkshire hat eindeutig Interesse am wachsenden lateinamerikanischen Finanzsektor gezeigt, und das aus gutem Grund angesichts des enormen Potenzials. Letztes Jahr investierte Berkshire in die brasilianische Herausfordererbank Nu Holdings (WKN:A3C82G), die mit ihrem reibungslosen und kostengünstigen Bankgeschäft enorme Fortschritte gemacht hat. Nu hat fast 60 Millionen Kunden mit niedrigen branchenführenden Kundenakquisitionskosten gewonnen. Nu betreut derzeit 33 % der erwachsenen brasilianischen Bevölkerung und hat Millionen seiner Kunden mit ihrem ersten Bankkonto oder ihrer ersten Kreditkarte ausgestattet. Nu wächst auch in Mexiko und Kolumbien.

Das Risiko besteht darin, dass der lateinamerikanische Markt angesichts der hohen Inflation und der unbeständigen wirtschaftlichen Bedingungen schwierig sein kann. Außerdem ist Nu noch nicht profitabel und wird wahrscheinlich mit viel Konkurrenz konfrontiert sein. Aber das Unternehmen steigert seinen Umsatz erheblich, und nach dem massiven Ausverkauf von Wachstumswerten in diesem Jahr bietet sich den Anlegern die seltene Gelegenheit, Nu-Aktien zu einer viel günstigeren Bewertung zu kaufen als zum Zeitpunkt des Einstiegs von Buffett oder Berkshire. Nu ist ein führender digitaler Anbieter in einer der am schnellsten wachsenden Regionen der Welt für das Bankwesen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Bram Berkowitz besitzt Aktien von Citigroup and Nu Holdings. The Motley Fool besitzt und empfiehlt Aktien von Apple and Berkshire Hathaway. Dieser Artikel erschien am 2.6.2022 auf Fool.com und wurde für unsere deutschen Leser übersetzt.