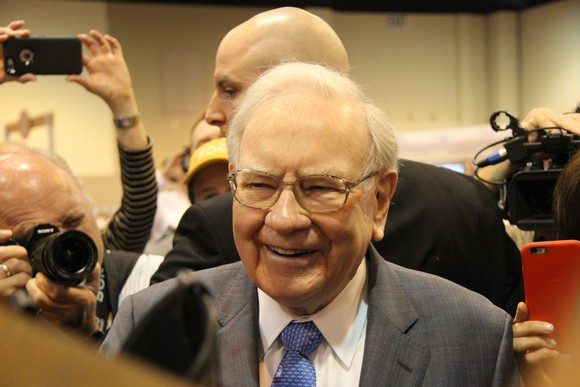

Warren Buffetts 10 beste Dividendenaktien

In 2 Sätzen:

- Der Erfolg des Orakels von Omaha lässt sich zumindest teilweise auf seine Vorliebe für Dividendenaktien zurückführen.

- Diese zehn Beteiligungen werden Buffetts Unternehmen jährlich mehr als 100 Mio. Dollar an Dividendeneinnahmen bescheren.

Man könnte sagen, dass Berkshire Hathaway (WKN: A0YJQ2)-CEO Warren Buffett beim Geldverdienen die eine oder andere schlaue Entscheidung getroffen hat. Seit er 1965 die Zügel in die Hand nahm, hat Buffett den Aufbau von mehr als 660 Mrd. US-Dollar an Wert für die Aktionäre (ihn selbst eingeschlossen) beaufsichtigt und sein Unternehmen zu einer durchschnittlichen jährlichen Rendite von 20,1 % geführt. Im Laufe von 57 Jahren entspricht eine durchschnittliche Rendite von 20,1 % einem Gesamtgewinn von mehr als 3.600.000 % für die Aktien der Klasse A (BRK.A).

Es gibt zwar eine ganze Reihe von Gründen für Buffetts Erfolg, aber das wahre Geheimnis liegt wohl in seiner Vorliebe für Dividendenwerte. In den nächsten zwölf Monaten wird Berkshire Hathaway voraussichtlich mehr als 6 Mrd. US-Dollar an Dividendenerträgen einnehmen, einschließlich der Dividenden von Vorzugsaktien.

Von den mehr als vier Dutzend Beteiligungen im Portfolio von Berkshire Hathaway werden 10 im nächsten Jahr mindestens 100 Mio. US-Dollar an passivem Einkommen einbringen. Man könnte mit Fug und Recht behaupten, dass dies die zehn besten Dividendenaktien von Warren Buffett sind. (Die Dividendenausschüttungen schließen die Bestände von New England Asset Management ein, das Berkshire gehört.)

1. Chevron: 904.131.705 US-Dollar passives Einkommen in den nächsten zwölf Monaten

Der König der passiven Einkünfte in Buffetts Portfolio ist der integrierte Öl- und Gaswert Chevron (WKN: 852552). Berkshire erwarb im ersten Quartal fast 121 Millionen Aktien des Energieriesen.

Abgesehen von der üppigen Dividendenrendite von 3,4 % signalisiert Buffetts Einstieg in Chevron wahrscheinlich seine Überzeugung, dass die Rohöl- und Erdgaspreise in absehbarer Zeit hoch bleiben werden. Da die Energieunternehmen während der Pandemie keine großen Investitionen tätigen konnten, wird die Steigerung der US-Produktion ein langsamer Prozess sein. Das sollte Chevrons margenstärkere Upstream-Aktiva begünstigen.

Andererseits ist Chevron ein integrierter Öl- und Gasriese, der sich bei sinkenden Rohstoffpreisen immer auf den vorhersehbaren Cashflow seiner Midstream-Anlagen (Pipelines und Lagerung) oder seiner nachgelagerten Raffinerien stützen kann.

2. Occidental Petroleum: 874.444.444 US-Dollar (einschließlich Vorzugsaktien-Dividende)

Interessanterweise sind Buffetts zwei beste Dividendenaktien, basierend auf der Ausschüttung, Ölaktien. Occidental Petroleum (WKN: 851921) wird im nächsten Jahr voraussichtlich mehr als 874 Mio. US-Dollar an Berkshire Hathaway ausschütten.

Der größte Teil dieses passiven Einkommensstroms – 800 Mio. US-Dollar jährlich – stammt aus 10 Mrd. US-Dollar an Vorzugsaktien, die Berkshire besitzt. Diese 10 Mrd. US-Dollar wurden Occidental zur Unterstützung bei der Übernahme von Anadarko im Jahr 2019 gegeben.

Ähnlich wie Chevron scheint Occidental Petroleum gut positioniert zu sein, um von den Rohölpreisen zu profitieren, die Mehrjahreshöchststände erreichen. Angesichts der russischen Invasion in die Ukraine und der Tatsache, dass die Ölgesellschaften ihre Investitionsausgaben in den letzten zwei Jahren zurückgeschraubt haben, wird es eine Herausforderung sein, das Angebot wieder auf den Markt zu bringen. Das ist ein Rezept für anhaltend hohe Ölpreise.

3. Bank of America: 867.595.685 US-Dollar

Warren Buffett liebt Bankaktien, und so ist es keine Überraschung, dass die Bank of America (WKN: 858388) zu seinen besten Dividendenaktien gehört. Die mehr als 1 Milliarde BofA-Aktien, die er hält, dürften zu jährlichen Dividendeneinnahmen von fast 868 Mio. US-Dollar führen.

Buffett neigt dazu, Banken zu mögen, weil sie zyklisch sind. Auch wenn Rezessionen unvermeidlich sind, dauern sie nicht sehr lange. Im Vergleich dazu dauern Wirtschaftsexpansionen oft Jahre. Unverhältnismäßig lange Expansionsphasen ermöglichen es Bankaktien wie der Bank of America, die Früchte der Kreditvergabe und der Einlagenaufnahme zu ernten.

Die Bank of America ist zudem perfekt positioniert, um von steigenden Zinssätzen zu profitieren. Keine große Bank reagiert empfindlicher auf Zinsschwankungen. Nach Angaben der BofA dürfte eine Parallelverschiebung der Zinsstrukturkurve um 100 Basispunkte in den nächsten zwölf Monaten zu zusätzlichen Nettozinserträgen in Höhe von 5,4 Mrd. US-Dollar führen.

4. Apple: 838.439.808 US-Dollar

Der Tech-Riese Apple (WKN: 865985) ist die größte Beteiligung von Berkshire Hathaway und macht mehr als 38 % des investierten Vermögens des Unternehmens aus. Bei einem Gesamtbestand von rund 911 Millionen Aktien kann Buffetts Unternehmen im nächsten Jahr mit Dividendeneinnahmen in Höhe von 838,4 Mio. US-Dollar rechnen.

Wie bereits erwähnt, erfüllt Apple für Buffett alle Voraussetzungen. Es handelt sich um eine äußerst bekannte Marke mit einem außerordentlich treuen Kundenstamm, die ihre Innovationen nutzt, um Umsatz und Gewinn auf Rekordniveau zu steigern. Das Unternehmen kontrolliert die Hälfte des Smartphone-Marktanteils in den USA, und der CEO von Apple, Tim Cook, leitet einen Wandel ein, der sich auf margenstärkere Abonnementdienste konzentriert.

Damit nicht genug, hat Apple seit 2013 eigene Aktien im Wert von fast 499 Mrd. US-Dollar zurückgekauft. Buffett war schon immer ein großer Fan von Apples Kapitalrückführungsprogramm.

5. Coca-Cola: 704.000.000 US-Dollar

Die Getränke-Aktie Coca-Cola (WKN: 850663) ist die am längsten gehaltene Position des Orakels von Omaha. Coca-Cola ist seit 1988 fester Bestandteil des Portfolios von Berkshire Hathaway und hat seine jährliche Basisausschüttung in 60 aufeinanderfolgenden Jahren erhöht.

Das Geheimnis von Coca-Cola liegt nach wie vor in seiner geografischen Vielfalt und seinem Marketing. Mit Ausnahme von Nordkorea, Kuba und Russland (Letzteres ist auf die Invasion in der Ukraine zurückzuführen) ist Coke in jedem anderen Land vertreten. Dies ermöglicht es dem Unternehmen, in den entwickelten Märkten einen vorhersehbaren Cashflow zu generieren und in den Schwellenländern sein organisches Wachstum zu steigern.

Wie Apple ist auch Coca-Cola eine äußerst bekannte Marke. Coca-Cola ist eines der wenigen Unternehmen, die problemlos die Generationsgrenzen überschreiten können, um mit den Nutzern über Urlaubsbindungen, Werbung am Verkaufsort und Kampagnen in den sozialen Medien in Kontakt zu treten.

6. Kraft Heinz: 521.015.709 US-Dollar

Obwohl das Unternehmen zu den schlechtesten Investitionen von Warren Buffett gehört, ist Kraft Heinz (WKN: A14TU4) mit einer Rendite von 4,1 % einer von Berkshires Superstars in Sachen passives Einkommen.

Während die meisten Unternehmen durch die Pandemie in Mitleidenschaft gezogen wurden, hat Kraft Heinz einen Aufschwung erfahren. Da immer mehr Menschen lieber zu Hause essen, sind Schnellgerichte und verpackte Lebensmittel beliebte Kaufobjekte im Supermarkt. Tatsächlich stieg die Gewinnprognose der Wall Street für das Unternehmen nach der Veröffentlichung seiner Ergebnisse für das erste Quartal.

Auf der anderen Seite ist die Bilanz von Kraft Heinz nach wie vor nicht gerade erfreulich. Das Unternehmen schleppt eine Menge Schulden mit sich herum, und es besteht weiterhin die Möglichkeit weiterer Goodwill-Abschreibungen. Ohne einen großen finanziellen Spielraum könnte es schwierig werden, die Marken von Kraft Heinz wiederzubeleben.

7. American Express: 315.350.256 US-Dollar

Ohne Coca-Cola wäre der Kreditdienstleister American Express (WKN: 850226) Buffetts am längsten gehaltene Aktie. AmEx wird seit 1993 ununterbrochen gehalten und ist auf dem besten Weg, dem Orakel von Omaha in den nächsten zwölf Monaten ein passives Einkommen von mehr als 315 Mio. US-Dollar zu bescheren.

Wie die meisten Finanzwerte ist auch American Express zyklisch und kann daher von langwierigen Expansionen profitieren. AmEx erhebt sowohl Gebühren für die Zahlungsabwicklung und ist auch Kreditgeber für seine Karteninhaber. Durch die Erhebung von Zinserträgen/Gebühren und Händlereinnahmen ist es für das Unternehmen ein Leichtes, von Bullenmärkten zu profitieren.

Darüber hinaus hatte AmEx schon immer Erfolg bei der Anwerbung wohlhabender Kunden. Personen mit höherem Einkommen sind weniger anfällig für wirtschaftliche Abschwünge und daher weniger geneigt, ihre Ausgabengewohnheiten zu ändern oder ihre Rechnungen nicht zu bezahlen.

8. U.S. Bancorp: 265.045.247 US-Dollar

Habe ich schon erwähnt, dass Buffett Bankaktien liebt? Die Regionalbank U.S. Bancorp (WKN: 917523), die Muttergesellschaft der U.S. Bank, ist ein weiterer Favorit, der jährliche Dividendenerträge in Höhe von 265 Mio. US-Dollar einbringen wird.

Einer der besten Aspekte von U.S. Bancorp ist sein relativ konservatives Managementteam. Anstatt die riskanteren Derivat-Investitionen zu verfolgen, die die Geldinstitute während der Finanzkrise in Schwierigkeiten brachten, hat sich das Unternehmen auf das Wesentliche des Bankgeschäfts konzentriert: das Wachstum seiner Kredite und Einlagen. Das ist der Grund, warum das Unternehmen unter den großen US-Banken stets eine der höchsten Vermögensrenditen aufweist.

U.S. Bancorp hat auch hervorragende Arbeit bei der Förderung des digitalen Bankgeschäfts geleistet. Seit Anfang 2020 ist der Prozentsatz der Kreditabschlüsse, die online oder über eine App erfolgen, von 45 auf 65 % gestiegen. Das ist eine gute Nachricht, denn digitale Transaktionen sind für das Unternehmen deutlich günstiger.

9. Citigroup: 112.699.386 US-Dollar

Ein weiteres Geldinstitut, das dem Unternehmen von Warren Buffett im nächsten Jahr zu passiven Einkünften verhelfen wird, ist die Citigroup (WKN: A1H92V). Berkshire kaufte im ersten Quartal mehr als 55 Millionen Citi-Aktien, was sich in jährlichen Dividendeneinnahmen von 112 Mio. US-Dollar niederschlagen dürfte.

Die Citigroup ist wohl die unbeliebteste große US-Bank. Das internationale Engagement des Unternehmens hat seine operative Leistung in der Vergangenheit beeinträchtigt. Darüber hinaus war die Citigroup ein Magnet für die US-Regulierungsbehörden, was zu einigen aufsehenerregenden Vergleichen geführt hat.

Aber Citi ist auch profitabel und unglaublich preiswert. Das Unternehmen erwirtschaftete im ersten Quartal ein operatives Ergebnis vor Steuern in Höhe von 5,3 Mrd. US-Dollar und wird mit nur 54 % seines Buchwerts bewertet. Buffet liebt gute Value-Aktien, und mit Citigroup könnte er hier eine haben.

10. Bank of New York Mellon: 101.111.735 US-Dollar

Schließlich rundet Amerikas größte Depotbank, Bank of New York Mellon (WKN: A0MVKA), Buffetts zehn beste Dividendenaktien ab.

Der vielleicht größte Katalysator für die Bank of NY Mellon ist der Wechsel der Federal Reserve zu einer restriktiveren Geldpolitik. Höhere Zinssätze dürften dem Unternehmen einen deutlichen Anstieg der Nettozinserträge bescheren. Zum Vergleich: Im ersten Quartal stiegen die Nettozinserträge im Vergleich zum Vorjahreszeitraum um 7 %, und die Fed hat ihren geldpolitischen Kurs erst kürzlich geändert. Da mehrere Zinserhöhungen um 50 Basispunkte erwartet werden, könnte BNY Mellon ein gesundes Wachstum des Umsatzes und des Gewinns verzeichnen.

BNY Mellon ist außerdem ein Unternehmen, das ziemlich konsequent Stammaktien zurückgekauft hat (2021 wurden Rückkäufe in Höhe von 4,55 Mrd. US-Dollar getätigt). Das Orakel von Omaha schätzt Unternehmen, die ihre Aktionäre für ihre Geduld belohnen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Sean Williams besitzt Aktien von Bank of America. The Motley Fool besitzt und empfiehlt Aktien von Apple and Berkshire Hathaway (B shares) und empfiehlt Kraft Heinz. Dieser Artikel erschien am 26.5.2022 auf Fool.com und wurde für unsere deutschen Leser übersetzt.