2 REITs, die viel widerstandsfähiger sind als Tech-Aktien

Die angesagten Tech-Aktien ziehen seit Jahren die Aufmerksamkeit der Anleger auf sich – und das aus gutem Grund. Das bedeutet aber nicht, dass die Top-Besitzer im einfachen Lagerhaus- und Selfstorage-Geschäft immer auf der Strecke bleiben müssen.

Vergleicht man die Performance der beiden größten Real Estate Investment Trusts (REITs) in der Logistik- bzw. Selfstorage-Branche mit zwei der FAANGs, fragt man sich, ob nicht vielleicht diese moderaten Immobilieninvestitionen hier die Nase vorn haben.

Die FAANGs sind die großen fünf der Technologieaktien: Meta Platforms, Amazon, Apple, Netflix und Alphabet.

Die beiden REITs, die wir uns hier ansehen, sind Prologis (WKN: A1JBYP, -5,62 %) und Public Storage (WKN: 867609, -3,89 %). Mit fast einer Milliarde Quadratmetern unter dem Dach ist Prologis der größte Eigentümer von Logistiklagern weltweit, während Public Storage mit fast 2.500 Anlagen in den USA den Anspruch erhebt, der weltweit größte Eigentümer, Betreiber und Entwickler von Selfstorage-Anlagen zu sein.

Jahres- und 3-Jahres-Rekorde zeigen ihre Widerstandsfähigkeit

Es gibt nichts Auffälliges an diesen Unternehmen, außer vielleicht ihre Leistung, die im Vergleich zum Tech-Sektor im Allgemeinen und insbesondere zu zwei der FAANG-Bande positiv ist. Netflix und Meta Platforms stehen derzeit besonders schlecht da und müssen ihre eigene Widerstandsfähigkeit auf dem Markt unter Beweis stellen, während sie versuchen, ihre Aussichten und Produkte für die Zukunft neu zu positionieren.

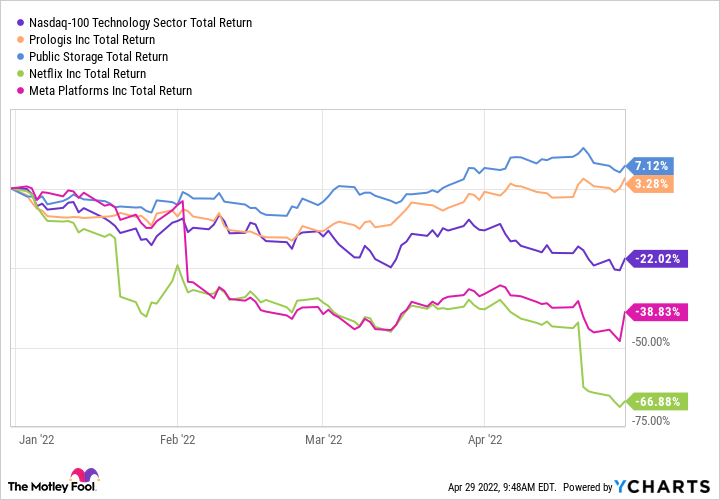

Wie die folgende Grafik zeigt, haben Public Storage und Prologis in diesem Jahr der Inflation und der angeschlagenen Aktienmärkte nicht nur keine roten Zahlen geschrieben, sondern liegen auch deutlich vor Netflix, Meta Platforms und dem NASDAQ-100 Technology Sector Index. Außerdem zahlen sie Dividenden. Public Storage bietet derzeit eine Rendite von etwa 2,04 %, während Prologis eine Rendite von etwa 1,88 % bietet.

NDXT DATEN VON YCHARTS.

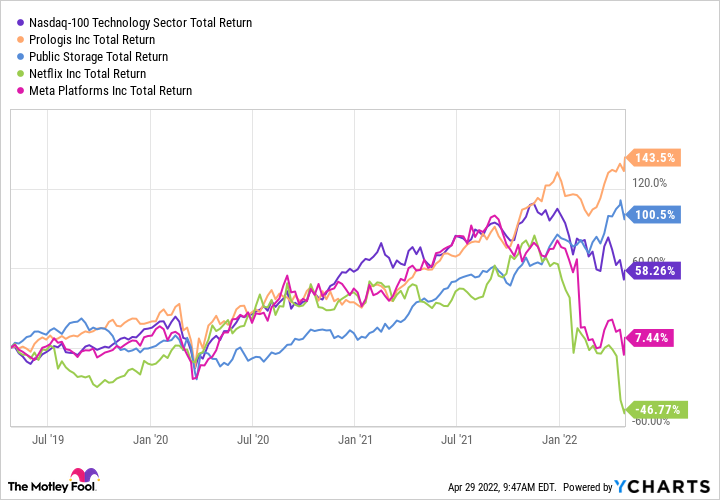

Und diese Widerstandsfähigkeit in schwierigen Märkten ist nicht unbedingt eine kurzfristige Sache. Schau dir die Drei-Jahres-Renditen in der Grafik unten an. Diese beiden REITs schneiden erneut besser ab als die viel größeren Namen und der Tech-Index.

NDXT DATEN VON YCHARTS.

Durchhaltevermögen, das keine tägliche Aufmerksamkeit erfordert

Prologis und Public Storage haben ihr Durchhaltevermögen – und ihre Zahlungsfähigkeit – unter Beweis gestellt. Jetzt werden wir sehen, wie es weitergeht. Ihre Aussichten scheinen gut zu sein.

Prologis unterhält seinen eigenen Prologis Rent Index, der im Jahr 2021 ein branchenweites Rekordmietenwachstum von 15,6 % verzeichnete sowie eine intensive Nachfrage, die dem Lagerhausriesen und seinen Konkurrenten weiteres Umsatzwachstum bescheren dürfte. Public Storage hat 232 Lagerhallen gekauft und bis 2021 sechs weitere erschlossen und rechnet allein in diesem Jahr mit einem Umsatzwachstum von 12 % bis 15 %.

Beide Unternehmen sind auf langfristige Pachtverträge ausgerichtet und nicht auf die Launen der Verbraucher angewiesen. Beide haben zwar Konkurrenz, aber ihre soliden Positionen in inflationsresistenten Sektoren sollten es diesen soliden REITs ermöglichen, ihren Aktionären auch in den kommenden Jahren schöne Renditen zu bescheren.

Außerdem müssen Anleger nicht jede Ankündigung, jede Gewinnschätzung und jede Herauf- oder Herabstufung durch einen Analysten im Auge behalten, was ihre Attraktivität noch erhöht. Es reicht, wenn du ab und zu vorbeischaust, während du dich an den passiven Einkünften erfreust, die sie bieten.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

John Mackey, CEO von Whole Foods Market, einer Amazon-Tochter, ist Mitglied des Vorstands von The Motley Fool. Randi Zuckerberg, ehemalige Direktorin für Marktentwicklung und Sprecherin von Facebook und Schwester des CEO von Meta Platforms, Mark Zuckerberg, ist Mitglied des Vorstands von The Motley Fool. Suzanne Frey, eine Führungskraft bei Alphabet, ist Mitglied des Vorstands von The Motley Fool.

Dieser Artikel wurde von Marc Rapport auf Englisch verfasst und am 02.05.2022 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

Marc Rapport besitzt Amazon-Aktien. The Motley Fool hat Positionen in und empfiehlt Alphabet (C-Aktien), Amazon, Apple, Meta Platforms, Inc., Netflix und Prologis. The Motley Fool empfiehlt Alphabet (A-Aktien) und empfiehlt die folgenden Optionen: long März 2023 $120 Calls auf Apple und short März 2023 $130 Calls auf Apple.