Zoom: die unterschätzte Tech-Aktie

In 3 Sätzen

- Das Unternehmen war eine der Vorzeigeaktien des Jahres 2020.

- Seit dem Höchststand von über 500 US-Dollar pro Aktie war sie ein Albtraum für Anleger.

- Zoom wird jedoch wahrscheinlich hohe Renditen erzielen.

Die Lockdowns im Jahr 2020 veranlassten Menschen und Unternehmen dazu, die Interaktion per Video zu nutzen. Zoom Video Communications (WKN: A2PGJ2) wurde zu einer heißen Aktie, als Zoom Synonym für Videokonferenzen wurde. Die Aktie stieg auf über 500 US-Dollar pro Aktie, bevor sie auf knapp 120 US-Dollar einbrach, als die Anleger begannen, über die Pandemie hinauszuschauen.

Ein solch starker Rückgang könnte bedeuten, dass der geschäftliche Erfolg von Zoom nur vorübergehend war. Aber ich glaube nicht, dass dies der Fall ist. Das Unternehmen verfügt über die notwendigen Grundlagen, um in den kommenden Jahren weiterzuwachsen. Im Folgenden erfährst du alles, was Anleger wissen müssen, bevor sie sich mit dieser unterschätzten Technologieaktie beschäftigen.

Weit mehr als nur eine Eintagsfliege

Zoom bietet einen kostenlosen Basisplan an, wodurch das Unternehmen während COVID-19 so bekannt wurde. Es verkauft kostenpflichtige Tarife mit mehr Kapazität und Funktionen, die sich an Unternehmen richten, die Team-Meetings und Webinare veranstalten oder umfangreichere Funktionen benötigen. Die Produktpalette reicht von einfachen Videoanrufen bis zur Aufzeichnung von Protokollen, cloudbasierten Telefonsystemen und mehr.

Ja, Zoom hat von der Pandemie profitiert. Das Wachstum erreichte Anfang 2021 seinen Höhepunkt, als der Umsatz im vierten Quartal des Geschäftsjahres 2021, das am 31. Januar 2021 endete, gegenüber dem Vorjahr um 369 % angestiegen war. Die Lockdowns hinderten viele Unternehmen und Menschen daran, physisch zu interagieren, und viele mussten sich schnell anpassen, also meldeten sie sich für die Produkte und Dienstleistungen von Zoom an. Dadurch wurde ein Großteil des kurzfristigen Wachstums von Zoom vorgezogen.

Ein Jahr später, im vierten Quartal des Geschäftsjahres 2022, wuchs der Umsatz von Zoom nur um 21 %. Wenn man jedoch von einem Wachstum von 369 % im Vorjahr ausgeht, erscheint ein Wachstum von 21 % noch beeindruckender!

Aber für diejenigen, die behaupten, dass COVID-19 der einzige Grund für das Wachstum von Zoom sei, verweise ich auf die folgende Grafik. Zoom wuchs vor der Pandemie sehr gut und steigerte seinen Umsatz im Geschäftsjahr 2020, das am 31. Januar 2020 endete, um 88 % im Vergleich zum Vorjahr, bevor COVID in den Vereinigten Staaten auftauchte.

Via YCharts

Sicher, das Umsatzwachstum hat sich nach den Lockdowns verlangsamt, aber ich würde die Vorstellung zurückweisen, dass Zoom ausschließlich von der Pandemie abhängig war. Die Zahlen entsprechen einfach nicht dieser Darstellung.

Die Anleger müssen abwarten, wie sich das Wachstum fortsetzt, sobald das Unternehmen diese schwierigen Vergleichszahlen hinter sich hat. Es gibt vielversprechende Anzeichen, zum Beispiel die 130%ige Nettoumsatzbindungsrate bei Unternehmen. Das deutet darauf hin, dass Zoom in der Lage ist, Upselling zu betreiben und die Zahl der Kunden zu erhöhen, sobald sie mit dem Unternehmen zusammenarbeiten. Zoom hat auch die Anzahl der Kunden, die 100.000 US-Dollar oder mehr zahlen, im letzten Quartal um 66 % erhöht, ein weiteres potenzielles Zeichen für bevorstehendes Wachstum.

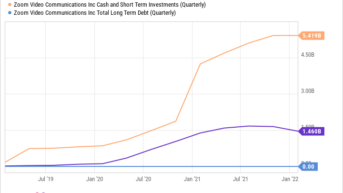

Zoom ist ein Goldesel

Investoren können sich so sehr auf das Umsatzwachstum von Zoom während der Pandemie konzentrieren, dass sie die finanziellen Auswirkungen der Pandemie übersehen. Das Geschäft von Zoom ist profitabel und verwandelt etwa 0,35 US-Dollar pro Dollar Umsatz in freien Cashflow. Das starke Umsatzwachstum hat eine Menge Geld in die Bilanz von Zoom gespült, die jetzt 5,4 Mrd. US-Dollar an Barmitteln und kurzfristigen Äquivalenten und keine Schulden aufweist.

Via YCharts

Das Management hat zu diesem Zeitpunkt eine Vielzahl von Optionen, um Werte für die Aktionäre zu schaffen. Es hat versucht, Five9 für 14,7 Mrd. US-Dollar in Aktien zu übernehmen, um weiter in Callcenter einzusteigen. Aber die Aktionäre von Five9 stimmten gegen den Deal. Obwohl die Übernahme nicht zustande kam, hat Zoom gezeigt, dass es bereit ist, einen Deal abzuschließen, wenn sich das richtige Angebot ergibt.

Darüber hinaus genehmigte das Management im März Aktienrückkäufe im Wert von bis zu 1 Mrd. US-Dollar, was Zoom die Möglichkeit gibt, die Anzahl der Aktien zu verringern und den Gewinn pro Aktie (EPS) nach eigenem Ermessen zu erhöhen.

Die Aktie ist billiger als je zuvor

Aktienrückkäufe können für die Aktionäre besonders vorteilhaft sein, wenn die Aktie billig ist, da das Management so mehr Geld für den Rückkauf von Aktien erhält. Die Entscheidung von Zoom, Aktien zurückzukaufen, könnte durch den dramatischen Rückgang der Aktie von ihren Höchstständen beeinflusst sein.

In der nachstehenden Grafik wird ersichtlich, dass die Aktie so günstig ist wie noch nie seit dem Börsengang 2019. Unabhängig davon, ob man das Kurs-Gewinn-Verhältnis von Zoom oder das Kurs-Umsatz-Verhältnis nach dem Umsatz berechnet.

Via YCharts

Es wäre eine Sache, wenn Zoom Geld verlieren würde oder wenn sich das Umsatzwachstum nach den Lockdowns ins Negative wenden würde. Das wären Anzeichen dafür, dass der Erfolg des Unternehmens eine Fata Morgana ist, ein Traum, aus dem die Anleger erwachen.

Zoom wächst jedoch weiter, ist äußerst profitabel und verfügt über reichlich Barmittel, während die Bilanz keine Schulden aufweist. Die niedrige Bewertung verschafft den Anlegern mehr Spielraum, sodass sich das gesamte künftige Wachstum von Zoom wahrscheinlich im Aktienkurs als Investitionsrendite niederschlägt. Großartige Unternehmen sind immer ein guter Kauf zu einem fairen Preis, aber Zoom scheint ein echter Kauf zu einem großartigen Preis zu sein.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Justin Pope besitzt keine der angegebenen Aktien. The Motley Fool besitzt und empfiehlt Five9 and Zoom Video Communications. Dieser Artikel erschien am 2.4.2022 auf Fool.com und wurde für unsere deutschen Leser übersetzt.