2G Energy-Aktie: Hier passt fast alles – aber eben nur fast

Dieser Kurs-Chart sieht gar nicht mal so schlecht aus. In den vergangenen zwölf Monaten kletterte die Aktie von 2G Energy (WKN: A0HL8N) um ordentliche 20,5 % auf aktuell 114,00 Euro (Stand: 3. Februar 2022). Ein starker Treiber war natürlich auch die Wachstumsfantasie im Energiesektor.

Ich denke allerdings, dass die Aktie mittelfristig keine marktschlagende Rendite erzielen kann. Und jetzt verrate ich dir auch, warum.

2G Energy hat seit 25 Jahren Erfahrung mit Blockheizkraftwerken

Bei 2G Energy steht noch der Gründer Christian Grotholt am Ruder. Seit 2004 werden die Anlagen international verkauft. Das Management hat rechtzeitig die Zeichen der Zeit erkannt. Das Unternehmen ist in seinem Segment kein First Mover, scheint aber gewissenhaft auf der Lauer zu liegen. Mit My-2G startete 2016 die eigene Plattform zur Digitalisierung und Automatisierung der Anlagen. Der Service wird kontinuierlich ausgebaut und als wichtiges Standbein vorangebracht.

Das Management hat zudem gut erkannt, wo Hebel für Wachstum liegen: Handel, Wartung, Technologie. Auch der Ersatzteil-Shop zeigt mir das gute Gespür.

Kein Burggraben, kein Netzwerkeffekt, aber leichte Abo-Wirkung

Das Business ist schwierig und der Markt stark zerteilt. Echte Gewinner sehe ich noch nicht. Auch 2G Energy wird sich letztlich nur einen kleinen Teil des Kuchens sichern können. Was mir aber gefällt: 2G Energy kann seine Kunden langfristig binden. Das Gesamtpaket von der ersten Planskizze bis hin zu Service und Wartung sieht stark aus.

Zudem spielen die Makro-Faktoren mit: Die Energiekrise spitzt sich zu und wegen des Stopps von Atom- und Kohlekraftwerken nimmt die Versorgungssicherheit ab. Gleichzeitig steigt der Strompreis immer weiter an.

Gaskraftwerke sind deshalb bitter nötig. 2G Energy bietet diese Kraftwerke an. Zudem garantiert das Unternehmen die Möglichkeit einer späteren Umrüstung auf Wasserstoffbetrieb.

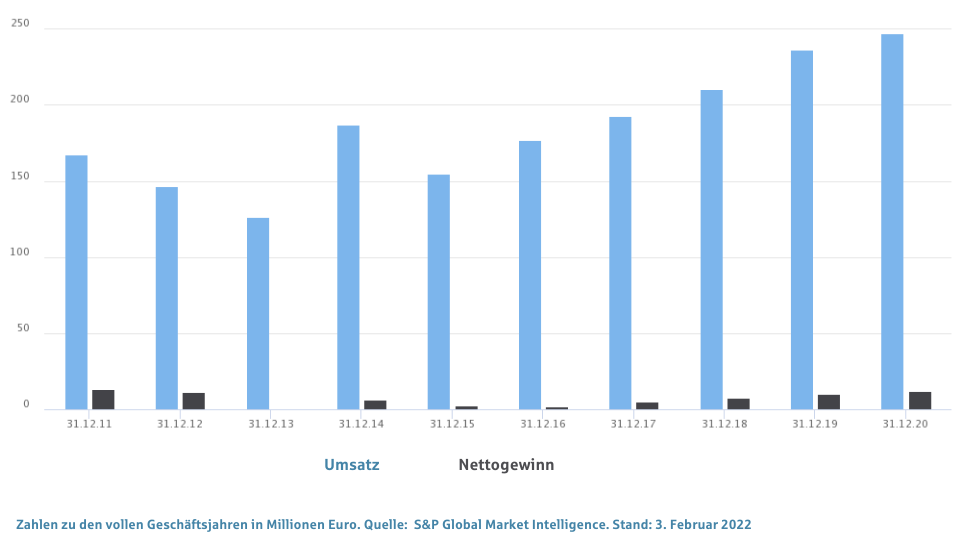

2G Energy steigert die Umsätze seit Jahren

Das sieht zunächst nach einer tollen Erfolgsgeschichte aus. Seit 2007 stieg zumindest der Umsatz deutlich an. Für die vergangenen zwölf Monate liegt er schon bei fast 270 Mio. Euro.

Dem Management gelang es, das Geschäft breit genug aufzustellen. 2G Energy wächst fast ausschließlich aus eigener Kraft. Zukäufe gibt es nur selten.

Und die aktuellen Zahlen sprechen dafür, dass die Wachstumsgeschichte auch im vierten Quartal 2021 intakt blieb. 2G Energy zählt 41 % mehr Aufträge als im Vorjahresquartal. Die Umsatzprognose bis 2028 wurde angehoben auf 310 Mio. Euro pro anno.

Die Bilanz ist sehr ordentlich

2G Energy hat sich bislang nie verhoben. Die Zukäufe blieben stets im Rahmen. Nun hat 2G Energy sogar deutlich mehr Cash als Schulden. Der Verschuldungsgrad sank in den vergangenen fünf Jahren von 11,5 auf 7,1 %.

Der operative Cashflow ist mehr als doppelt so hoch wie die Schulden. Und das EBIT kann die laufenden Zinspflichten locker decken.

Die Renditen sind noch ausbaufähig

Das gefällt mir noch nicht: Die Eigenkapitalrendite von 14,4 % ist eher mau. 2G Energy muss aus meiner Sicht an den Margen arbeiten, damit letzten Endes mehr Geld für die Aktionäre hängen bleibt.

Dazu beitragen kann das Service-Geschäft. Hier gilt es, die wiederkehrenden Umsätze deutlich zu steigern.

Die Aktie überzeugt mich nicht

Ich finde, sie ist den vergangenen Monaten schon einwandfrei gelaufen. Die mittelfristigen Wachstumsaussichten sind mittlerweile eingepreist. Zum aktuellen Kurs-Gewinn-Verhältnis von 43,0 ist mir die Aktie zu teuer. Insbesondere muss in Zukunft der Free Cashflow steigen.

In den letzten Jahren verlief er sehr volatil. Selbst wenn ich optimistisch damit rechne, dass der Free Cashflow in den kommenden zehn Jahren um 15 % pro anno steigt, ist die Rendite zum aktuellen Kurs nicht marktschlagend. Sehr viel besser stehen die Chancen bei dieser Aktie.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Henning Lindhoff besitzt keine der erwähnten Aktien. The Motley Fool besitzt keine der erwähnten Aktien.