2 großartige Dividendenaktien, die man für weniger als 50 US-Dollar pro Aktie kaufen kann

Wichtige Punkte

- Weyerhaeuser profitiert von der akuten Wohnungsknappheit.

- Annaly Capital zahlt eine Dividendenrendite im zweistelligen Prozentbereich.

Da einige Teile des breiten Marktes in der Nähe von Rekordhöhen gehandelt werden, kann es schwierig sein, eine anständige Dividendenrendite zu finden. Anleger, die auf der Suche nach Einkommen sind, haben immer noch Möglichkeiten, aber sie müssen etwas genauer hinschauen, um sie zu finden. Eine Möglichkeit ist der Sektor der Real Estate Investment Trusts (REITs).

Viele dieser REIT-Aktien zeichnen sich dadurch aus, dass sie nur dann keine Körperschaftssteuer zahlen müssen, wenn sie mindestens 90 % der Gewinne als Dividende ausschütten. Die besten REITs gehören außerdem zu Wachstumsbranchen, in denen auch die Kurse steigen können.

Hier sind zwei REITs, die für Einkommensanleger interessant sein dürften.

1. Wohnungsknappheit bedeutet Gutes für Weyerhaeuser

Weyerhaeuser (WKN: 854357) ist ein Holz-REIT, das heißt, er besitzt und bewirtschaftet Wälder. Außerdem verarbeitet das Unternehmen Holz zu Holzprodukten. Weyerhaeuser ist stark vom Baugewerbe abhängig, insbesondere vom Wohnungsbau. Die Holzpreise stiegen im Frühjahr massiv an, fielen im Sommer und steigen in diesem Herbst wieder an. Allein im letzten Monat sind die Holzpreise um 66 % gestiegen.

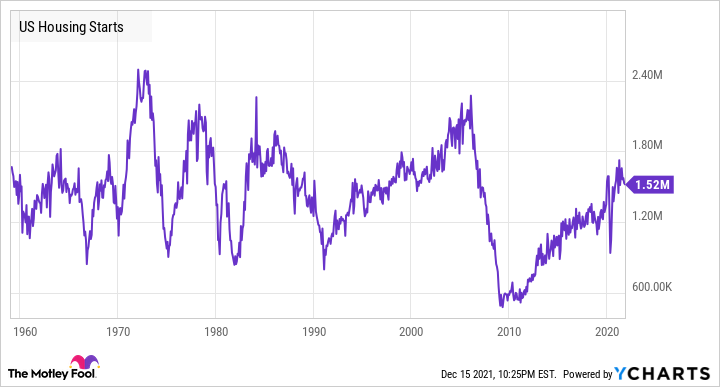

Nach Angaben der National Association of Realtors gibt es eine Lücke von 5,5 bis 6,8 Millionen Wohneinheiten im Wohnungsbau. Beim derzeitigen jährlichen Tempo von 1,5 Millionen Baubeginnen pro Jahr würde das bedeuten, dass die Produktion etwa vier Jahre lang ausreicht, um die Nachfrage zu decken. Sieh dir die folgende Grafik an, die über 60 Jahre zurückreicht. Die Zahl der Wohnungsneubauten ist auf dem gleichen Stand wie zur Zeit der Eisenhower-Regierung. Dennoch ist die Bevölkerung der USA seither um 88 % gestiegen. Es ist klar, dass das Angebot nicht mit der Nachfrage Schritt hält.

DATEN VON Y-CHARTS ZU DEN WOHNUNGSBAUVORHABEN IN DEN USA

Für Weyerhaeuser bedeuten steigende Holzpreise höhere Gewinne. Das Unternehmen hat jedoch eine ungewöhnliche Dividendenpolitik. Es setzt seine normale vierteljährliche Dividende so konservativ fest, dass sie auch bei schwachen Holz- oder Wohnungsmärkten beibehalten wird. Wenn das Unternehmen hochprofitabel ist (wie jetzt), zahlt es zusätzlich eine variable Dividende. Das Unternehmen hat diese Politik gerade erst eingeführt und die erste variable Dividende wird Anfang nächsten Jahres gezahlt.

Die Aktie zahlt eine vierteljährliche Dividende von 0,17 US-Dollar pro Aktie, was einer Rendite von 1,7 % entspricht. Im Oktober wurde eine Sonderdividende von 0,50 US-Dollar pro Aktie gezahlt und wir müssen abwarten, wie die Gewinne im vierten Quartal aussehen, bevor wir uns ein Bild von der Höhe der variablen Dividende machen können. Angesichts der steigenden Holzpreise und der starken Nachfrage nach Wohnimmobilien wird Weyerhaeuser in absehbarer Zeit hohe Gewinne erzielen.

2. Annaly zahlt eine hohe Dividendenrendite

Annaly Capital Management (WKN: 909823) ist ein Hypotheken-REIT, der sich auf von der US-Regierung garantierte hypothekarisch gesicherte Wertpapiere, nicht staatlich garantierte Wohnimmobilienkredite und Kredite an Unternehmen konzentriert. Die verschiedenen Kreditportfolios sorgen für eine Diversifizierung und ermöglichen es dem Unternehmen, über den gesamten Konjunkturzyklus hinweg gute Ergebnisse zu erzielen.

Hypotheken-REITs unterscheiden sich von dem klassischen REIT-Geschäftsmodell. Der typische REIT entwickelt eigentliche Immobilien wie Wohnhäuser oder Einkaufszentren und vermietet die Einheiten an einzelne Mieter. Das ist ein leicht verständliches Modell. Hypotheken-REITs arbeiten eher wie Banken. Sie investieren in Hypothekenschulden und erhalten dafür Zinsen statt Miete.

Hypotheken-REITs haben einige der höchsten Dividendenrenditen an der Börse, aber die hohen Renditen sind nicht unbedingt ein Zeichen für Probleme. Allerdings sind Hypotheken-REITs sehr anfällig für finanzielle Schocks, die etwa alle zehn Jahre auftauchen. Der letzte Schock ereignete sich zu Beginn der COVID-19-Pandemie, als die Liquidität auf dem Markt für hypothekarisch gesicherte Wertpapiere versiegte.

Annaly wird in Zukunft Probleme bekommen, wenn die Federal Reserve beginnt, ihre Käufe von hypothekenbesicherten Wertpapieren zu reduzieren. Bisher haben die Hypotheken die Pläne der Fed gut verkraftet, und wir haben keine Wiederholung des „Taper Tantrum“ von 2013 erlebt, das für Hypotheken-REIT-Investoren eine harte Zeit war.

Auf dem aktuellen Niveau wird Annaly mit einem geringen Abschlag zum Buchwert gehandelt, was typisch für einen Hypotheken-REIT ist. Außerdem zahlt Annaly eine vierteljährliche Dividende von 0,22 US-Dollar pro Aktie, was der Aktie eine Rendite von 10,9 % verleiht.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel gibt die Meinung des Autors wieder, die von der "offiziellen" Empfehlungsposition eines Premium-Beratungsdienstes von The Motley Fool abweichen kann. Eine Investitionsthese zu hinterfragen - sogar unsere eigene - hilft uns allen, kritisch über Investitionen nachzudenken und Entscheidungen zu treffen, die uns helfen, klüger, glücklicher und reicher zu werden.

Dieser Artikel wurde von Brent Nyitray auf Englisch verfasst und am 17.12.2021 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

Brent Nyitray hat keine Positionen in den genannten Aktien. The Motley Fool hat keine Positionen in den genannten Aktien.