35 Euro Dividende bei 1.000 Euro Einsatz – aber das ist erst der Anfang!

- HeidelbergCement (WKN: 604700) setzt in Zukunft auf schlankere Prozesse und Kostenkontrolle.

- Das Management macht Nägel mit Köpfen und die Aktionäre profitieren.

- Die Aktie ist seit langer Zeit unbeliebt, kann aber nicht nur für Dividendenjäger interessant werden.

Langfristig orientierte Aktionäre von HeidelbergCement hatten in den vergangenen fünf Jahren keinen Grund zur Freude. Mehr als 27 % sackte der Kurs seit dem 17. Oktober 2016 ab. Heute ist das Papier für 62,68 Euro zu haben (Stand: 19. Oktober 2021).

HeidelbergCement wuchs in den vergangenen Jahren

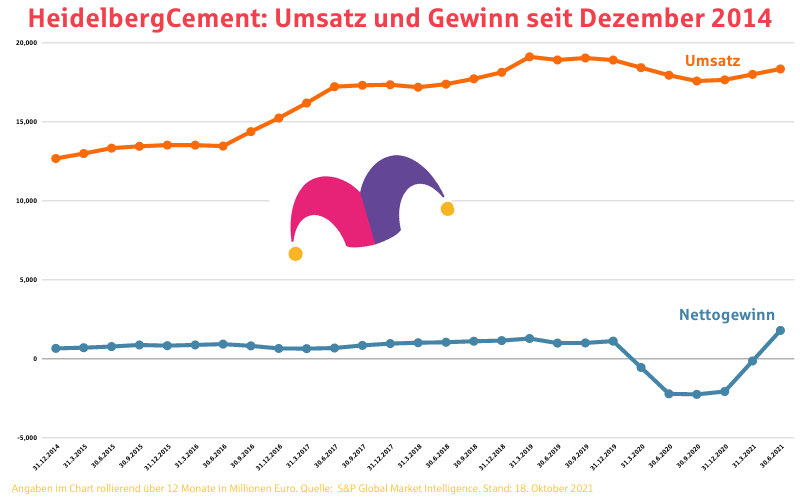

Der Umsatz kletterte in der vergangenen Dekade um rund 4 % pro Jahr. Im folgenden Diagramm zeige ich dir die jeweils über zwölf Monate rollierenden Umsätze und Gewinne von HeidelbergCement seit Dezember 2014.

Langfristig gehe ich davon aus, dass das Unternehmen noch um rund 2 bis 3 % pro Jahr wachsen kann.

Schwankend entwickelt sich seit jeher die Gewinnmarge. Die Baubranche ist zyklisch. Dennoch schaffte es HeidelbergCement, aus jedem Euro Umsatz mindestens 8 Cent Gewinn herauszuholen. In Sachen EBIT-Marge sind CEO Dominik von Achten und sein Team zuversichtlich. Bis zum Jahr 2025 soll dieser Wert bei 15 % liegen.

Dominik von Achten sitzt seit Februar 2020 auf dem Chefsessel. Ich bin sehr gespannt, wohin er den Baustoff-Riesen lenken wird. Die Eigenkapitalrenditen in diesem Bereich sind traditionell niedrig. Mit 12,8 % liegt HeidelbergCement aber vor der Konkurrenz. Auch die Gesamtkapitalrendite von 6,2 % und die Rendite auf das eingesetzte Kapital von 8,8 % sind vergleichsweise hoch.

HeidelbergCement steigt bei Logistikexperten ein

Das Wachstum der letzten Jahre wurde vor allem durch Akquisitionen kleinerer Unternehmen aus dem Branchenumfeld ermöglicht. Das Ende dieses Weges hat HeidelbergCement noch nicht erreicht.

Für 250 Mio. US-Dollar kauft das Unternehmen 45 % der US-Technologiefirma Command Alkon. Das Unternehmen ist ein Spezialist für Logistiklösungen in der Baustoffindustrie – in allen Bereichen von der Fabrikation bis hin zum Transport. Der Deal könnte sich angesichts des relativ niedrigen Kaufpreises als Schnäppchen erweisen.

Die 250 Mio. US-Dollar bedeuten für CFO René Aldach kein allzu großes Ding. Entscheidend ist aber, dass Heidelberger mit der nun größeren Nähe zu Command Alkon seine Prozesse verbessern kann. Denn genau dort liegt noch viel Potenzial versteckt.

Schlankere Strukturen, mehr Wachstum

Das Geschäft in seinen Abläufen zu optimieren ist aus meiner Sicht der Schlüssel für zukünftiges Wachstum. Damit meine ich die Rohstoffkosten genauso wie die Produktion und den Vertrieb. In Zeiten schwacher Lieferketten ist eine stabile Konzernstruktur Gold wert.

Das Management hat das auch erkannt. Mittlerweile zieht es sich aus solchen Märkten zurück, die langfristig nicht die erwarteten Ziele erreichen können. Schöner Nebeneffekt, auch für die Aktionäre, ist die momentan hohe Nachfrage. So erhielt HeidelbergCement beim Verkauf einiger Beteiligungen im Westen der USA rund 2,3 Milliarden US-Dollar. Viele Analysten hatten im Vorfeld mit deutlich weniger Geld gerechnet. Weitere Verkäufe sollen nun folgen.

HeidelbergCement räumt die Bilanz auf

Das Management nutzt das frische Geld auch, um die laufenden Schulden zu tilgen. Mittlerweile ist das Verhältnis von Schulden zum Betriebsergebnis bereits

so niedrig, dass ein wachsender Teil des Free Cashflows in die Taschen der Aktionäre fließen kann. Ein Aktienrückkaufprogramm in Höhe von 1 Mrd. Euro wurde bereits aufgelegt.

Ich erwarte steigende Dividenden

Die Dividendenrendite auf den aktuellen Aktienkurs liegt bei starken 3,5 %. Und sie dürfte in den nächsten Jahren noch kräftig ansteigen. Das Kurs-Gewinn-Verhältnis von 6,8 ist verlockend niedrig, sowohl im Branchenvergleich, als auch mit Blick auf den deutschen Aktienmarkt. Vielleicht baue ich jetzt schon eine kleine Position auf. Ein noch heißerer Kandidat für mein Portfolio ist jedoch dieses Tech-Unternehmen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Henning Lindhoff besitzt keine der erwähnten Aktien. The Motley Fool besitzt keine der erwähnten Aktien.