Ich habe auf einen Rückgang gewartet, um zu investieren… aber das hat meine Meinung geändert

Ich kaufe sehr selten Aktien. Ich bevorzuge Indexfonds und börsengehandelte Fonds (ETFs) wegen der Leichtigkeit und Einfachheit. Aber als der S&P 500 im März 2020 aufgrund der Pandemie 31 % von seinen Höchstständen zu Beginn des Jahres fiel, sah ich eine einmalige Gelegenheit.

Die Wertpapiere wurden zu den niedrigsten Preisen seit Jahren gehandelt und ich war einer der Glücklichen, die noch Geld zum Investieren hatten. Ich konnte nicht widerstehen und kaufte einige Unternehmen, von denen ich dachte, dass sie sich gut entwickeln würden.

Was ich gekauft habe

Unternehmen wie Sorrento Therapeutics (WKN:A1W8DY) und Walmart (WKN:860853) haben die durch die Pandemie entstandenen, neuen Anforderungen erfüllt und könnten eine Menge Wachstumspotenzial haben. Sorrento hatte ein solides Portfolio an Coronavirus-Innovationen, die von Tests bis zu Behandlungen reichen. Und da die Käufe der meisten Menschen auf das Wesentliche reduziert waren, war Walmart ein großer Einzelhändler, der ihren Bedarf decken konnte.

Ich behielt den Kernteil meiner Investitionen in Investmentfonds und ETFs, wies aber einen Prozentsatz davon für diese Aktien zu. Dies waren kurzfristige Käufe, und schließlich, wenn ich eine Gewinnspanne erreichte, mit der ich zufrieden war, würde ich sie verkaufen und den SPDR S&P 500 ETF Trust (WKN:A0AET0) kaufen.

Mein großer Fehler

Nachdem die Aktien das von mir gesetzte Kursziel erreicht hatten, habe ich sie verkauft. Aber dann machte ich einen großen Fehler: Ich wartete auf eine weitere Korrektur, bevor ich meine Erlöse reinvestierte.

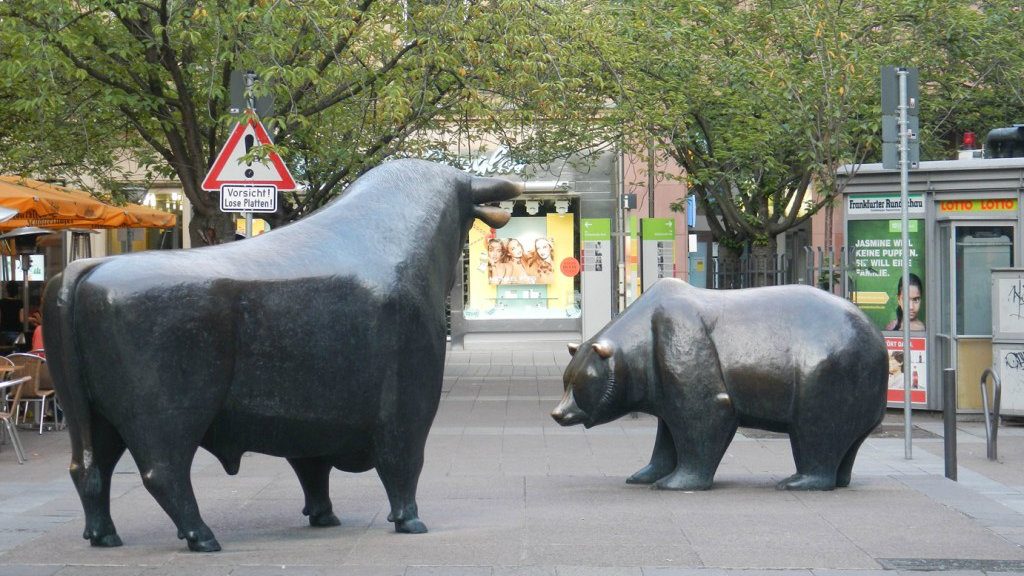

Alles, was ich über die Finanzmärkte las, deutete darauf hin, dass eine Korrektur kommen würde. Die Börse befand sich auf einem Allzeithoch und schien von dem, was in der Wirtschaft passierte, abgekoppelt zu sein. Verschiedene Indikatoren wie das Shiller Kurs-Gewinn-Verhältnis deuteten auf eine Baisse hin, die lange dauern könnte.

Ich wartete tagelang, und nichts geschah. Diese Tage wurden zu Wochen und schließlich zu Monaten. Bevor ich mich versah, war fast ein halbes Jahr vergangen und ich hatte immer noch Bargeld an der Seitenlinie sitzen, aber keine bedeutende Kaufgelegenheit wie im März 2020. Je länger ich wartete, desto ängstlicher wurde ich. Jetzt war ich mir sicher, dass ich meine Chance verpasst hatte und dass, sobald ich mein Bargeld investierte, die Märkte abstürzen würden – bis ich diese einfachen Berechnungen anstellte.

Ich fragte mich, was passiert wäre, wenn ich zu Beginn der letzten beiden großen Börsencrashs einen Pauschalbetrag in den S&P 500 gesteckt hätte. Wie viel würde ich heute haben?

Hätte ich Anfang 2000 vor dem Dot-Com-Crash 25.000 US-Dollar in den S&P 500 investiert, hätte ich heute 99.873 US-Dollar. Fast das Vierfache meiner anfänglichen Investition trotz fünf Jahren negativer Renditen: -9 % im Jahr 2000, -11 % im Jahr 2001, -22 im Jahr 2002, -37 % im Jahr 2008 und -4 % im Jahr 2018. Hätte ich Anfang 2008 den gleichen Betrag investiert, hätte ich heute 87.559 US-Dollar.

Lektionen gelernt

In der Zwischenzeit habe ich aufgrund meiner Untätigkeit 12,7 % Gewinn seit meiner Gewinnmitnahme verpasst. Ich habe dieses Missgeschick sofort korrigiert, indem ich mein gesamtes Bargeld investierte. Ich konnte zwar nicht die verpassten Gewinne mitnehmen, aber ich konnte weitere verpasste Chancen verhindern.

Niemand kennt wirklich den Zeitpunkt, an dem ein Rückgang eintreten könnte. Wenn dein Geld für den Ruhestand oder ein anderes langfristiges Ziel bestimmt ist und du nicht damit rechnest, es jahrelang zu nutzen, ist Zeit an der Börse am wichtigsten. Wenn sich die Geschichte wiederholt (was sie immer getan hat), könnte es zwischen jetzt und dem Zeitpunkt, an dem du dein Geld brauchst, mindestens einen oder zwei Börsencrashs geben. Einen davon ganz zu vermeiden, wird unmöglich sein. Und selbst wenn es Bärenmärkte gegeben hat, waren sie immer nur vorübergehend.

Dein Geld in guten und schlechten Zeiten investiert zu halten, wird sicherstellen, dass du keine Marktrallye verpasst, während du versuchst, Crashs zu vermeiden.

Dieser Artikel stellt die Meinung des Verfassers dar, der mit der “offiziellen” Empfehlungsposition eines The Motley Fool Premium-Beratungsdienstes nicht übereinstimmen kann. Wir sind Motley! Eine Investitionsthese zu hinterfragen – sogar eine eigene – hilft uns allen, kritisch über das Investieren nachzudenken und Entscheidungen zu treffen, die uns helfen, klüger, glücklicher und reicher zu werden.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel wurde von Diane Mtetwa auf Englisch verfasst und am 04.03.2021 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

The Motley Fool besitzt keine der genannten Aktien.