Ist der S&P 500 alles, was du brauchst, um als Millionär in Rente zu gehen?

Vor ein paar Jahren hat Warren Buffett verraten, wie sehr er Indexfonds mag. In einem Interview auf CNBC sagte der legendäre Investor, dass er, wenn er stirbt, den Treuhänder seines Nachlasses angewiesen hat, 90 % des Geldes, das er seiner Frau hinterlässt, in einen S&P 500-Fonds zu investieren.

Das ist ein vernünftiger Plan. Der S&P 500 ist eine Sammlung der der größten Unternehmen Amerikas, und die meisten Fonds, die ihn abbilden, werden automatisch neu ausbalanciert und verlangen sehr niedrige Gebühren.

Buffetts Witwe wird ziemlich wohlhabend sein, noch bevor der Großteil ihres Vermögens in Indexfonds umgeschichtet wird. Aber sind die Gewinne, die ein S&P 500 Fonds liefern kann, genug, um dich zum Millionär zu machen, wenn du in Rente gehst?

Diese Frage lässt sich am besten in zwei Teilen beantworten: Erstens, ist ein solcher Fonds alles, was du brauchst? Und zweitens, ist er die optimale Wahl für dich? Unabhängig davon, wo deine Antworten liegen, ist es einfach zu argumentieren, dass ein S&P 500 Indexfonds ein Kernbestandteil deines Portfolios sein sollte.

Was ist überhaupt “genug”?

In den letzten 25 Jahren hat der S&P immer wieder bewiesen, dass er in der Lage ist, ziemlich konstant zu wachsen. Das soll nicht heißen, dass es keine größeren Probleme in den Jahren 2000, 2008 und 2020 gab. Ein langfristiger Investor hätte jedoch solide Gewinne über den Zeitraum gesehen, vor allem, wenn er seine Dividenden reinvestiert und auf häufiges Handeln verzichtet hätte.

Unter der Annahme einer durchschnittlichen jährlichen Rendite von 10 % allein aus dem S&P 500 und einem Zeithorizont von 30 Jahren, würdest du beim Investieren von 446 US-Dollar jeden Monat ein Portfolio im Wert von etwa einer Million US-Dollar erhalten. Für viele Rentner wäre das mehr als genug, vor allem zusammen mit der Sozialversicherung in einer Gegend mit vernünftigen Lebenshaltungskosten.

SPY GESAMTRENDITE. DATEN VON Y-CHARTS

Wenn die Frage lautet, ob ein Portfolio, das nur (zum Beispiel) den Vanguard S&P 500 ETF (WKN:A1JX53) enthält, ausreichen würde, um einen komfortablen Ruhestand zu finanzieren, lautet die Antwort ja. Das hat jedoch mehr mit dem Verhalten des Individuums zu tun als mit dem des Indexes. Damit dies funktioniert, muss der angehende Rentner in regelmäßigen Abständen investieren, seine Dividenden so einstellen, dass sie automatisch reinvestiert werden, und nicht versuchen, den Markt zu timen. Wenn du bereit bist, dich auf eine solche stetige Buy-and-Hold-Strategie einzulassen, ist es sehr wahrscheinlich, dass dein Portfolio im Ruhestand mehr als genug sein wird, um deine Lebenshaltungskosten zu decken.

Es ist also genug. Ist es optimal?

Das Investieren in den S&P 500 hat sich als guter Weg erwiesen, um langfristig seinen Wohlstand zu vermehren. Dennoch ist es wichtig, darüber nachzudenken, was bei dieser Strategie schiefgehen kann und was sie auslässt. Drei Vorbehalte kommen mir in den Sinn.

Erstens gibt es keine Garantie dafür, dass die US-Wirtschaft weiterhin mit denselben allgemeinen Raten wächst, die im 20. und Anfang des 21. Jahrhunderts vorherrschten. Dies ist ein tief gespaltenes Land, das Schwierigkeiten hat, Krisen zu bewältigen. Darüber hinaus stellt der Klimawandel eine existenzielle Bedrohung dar, die aller Wahrscheinlichkeit nach die bisherige Wirtschaftskraft der Welt behindern wird.

Zweitens, um sich voll und ganz einer Buy-and-Hold-Strategie zu verschreiben, musst du Nerven aus Stahl haben, wenn es um Volatilität geht. Die Börse in den USA hat die Fähigkeit zu steigen – und ein starkes historisches Muster, dies zu tun – aber sie kann auch manchmal rapide fallen. Wenn du in Panik gerätst, wenn der Wert deines gesamten Portfolios innerhalb eines Jahres (oder Monats!) um 30 bis 50 % fällt, solltest du einige konservative Investitionen, wie z. B. Unternehmens- oder Kommunalanleihenfonds, hinzufügen, um die Schwankungen auszugleichen.

Drittens hat das Investieren in den S&P 500 etwas Vertrautes. In der großen weiten Welt gibt es aber noch viel mehr. Viele internationale Fonds, wie z. B. der Vanguard All-World ex-U.S. Fund (WKN:VEU-NV), bieten ein Engagement in Unternehmen in Übersee, die deutlich andere Risikoquellen haben als US-Unternehmen. Wenn du internationale Fonds hinzufügst – egal ob sie sich auf entwickelte oder aufstrebende Märkte konzentrieren – wird dein Portfolio noch weiter diversifiziert.

Eine starke Wahl, aber plane entsprechend

Eine gute Finanzplanungsstrategie legt nahe, dass du ein vernünftiges Maß an Liquidität (d.h. Barreserven) aufrechterhältst und dein Investitionsrisiko auf globaler Ebene diversifizierst. Das heißt, einen großen Teil deines Pensionsfonds in einen S&P 500 Indexfonds zu investieren, ist eine starke langfristige Wahl, egal ob du ein Anfänger oder ein erfahrener Finanzprofi bist.

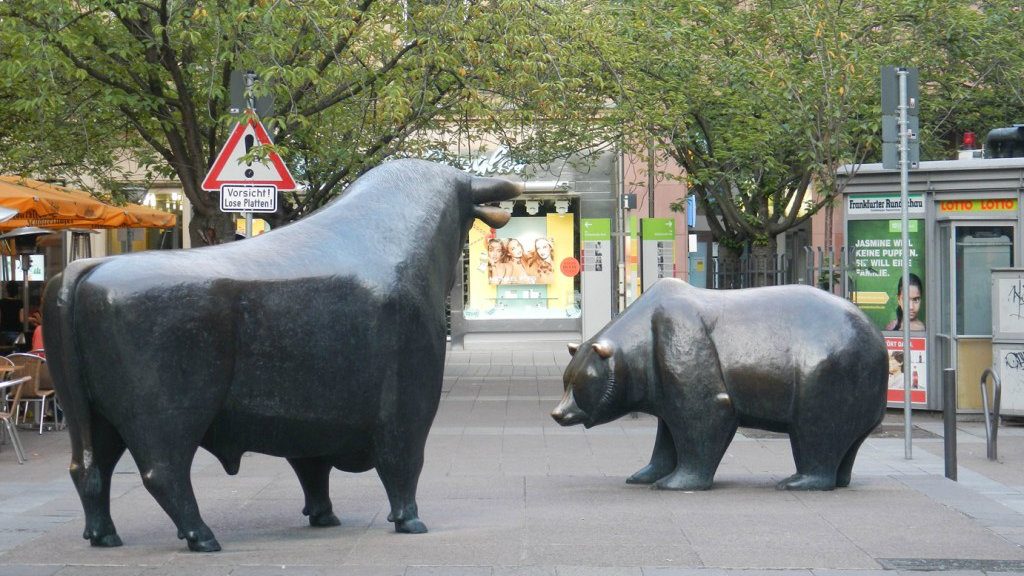

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel wurde von Sam Swenson auf Englisch verfasst und am 10.02.2021 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

The Motley Fool besitzt Anteile des Vanguard S&P 500 ETF.