Dieses Diagramm kann helfen, mit diesen 3 wichtigen Lektionen über die Börse groß zu gewinnen

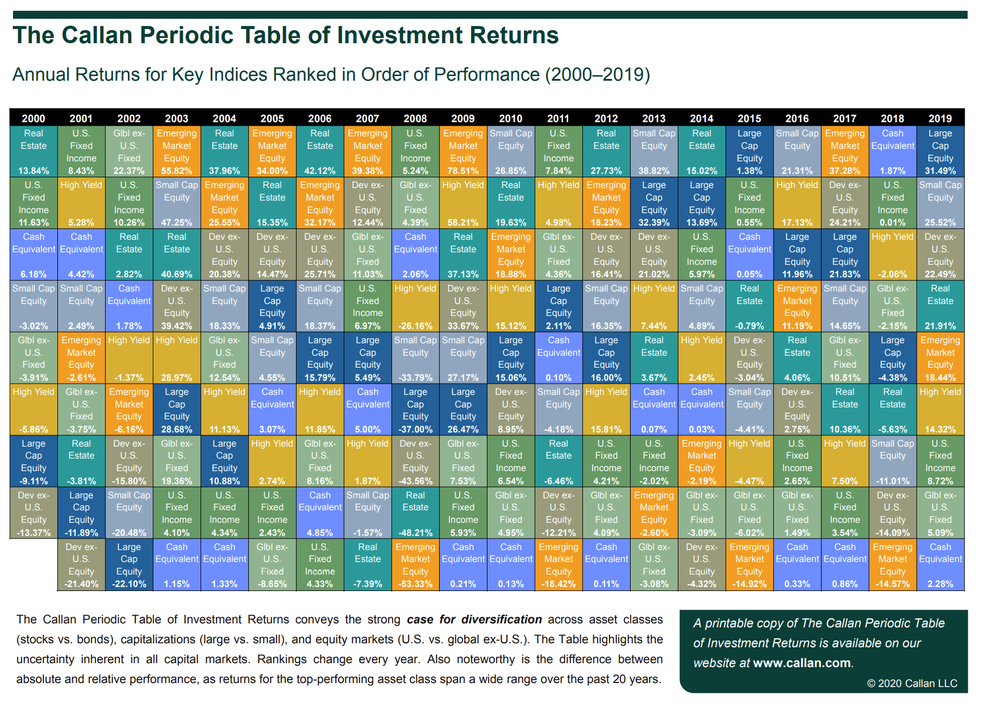

Auf den ersten Blick sieht das Callan Periodensystem der Investmentrenditen dem Periodensystem der Elemente, das du vielleicht in der High School auswendig gelernt hast, sehr ähnlich.

Aber diese einfache Tabelle, die 1999 von Jay Kloepfer ins Leben geschaffen wurde, enthält wichtige Informationen, die dich zu einem besseren Investor machen können. Es listet auf, wie verschiedene Anlageklassen jedes Jahr abgeschnitten haben (vom besten bis zum schlechtesten) und kann außerdem helfen, drei wichtige Lektionen zu lernen.

BILDQUELLE: CALLAN. VERWENDUNG MIT GENEHMIGUNG.

1. Was nach oben geht, muss auch nach unten gehen, also stelle sicher, dass du dein Portfolio neu balancierst

Investitionen, die in den letzten Jahren an der Spitze dieses Performance-Charts standen, können in den Folgejahren viel schlechter abschneiden, und Investitionen, die in Ungnade gefallen sind, können schnell wieder steigen und sehr gut abschneiden. Von 2003 bis 2007 hielten die Schwellenländer durchgängig eine der beiden besten Performance-Positionen, doch dies änderte sich im Jahr 2008 drastisch. Als die Märkte abstürzten, verlor diese Anlageklasse 53,33 % ihres Wertes.

Wenn du zu diesem Zeitpunkt Aktien oder Fonds aus den Schwellenländern besessen hättest, hätte dich dieser riesige Verlust vielleicht dazu gebracht, aus der Investition auszusteigen. Aber wenn du das getan hättest, hättest du den Aufschwung im Jahr 2009 verpasst, als sie 78,51 % anstiegen. US-Rentenpapiere gehörten von 2003 bis 2007 zu den Anlageklassen mit der schlechtesten Performance, aber 2008 wurden sie zu einem sicheren Hafen für Anleger, die der Börse misstrauten, und entwickelten sich zur Anlageklasse mit der besten Performance.

Aus diesem Grund ist die Neugewichtung deines Portfolios so wichtig. Wenn du zum Beispiel deine Investitionen am Ende eines jeden Jahres neu ausbalanciert hättest, hättest du 2008 einen Teil deiner besten Gewinner (einschließlich der Schwellenländer) verkauft und US-Anleihen (eine der schlechtesten Anlagen zum damaligen Zeitpunkt) gekauft. Dies hätte deine Verluste potenziell reduziert. In ähnlicher Weise hättest du im Jahr 2009 US-Anleihen verkauft und Schwellenländer gekauft, um dich für deren Erholung zu positionieren.

2. Die Börse ist immer wieder zurückgekommen, also bleibe investiert

Wenn du mitten in einem Bärenmarkt steckst und deine Kontostände sinken siehst, kann es dir vorkommen, als würde das ewig so weitergehen. Da kein Ende in Sicht ist, wirfst du vielleicht sogar das Handtuch und gibst das Investieren auf. Aber wenn du aus dieser Grafik etwas lernen kannst, dann, dass sich die Börse immer wieder erholt hat und dass Zeit an der Börse wichtiger ist als das Timing der Märkte.

In den letzten 20 Jahren erlitt die Börse von 2000 bis 2002 und erneut im Jahr 2008 einen Rückschlag. Wenn du in den frühen 2000er Jahren nur in großkapitalisierte Aktien investiert hättest, wäre dein Kontoguthaben in diesem Dreijahreszeitraum um 43,19 % gesunken, und allein im Jahr 2008 um 37 %. Wenn du in jedem dieser Zeiträume investiert geblieben wärst, hättest du alle deine Verluste innerhalb von vier Jahren wieder aufgeholt.

Geld zu verlieren ist beängstigend, besonders wenn der Lebensunterhalt auf dem Spiel zu stehen scheint. Diese Angst kann dazu führen, dass Investoren emotionale Entscheidungen treffen, die sie eine Menge Geld kosten können. Wenn du im Jahr 2008 100.000 US-Dollar in Large-Cap Aktien investiert hattest und deine Investition verkauft hättest, hättest du einen Verlust von 37.000 US-Dollar realisiert. Während die Vergangenheit keine Garantie für die Zukunft ist, kann die Beobachtung des Trends von Investitionen, die von ihren Verlusten zurückkommen, dir helfen, geerdet und langfristig investiert zu bleiben.

3. Du kannst nicht vorhersagen, welche Anlageklasse gut abschneiden wird, also diversifiziere

Wenn du nicht in die Zukunft sehen kannst, musst du nicht wissen, welche Anlageklasse sich jedes Jahr am besten entwickeln wird. Aktien sind risikoreichere Investitionen und du solltest im Durchschnitt mehr dafür bekommen, aber das bedeutet nicht, dass sie immer die beste Performance haben. Von 2000 bis 2002 waren Large-Cap-Aktien eine der Anlageklassen mit der schlechtesten Performance. Von 2005 bis 2012 lagen sie im Mittelfeld der Performance und von 2013 bis 2017 gehörten sie zu den Anlageklassen mit der besten Performance.

Wenn du nicht mit Sicherheit vorhersagen kannst, was oder wann etwas passiert, kann es helfen, zu diversifizieren und von allem ein bisschen zu besitzen. Die Diversifizierung stellt sicher, dass du immer einige Top-Gewinner sowie einige der sich durchschnittlich entwickelnden Anlageklassen besitzt. Sie garantiert auch, dass du im Falle eines Börsencrashs einige sicherere Investitionen besitzt, wie Anleihen oder Bargeldäquivalente, die dir helfen könnten, deine Verluste abzusichern.

Die Geschichte wiederholt sich nicht unbedingt, aber du kannst Erkenntnisse aus der Vergangenheit gewinnen. Wenn du das Gelernte anwendest, wirst du ein besser informierter Investor. Mit diesen drei wichtigen Lektionen aus dem Callan-Diagramm – Ausbalancieren, Investieren und Diversifizierung – kannst du dein Portfolio für zukünftigen Erfolg aufstellen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel wurde von Diane Mtetwa auf Englisch verfasst und am 27.12.2020 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.