Der Warren-Buffett-ETF weist jetzt eine starke Allokation auf

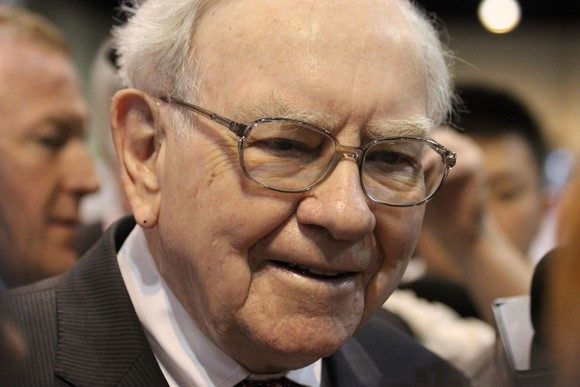

Gibt es den einen Warren-Buffett-ETF? Na ja, diese Frage müssen wir wohl mit einem klaren Jein beantworten. Immerhin präferiert das Orakel von Omaha eigentlich keine Passivfonds. Allerdings empfiehlt Buffett vielen Investoren, statt einzeln zu investieren lieber auf kostengünstige Indexfonds zu setzen.

Dabei besitzt Warren Buffett einen klaren Favoriten: Nämlich den S&P 500. Das heißt, wir können kostengünstige Indexfonds auf den S&P 500 wohl als Warren-Buffett-ETFs bezeichnen. Der Starinvestor glaubt, dass viele Investoren gut beraten sind, passiv von der Entwicklung der breiten Märkte zu profitieren.

Jetzt gibt es jedoch eine Sache, die man als Foolisher, passiver Investor beachten sollte: Der Warren-Buffett-ETF beziehungsweise der grundlegende Index weist eine vergleichsweise hohe Allokation auf. Lass uns im Folgenden einmal schauen, was du dazu wissen solltest.

Warren-Buffett-ETF: Die Allokation als Problem?

Wie wir mit Blick auf die Top-Holdings erkennen können, ist eine hohe Allokation inzwischen kaum mehr zu leugnen. Die beiden Indexschwergewichte Apple und Microsoft vereinen einen Anteil von 6,4 beziehungsweise 5,4 % auf sich. Weitere Schwergewichte folgen mit Amazon.com, das es auf 4,5 % bringt, sowie Facebook und Alphabet, die zusammengenommen noch weitere 4 % beisteuern.

Alleine die Top-5-Aktien bündeln damit einen Anteil von ca. 20,3 % auf sich. Die Top-10 hingegen weisen eine Allokation von 27,2 % auf. Das zeigt, dass mehr als ein Viertel inzwischen auf die Top-10-Holdings entfällt. Allerdings könnte das Problem möglicherweise noch schwerwiegender werden.

Mit dem Eintritt von Tesla in den S&P 500 dürfte sich das Konzentrationsproblem noch einmal deutlich steigern. Der US-Autobauer kommt derzeit auf eine Marktkapitalisierung von ca. 660 Mrd. US-Dollar. Das heißt, der US-Autobauer dürfte einen weiteren Anteil von ca. 2 % auf sich vereinen. Zumindest eine leichte Verschiebung zugunsten der Top-Holdings könnte sich durch die Indexaufnahme daher ebenfalls ergeben.

Ist das ein Problem?

Die viel wichtigere Fragestellung ist jetzt natürlich, ob das für den Warren-Buffett-ETF ein potenzielles Problem ist. Grundsätzlich gilt, dass die Diversifikation durch eine stärkere Allokation auf wenige Aktien natürlich leidet. Von einem problematischen Niveau könnte der S&P 500 allerdings noch entfernt sein.

Auch wenn der S&P 500 zu mehr als einem Viertel aus den Top-Holdings besteht, machen die übrigen rund 490 Aktien schließlich noch drei Viertel des restlichen Index aus. Selbst mit der größeren Allokation auf die Top-Holdings besitzen zumindest noch viele andere Aktien einen maßgeblichen Einfluss auf die Wertentwicklung des S&P 500.

Die Top-Holdings könnten natürlich zu einer Renditebremse werden. Vor allem, da fast alle diese Unternehmen beziehungsweise Weltkonzerne aus dem hochbewerteten Tech-Segment kommen. Trotzdem ist hier noch immer ein marktbreiter Ansatz möglich. Der Warren-Buffett-ETF könnte daher noch eine solide Möglichkeit bieten, um von einem marktbreiten Querschnitt zu profitieren. Wobei der Querschnitt eben nicht etwas weniger breit aufgestellt, sondern stärker konzentriert ist.

Der Warren-Buffett-ETF als Option

Der S&P 500 als Warren-Buffett-ETF macht daher derzeit Schlagzeilen, da die Allokation sich stärker auf die Top-Holdings konzentriert. Allerdings sollten Foolishe, passive Investoren nicht vergessen, dass weiterhin ca. drei Viertel des Wertes von anderen Aktien als den Top-Holdings abhängig sind.

Es könnte möglicherweise angebracht sein, auf etwas breitere Querschnitte auszuweichen, um dieses potenzielle Risiko zu umgehen. Beispielsweise den Russell 2000 oder den MSCI World. Oder aber du lernst, mit dieser höheren Konzentration auf die Top-Holdings beim Warren-Buffett-ETF zu leben.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Vincent besitzt keine der erwähnten Aktien. Suzanne Frey arbeitet als Führungskraft bei Alphabet und sitzt im Board of Directors von The Motley Fool. John Mackey, CEO von Amazon-Tochter Whole Foods Market, sitzt im Board of Directors von The Motley Fool. Randi Zuckerberg, eine frühere Leiterin der Marktentwicklung und Sprecherin von Facebook sowie Schwester von CEO Mark Zuckerberg, sitzt im Board of Directors von The Motley Fool. Teresa Kersten arbeitet für LinkedIn und sitzt im Board of Directors von The Motley Fool. LinkedIn gehört zu Microsoft. The Motley Fool besitzt und empfiehlt Aktien von Alphabet (A-Aktien), Alphabet (C-Aktien), Amazon, Apple, Berkshire Hathaway (B-Aktien), Facebook, Microsoft und Tesla und empfiehlt die folgenden Optionen: Short January 2022 $1940 Call auf Amazon und Long January 2022 $1920 Call auf Amazon, Long Januar 2021 $85 Calls und Short January 2021 $115 Call auf Microsoft.