Netflix’ zweites Quartal: Wo ist das Geld hin?

Unter den momentanen Umständen hätten die vergangenen Wochen für jeden Streaming-Videodienst phänomenal sein müssen. Die Menschen folgen den „Bleiben-Sie-zu-Hause“-Maßnahmen und Fernsehen ist zu einem noch beliebteren Zeitvertreib geworden.

Netflix (WKN: 552484) hat mit Sicherheit von diesem Szenario profitiert. In dem Quartal, das am 30. Juni endete, stiegen die Einnahmen im Jahresvergleich um fast 25 %, begünstigt durch die Aufnahme von fast 10,1 Millionen zahlenden Abonnenten. Nicht nur der Umsatz von 6,15 Milliarden Dollar übertraf die Analystenschätzungen von rund 6,08 Milliarden Dollar. Auch das Abonnentenwachstum war wesentlich besser als die 7,5 Millionen neuen Kunden, die das Unternehmen vor drei Monaten prognostiziert hatte.

Warum also ist die Aktie nach dem Bericht am Donnerstag im Post-Close gesunken?

Einige schreiben es den enttäuschenden Aussichten für das Abonnentenwachstum zu. Netflix berichtet, dass es für das im September endende Quartal nur mit der Aufnahme von 2,5 Millionen neuen zahlenden Mitgliedern rechnet. Andere führen es auf die enttäuschenden Einnahmen zurück. Der König des Streaming verdiente im kürzlich beendeten Abrechnungszeitraum nur 1,59 Dollar pro Aktie gegenüber Schätzungen von 1,81 Dollar pro Aktie. Aber um fair zu sein: Beide Faktoren lasten nun auf den Köpfen der Aktionäre.

Eine aussagekräftigere Antwort auf die Frage ist allerdings auch komplizierter. Netflix hat zwar ein Vermögen an Marketingkosten eingespart, aber das sind wahrscheinlich keine nachhaltigen Einsparungen. Einige der anderen Ausgaben des Unternehmens wuchsen ebenfalls in etwa so stark wie der Umsatz. Beides wirft die Frage auf, wie rentabel dieses Geschäft kosteneffektiv wachsen kann.

Wohin fließt das Geld?

Netflix konnte die Ausgaben für Werbung im ersten Quartal etwas kürzen, aber das Unternehmen hat im zweiten Quartal einen großen Teil dieser Ausgaben ganz gestrichen. Die Marketingkosten fielen von 603,1 Millionen Dollar im zweiten Quartal des Vorjahres auf 434,4 Millionen Dollar im letzten Quartal – ein Rückgang um 28 %. Warum sollte man sich die Mühe machen, Leuten einen Service zu verkaufen, um den sie sich proaktiv bemühen?

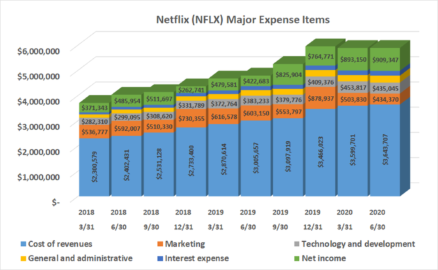

Die Sache ist die, dass dies der einzige Ausgabenposten war, der gesunken ist. Parallel zu dem Umsatzwachstum von 24,9 % stiegen die Verwaltungs- und Gemeinkosten im Jahresvergleich um 23,4 %. Die Umsatzkosten von Netflix stiegen um mehr als 21 %. Sogar die Ausgaben für Technologie und Entwicklung – die eigentlich überhaupt nicht mit dem Umsatz wachsen – stiegen im Jahresvergleich um 13,5 %. Die Grafik unten veranschaulicht die Lage.

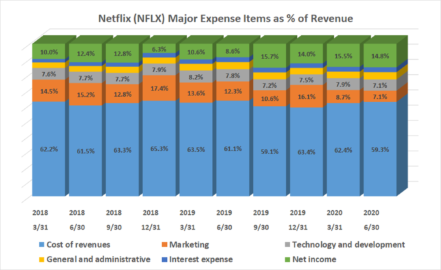

Die Angabe dieser wichtigsten Ausgabenposten als Prozentsatz der Gesamteinnahmen trägt dazu bei, die Idee besser zu veranschaulichen, insbesondere im Vergleich zur jüngeren Geschichte. Die Marketingausgaben schrumpften – auf relativer Basis – erst nach einer Ausgabenexplosion im vierten Quartal und während der Pandemie. Darüber hinaus sind die gängigsten Unternehmensausgaben im Vergleich zu den Einnahmen in etwa gleich geblieben.

Sicher, das Nettoeinkommen stieg von 270,6 Millionen US-Dollar im zweiten Quartal 2019 auf 720,2 Millionen US-Dollar für das kürzlich abgeschlossene Quartal. Dieser Gewinnanstieg von 450 Millionen US-Dollar ist jedoch im Wert von fast 169 Millionen US-Dollar auf die drastischen Kürzungen der Marketingausgaben zurückzuführen, die nicht nachhaltig sind. Zwischen dem letztendlichen Ende der Coronaviruskrise und einer kürzlich gestarteten völlig kostenlosen Version der konkurrierenden Plattform Peacock von Comcast (WKN: 157484), werden die Werbeausgaben sicherlich wieder ansteigen. Möglicherweise sogar früher, als viele Investoren erwarten, wenn der geschätzte Abonnentenzuwachs von Netflix von nur 2,5 Millionen neuen Mitgliedern für das laufende Quartal auch nur annähernd den Zielvorgaben entspricht.

Zeit für Fragen

Nur keine Panik. Das ist eigentlich nichts Neues für das Unternehmen oder seine Aktionäre. Fragen darüber, wie profitabel Netflix wachsen könnte, sind schon seit Jahren im Umlauf.

Wenn es jemals ein Quartal gab, in dem Netflix die Investoren mit weitaus rentablerer Größenordnung ohne große Einschnitte bei den Marketingausgaben von den Socken hätte hauen können, dann war es das letzte Quartal. Hat es aber nicht. Vielmehr wuchsen einige Schlüsselkosten fast so stark wie der Umsatz. Und das zu einer Zeit, in der das Unternehmen anscheinend einfach hätte weiterlaufen können. Warum steigen die Kosten für Inhalte überhaupt? Welche Forschung und Entwicklung bleiben noch zu tun? Wofür genau wird die ständig steigende Kreditaufnahme verwendet?

Jetzt hat das Unternehmen ein Quartal mit einer lauen Prognose für das Abonnentenwachstum begonnen. Dies deutet darauf hin, dass nur ein geringer Teil dieser erhöhten Ausgaben tatsächlich ein nachhaltiges Abonnentenwachstum unterstützt. Dies wiederum heißt, dass die Marketingkosten wahrscheinlich wieder auf frühere Niveaus steigen. Nicht nur das, in absehbarer Zukunft werden sie möglicherweise sogar schneller wachsen als die Einnahmen. Auf diese Weise kann das Unternehmen wieder seine schrumpfende Vertriebspipeline aufbauen. Tatsächlich kommt man nicht umhin, sich zu fragen, ob der Anstieg von fast 26 Millionen neuen zahlenden Abonnenten in den ersten sechs Monaten des Jahres 2020 ebenso viel mit dem großen Anstieg der Marketing- und Inhaltskosten im letzten Quartal des vergangenen Jahres zu tun hatte wie mit dem Coronavirus. Es ist nicht immer einfach, jeden Ursache-Wirkungs-Punkt mit dem verfügbaren Einkommen des Verbrauchers in Verbindung zu bringen.

Unterm Strich: Wir wissen immer noch nicht, ob das Geschäftsmodell von Netflix nicht eines Tages doch kapitalintensiv und höchst werbewirksam sein wird. Eindeutige Kürzungen bei den Marketingausgaben sind noch nicht möglich, sodass sich die Investoren fragen, wann und wie die Gewinnspannen endlich erweitert werden. Das ist eine besonders wichtige Frage, wenn man bedenkt, wie die Konkurrenz von großen Mediennamen wie Comcast und Walt Disney beginnt, sich ernsthaft bemerkbar zu machen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

James Brumley besitzt keine der erwähnten Aktien. The Motley Fool besitzt und empfiehlt Aktien von Netflix und Walt Disney. The Motley Fool empfiehlt Aktien von Comcast und empfiehlt die folgenden Optionen: Long Januar 2021 $60 Calls auf Walt Disney und Short Oktober 2020 $125 Calls auf Walt Disney.

Dieser Artikel wurde von James Brumley auf Englisch verfasst und wurde am 19.07.2020 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.