Dividenden in Gefahr: Bei diesen US-Aktien könnte es zu einer reduzierten Ausschüttung kommen

Eine Dividende ist nur so gut wie das Unternehmen, das sie zahlt. Manchmal sind die Auszahlungen nicht so stabil, wie sie scheinen. Mit COVID-19 und massiver Arbeitslosigkeit ändern sich die Geschäftsbedingungen weltweit rapide. Dividenden, die jahrzehntelang gezahlt wurden, müssen möglicherweise reduziert werden.

Drei Aktien, deren Dividenden meiner Meinung nach bald neu bewertet werden müssen, sind ExxonMobil (WKN: 852549), Chevron (WKN: 852552) und Simon Property Group (WKN: 916647) – und es könnte auch weitere ähnliche positionierte Dividendenaktien treffen.

Die Dividenden von „Big Oil“ werden nicht für immer sein

Auf den ersten Blick mag es scheinen, als sei die Sicherheit der Dividenden der großen Ölkonzerne ungefähr so hoch, wie es bei Investitionen möglich ist. Ölkonzerne sind seit Jahrzehnten profitabel, sie sind ein riesiger Teil der Wirtschaft und was auch immer passiert, sie verdienen auf jeden Fall einen Batzen Geld … oder doch nicht?

Große Ölkonzerne sind immer noch hochprofitabel, aber nicht annähernd so sehr wie früher. Die Nettoeinkommen von ExxonMobil und Chevron sind in den letzten zwei Jahren stark zurückgegangen. Sie werden 2020 wahrscheinlich abstürzen. COVID-19 hat die Unternehmen kurzfristig hart getroffen. Die relativ stagnierende Ölnachfrage und -preise sowie die steigenden Förderkosten haben langfristig zu schwächeren Ergebnissen geführt.

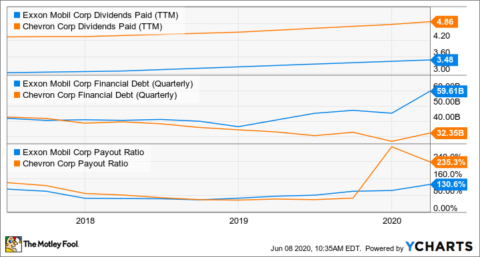

Chart erstellt mit YCharts. Entwicklung von Dividendenausschüttungen, Finanzschulden und Ausschüttungsquoten 2017–2020.

Gleichzeitig haben beide Unternehmen ihre Dividenden beibehalten oder erhöht. Die derzeitige Dividendenrendite beträgt 6,5 % für ExxonMobil und 5,9 % für Chevron. Aber beide Unternehmen zahlen mehr aus, als sie verdienen. Wenn sie die Dividenden im Jahr 2020 nicht reduzieren, werden sich ihre Ausschüttungsquoten (die jetzt schon bei über 100 % liegen) wahrscheinlich zum Jahresende noch weiter erhöhen.

Um die Lücke zu füllen, müssen die Unternehmen Vermögenswerte verkaufen oder Darlehen aufnehmen, um die Dividenden und die zur Aufrechterhaltung des Geschäftsbetriebs erforderlichen Investitionen aufrechtzuerhalten. Oben kann man gut erkennen, dass die Verschuldung von ExxonMobil in den letzten zehn Jahren bei sinkenden Nettoeinnahmen und steigenden Dividendenzahlungen stark angestiegen ist. Chevron hat Vermögenswerte verkauft, um einen Anstieg der Schulden zu vermeiden. Das ist nicht nachhaltig, und 2020 könnte das Jahr sein, in dem der Trend endet.

Die Dividende der Simon Property Group steht vor großen Herausforderungen

REITs müssen mindestens 90 % ihres Einkommens als Dividenden an die Anleger ausschütten. Das bedeutet, dass bei sinkenden Erträgen die Dividende entsprechend angepasst werden kann. Im Falle eines Eigentümers von Einkaufszentren wie der Simon Property Group wird die Dividendenrendite von 9,2 % wahrscheinlich nicht von Dauer sein. Die Gewinne im letzten Quartal (das am 31. März 2020 endete) fielen um 20 % auf 437,6 Millionen Dollar.

Das Management sagte, es werde bis Ende Juni eine Dividende ausschütten. Andererseits vermied es zu sagen, dass es auch nur annähernd die im Februar gezahlte Quartalsdividende von 2,10 US-Dollar pro Aktie beibehalten werde. Das Grundproblem ist, dass die Mieter der Einkaufszentren von Simon Property aufgrund von COVID-19-Maßnahmen schließen mussten. Einzelne Einkaufszentren stehen so unter starkem finanziellen Druck. Gleichzeitig gehen einige große Einzelhändler bereits in Konkurs. Tausende von Ladenbesitzern sind seit Monaten ohne Einnahmen und benötigen Anpassungen ihrer Mietverträge, um sich über Wasser halten zu können. Diese Probleme werden den Cashflow und die Erträge von Simon Property schmälern.

Die Einkaufszentren beginnen sich im ganzen Land wieder zu öffnen, aber es könnte ein Jahr oder länger dauern, bis die Geschäftstätigkeit wieder ein normales Niveau erreicht. In der Zwischenzeit würde es mich nicht wundern, wenn noch mehr Geschäfte geschlossen werden und der Leerstand zunimmt. Dies ist eine Dividende, die möglicherweise lange brauchen wird, um wieder dahin zurückzukommen, wo sie einst war.

Keine Dividende ist zu 100 % sicher

Wir haben im Jahr 2020 gelernt, dass selbst die zuverlässigsten Dividenden nicht zu 100 % sicher sind. Für diese Unternehmen wurde der Betrieb so stark beeinträchtigt, dass sie wahrscheinlich nicht mehr in der Lage sein werden, die Dividenden dort zu halten, wo sie noch vor wenigen Monaten waren. Anleger sollten dies bedenken, wenn sie den Kauf solcher Dividendenaktien in Erwägung ziehen.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel wurde von Travis Hoium auf Englisch verfasst und am 13.06.2020 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

Travis Hoium hat keine Position in einer der genannten Aktien. The Motley Fool hat keine Position in irgendeiner der genannten Aktien.