Alibaba kopiert immer mehr das Geschäftsmodell von JD.com

Alibaba (WKN: A117ME) und JD.com (WKN: A112ST), die beiden größten E-Commerce-Anbieter in China, verfolgen eigentlich unterschiedliche Geschäftsansätze.

Die Onlinemarktplätze von Alibaba nehmen Listungsgebühren und Provisionen für Drittanbieter, nutzen Logistikdienstleistungen Dritter zur Auftragsabwicklung und verfügen über keine eigenen Lagerbestände. JD hingegen ist ein direkter Einzelhändler, der über ein eigenes Logistiknetzwerk verfügt und Bestellungen ausführt.

JD erzielt höhere Umsätze als Alibaba, arbeitet aber mit deutlich geringeren Margen. Alibaba-Gründer Jack Ma sagte einmal, dass JDs Ansatz mit niedrigen Margen „in einer Katastrophe enden würde“, während JD-Gründer Richard Liu erklärte, dass Alibabas Abhängigkeit von Drittanbietern am Ende dafür sorgen werde, dass jede Menge gefälschter Waren in den Umlauf geraten.

Aber in den vergangenen Jahren expandierte Alibaba still und leise hinüber in den direkten Einzelhandel. Dann sind da noch die direkten Importservices sowie die zum Konzern gehörigen Anbieter Freshippo, Tmall Supermarket sowie der stationäre Einzelhandel. Untersuchen wir doch mal die jüngsten Entwicklungen und schauen, inwieweit Alibaba sich immer mehr dem Modell von JD.com annähert.

Alibabas neuer Einzelhandel

Alibaba bezeichnet seine Filialen als „neue Einzelhandelssparte“. Diese Geschäfte werden zusammen mit dem Direktvertrieb im Segment „Sonstige“ aufgeführt.

Alibabas Einnahmen aus dem Kernhandel stiegen im letzten Quartal um 40 % jährlich auf 101,2 Milliarden RMB (14,2 Milliarden USD) und machten 85 % des Umsatzes aus. Innerhalb dieses Gesamtvolumens stiegen die „sonstigen“ Einnahmen um 125 % auf 18,2 Milliarden RMB (2,5 Milliarden USD), was teilweise auf die Übernahme des international operierenden E-Commerce-Marktplatzes Kaola von NetEase (WKN:501822) zurückzuführen ist.

Ohne die „anderen“ Einnahmen aus beiden Quartalen wuchs der Kernhandelserlös von Alibaba nur um 29 % jährlich, was dem Wachstum von JD im vergangenen Quartal entspricht. Das deutet darauf hin, dass der Konzern zunehmend vom Wachstum seiner Ladengeschäfte sowie neuer Marktplätze wie Tmall International und Kaola abhängig ist.

Alle diese Bereiche haben geringere Margen als die wichtigen Onlinemarktplätze. Darüber hinaus hat Alibaba kürzlich seine Beteiligung an der Logistikplattform Cainiao von 51 auf 63 % aufgestockt und bewegt sich damit noch mehr an einen First-Party-Logistikbetrieb wie JD.

Alibabas Einnahmen von Cainiao stiegen im letzten Quartal um 48 % jährlich auf 4,8 Milliarden RMB (666 Millionen USD) und machten 4 % des Umsatzes aus – aber das ist eben ein eher margenschwacher Umsatz. Wenn wir Cainiao, das neue Einzelhandels- und das direkte Importgeschäft ausschließen, wären die Einnahmen von Alibaba aus dem Kernhandel im letzten Quartal lediglich um 28 % gestiegen.

Steigende Abhängigkeit von margenschwächeren Umsätzen

Kurz gesagt, Alibabas Kerngeschäft Handel setzt mehr auf margenschwache Geschäfte, um das Umsatzwachstum zu steigern. Deshalb ist die operative Marge des Bereichs im letzten Quartal auf 31,7 % jährlich gesunken, da auch die bereinigte EBITDA-Marge von 41,1 auf 38,1 % zurückging.

Dieser Trend ist beunruhigend, da der Kernbereich Handel das einzig profitable Geschäft von Alibaba ist und diese Gewinne das Wachstum der unprofitablen Geschäftsbereiche Cloud, digitale Medien und Innovationsinitiativen subventionieren.

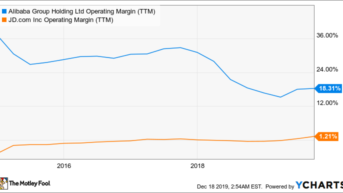

Mittlerweile haben sich die operativen Margen von JD in den letzten Quartalen gesteigert, da die Entwicklung hin zu Drittdienstleistungen für andere Unternehmen die Margen gestärkt hat. Infolgedessen haben sich JDs operative Margen in den letzten fünf Jahren verbessert, während die von Alibaba rückläufig waren:

Alibabas operative Marge via YCharts

Den Graben erweitern

Alibaba ist sich bewusst, dass die Investitionen in Ladengeschäfte, internationale E-Commerce-Marktplätze und Logistikplattformen das Ertragswachstum drosseln werden. Aber diese Schritte erweitern auch den Wettbewerbsgraben.

Die Expansion in stationäre Geschäfte steht im Gegensatz zu JDs Joint Venture mit Walmart (WKN: 860853) namens Dada-JD Daojia, das Lieferungen aus einem Netzwerk von rund 20.000 Offline-Geschäften in 54 Städten anbietet. Außerdem will man sich dagegen auch gegen Tencents (WKN: A1138D) WeChat Pay aufstellen, die digitale Zahlungsplattform, die mit dem von Alibaba unterstützten AliPay konkurriert. Sowohl Tencent als auch Alibaba binden die Einzelhändler aggressiv an ihre Zahlungsdienste.

Die Übernahme von Kaola durch Alibaba macht das Unternehmen zum führenden internationalen E-Commerce-Anbieter von China und verschafft dem Konzern damit einen Vorteil gegenüber JD beim direkten Import von Produkten in andere Länder. Das wachsende Interesse an Cainiao trägt dazu bei, bei Lieferungen mit der Effizienz von JD gleichzuziehen.

Während der Telefonkonferenz mit Analysten im letzten Quartal sagte Daniel Zhang, der CEO von Alibaba, dass die neue Einzelhandelsstrategie des Unternehmens seinen adressierbaren Markt „weiter vergrößern“ würde, indem Marken an das E-Commerce-Ökosystem angebunden und Einzelhändler mit neuen Technologien „ausgestattet“ werden. CFO Maggie Wu sagte, dass Alibaba weiterhin in die Logistikplattform von Cainiao „investieren“ werde.

Das Fazit

Trotz dieser Herausforderungen bleibt Alibaba ein solider Wachstumswert. Analysten erwarten, dass die Einnahmen und Gewinne im nächsten Jahr um 29 bzw. 23 % steigen werden – beeindruckendes Wachstum für eine Aktie, die zum 24-Fachen des Gewinns gehandelt wird.

Anleger sollten sich jedoch bewusst sein, dass das Kerngeschäft Handel stärker von margenschwächeren Projekten abhängig ist, um das Umsatzwachstum voranzutreiben. Diese Schritte mögen das Ökosystem des Unternehmens stärken, aber sie spiegeln eben auch die Strategie JD wider – was darauf hindeutet, dass die Schritte des Rivalen dann eben doch alles andere als „katastrophal“ waren.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt und empfiehlt Aktien von JD.com, NetEase und Tencent Holdings. Leo Sun besitzt Aktien von JD.com und Tencent Holdings.

Dieser Artikel erschien am 21.12.19 auf Fool.com und wurde für unsere deutschen Leser übersetzt.