3 Aktien, die ich hoffentlich für immer halten werde

Wie das Sprichwort von Benjamin Franklin sagt: Nichts im Leben ist sicher, außer der Tod und Steuern. Deswegen sollte niemand sicher sein, dass er oder sie eine Aktie für immer halten wird … aber langfristige Investoren sollten wohl dennoch genau so denken.

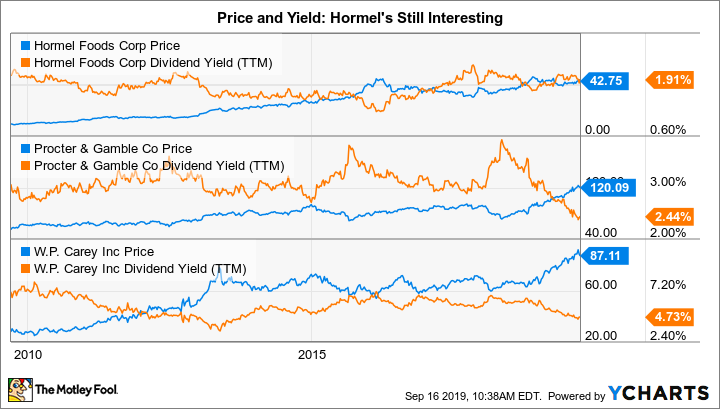

Um in meinem Portfolio zu bleiben, muss ein Unternehmen meinen Erwartungen gerecht werden und einen gewissen Spielraum für temporäre Widrigkeiten aufweisen. Drei Aktien, die ich heute besitze und die ich wirklich bis zu meinem Lebensende halten möchte, sind Hormel Foods (WKN:850875), Procter & Gamble (WKN:852062) und W.P. Carey (WKN:A1J5SB). Ich erkläre mal im einzelnen, warum ich diese Aktien schätze und was ich von ihnen erwarte.

1. Hormel Foods

Eine kleine Schwäche von mir ist SPAM mit Chorizo-Flavor, eine Variante einer der bekanntesten Marken von Hormel. Und damit komme ich direkt zu dem Grund, warum ich den Lebensmittelhersteller so sehr mag. Erstens besitzt er 40 Marken, die in ihren jeweiligen Marktkategorien die Nummer 1 oder Nummer 2 sind. Zweitens ist der Konzern ein aktiver Markenmanager mit einem starken Fokus auf Innovation. Das wird noch besser, wenn man die bescheidene Leverage (die Fremdkapitalquote beträgt nur 0,04) und die lange Vergangenheit mit steigenden Dividenden hinzunimmt (53 Jahre an Dividendenerhöhungen mit einer annualisierten Wachstumsrate von 15 % in den letzten zehn Jahren und einer angemessenen Ausschüttungsquote von 45 %).

Hormel ist allerdings nicht perfekt. So wurde beispielsweise ein Unternehmen gekauft, das Eiweiß-Sportgetränke herstellt, um den Fokus auf einen neuen Bereich auszuweiten. Das ist nie richtig durchgestartet, und Hormel verkaufte die Division Anfang des Jahres an PepsiCo. Gleichzeitig hat man jedoch die Reichweite auf andere Weise erweitert, indem man den Fleischproduzenten Columbus übernommen, neue Produkte im Zusammenhang mit älteren Marken wie Skippy eingeführt und neue Marken von Grund auf aufgebaut hat. Ein aktuelles Beispiel dafür ist die gerade eingeführte pflanzliche Fleischalternative Happy Little Plants. Ich bin mit einem oder zwei Fehltritten einverstanden, solange Hormel den Rest seines Geschäfts vorantreiben kann. Mir gefällt, dass man sich von einer Marke getrennt hat, die nicht funktioniert hat, damit man die verfügbare Zeit in vielversprechendere Möglichkeiten investiert.

Im Wesentlichen möchte ich Hormel besitzen, solange es sich weiterhin um seine Marken kümmert. Was mich jedoch beunruhigen würde, wäre eine lange Reihe von Fehlern, verbunden mit einem deutlichen Anstieg der Leverage. Das würde mir zeigen, dass das Management nicht mehr auf dem richtigen Weg ist und dass eine derzeit fast undenkbare Dividendenkürzung zu einer echten Bedrohung werden könnte. Aber heute deutet eine Dividendenrendite von rund 2 % (was am oberen Ende der historischen Bandbreite des Unternehmens liegt) darauf hin, dass man sich näher mit der Aktie beschäftigen sollte.

2. Procter & Gamble

Aus vielen der gleichen Gründe besitze ich auch Procter & Gamble, einen Riesen im Bereich der Markenartikel. Wie Hormel verwaltet auch P&G seine Marken aktiv (erst neulich hat man sich von einer Reihe nicht ganz so gut laufender Marken getrennt) und konzentriert sich auf Innovationen. Das sind die wichtigsten Voraussetzungen dafür, dass dieser Titel in meinem Portfolio bleibt. Einmal mehr hat mich eine beeindruckende Dividendenstrategie – 63 Jahre jährlicher Zuwächse und Auszahlungen – und eine moderate Leverage (die Verschuldungsquote von 0,45 ist höher als die von Hormel, aber kaum Zeichen einer riskanten Bilanz) angezogen.

Besonders interessant ist hier, dass P&G nach einer schwierigen Phase endlich wieder solide Ergebnisse zu sehen bekommt. Unangenehm wurde es, als der Konzern seinen Markenbestand reduzierte, damit er sich wieder auf seinen Kern konzentrieren konnte. Interessant: Das Unternehmen, das die Makeup-Marken von P&G gekauft hat, hatte bislang Mühe, die Akquisition zum Erfolg zu führen – es sieht so aus, als hätte P&G die richtige Entscheidung getroffen. Es gibt noch viel zu tun, vor allem im Rasierergeschäft. P&G hat jedoch nicht auf Innovation verzichtet und kleinere Start-ups gekauft, die es nutzen kann, um neue Kundenbedürfnisse und -wünsche, einschließlich “gesunder” Marken, besser zu erfüllen. Und man schafft große Erweiterungen der eigenen Marken, wie z.B. hochwertige Windeln. Natürlich wird nicht jede Idee funktionieren, aber die lange Vergangenheit von P&G, ein Markenportfolio von Konsumgütern erfolgreich zu verwalten, ist ein Hinweis auf Erfolg.

Allerdings habe ich auch P&G zu einem Zeitpunkt gekauft, als die Investoren die Aktie schon abgeschrieben hatten. Zu den aktuellen Preisen würde ich vorsichtig sein, da die Rendite von 2,4 % die niedrigste ist, die es seit einem Jahrzehnt gibt (obwohl sie, um fair zu sein, immer noch höher ist als die Rendite eines S&P 500-Indexfonds). Aber ich verkaufe die Aktie sicherlich erst, wenn das Management nachweislich keinen klaren Plan mehr hat.

3. W.P. Carey

Der letzte Player auf dieser Liste ist W.P. Carey. Dieser Real Estate Investment Trust (REIT) besitzt Netto-Leasingobjekte, bei denen der Leasingnehmer den größten Teil der Kosten der von ihm genutzten Liegenschaft trägt. Es ist ein ziemlich risikoarmer Weg für Carey, eine Immobilie zu besitzen, da es am Ende einfach nur die Miete einziehen muss. Ich wurde dank der Kombination aus Diversifikation und Dividendengeschichte schon seit jeher von Carey angezogen (das Unternehmen hat seine Dividende seit 22 Jahren jährlich erhöht), aber ich habe erst vor ein paar Jahren tatsächlich dann die Aktie gekauft.

HRL-Daten via YCharts

Das Unternehmen war irgendwann als Partnerschaft strukturiert, was für mich nicht viel Sinn machte, also habe ich lieber von außen zugeschaut. Nach der Umstellung auf einen REIT im Jahr 2012 begann ich mich wieder mehr für das Unternehmen zu interessieren. Mich störten aber dann die Überlegungen des Managements zur weiteren Restrukturierung des Unternehmens in drei Teile: einen Asset-Management-Bereich (Schaffung und Verwaltung von nicht gehandelten REITs), einen US-REIT (64 % der Mieten) und einen REIT für andere Märkte (36 %, überwiegend Europa). Ich konnte mit dieser Idee, die von Wall Street-Analysten gefeiert wurde, nicht viel anfangen.

Aber es gab ein hartes Gefecht im Unternehmen, und am Ende hat der Vorstand den CEO vor die Tür gesetzt. Die Aufspaltung war seine Idee. Die endgültige Entscheidung schien vernünftig: Carey begann, das Vermögensverwaltungsgeschäft abzubauen und lediglich sein globales Portfolio zu erhalten. Hinzu kommt, dass die Immobilien des REITs nicht nur global diversifiziert sind, sondern sich unter anderem in den Bereichen Industrie (23 % der Miete), Lager (11 %), Büro (25 %), Einzelhandel (18 %) und private Einlagerung (4 %) bewegen. Carey unterscheidet sich durch seine Diversifizierung deutlich von seinen Mitbewerbern.

Careys Aktien haben 2019 einen guten Lauf gehabt, also würde ich nicht unbedingt jetzt gerade kaufen. Aber ich würde das Unternehmen weiter beobachten. Allerdings müsste ich in Betracht ziehen, Carey zu verkaufen, wenn mir plötzlich die Diversifizierung nach Ländern und Immobilienarten in der Strategie fehlen würde. Ich schätze nicht nur die allgemeinen Vorteile der Diversifikation; Carey investiert darüber hinaus auch noch sehr opportunistisch. Ein breites Portfolio gibt ihm die Möglichkeit, dies in verschiedenen Stimmungen am Markt zu tun. W.P. Carey ohne Diversifikation wäre keine gute Anlage.

Keine spezifischen Verkaufsziele

Ich habe keine festen Ziele für den Verkauf von Hormel, P&G oder W.P. Carey. Das würde der Idee zuwiderlaufen, sie für immer zu besitzen. Tatsächlich durchläuft jedes Unternehmen gute und schlechte Zeiten. Wenn ein Unternehmen in eine vorübergehende Krise gerät, möchte ich nicht investieren (obwohl solche Zeiten für Value-Investoren wie mich eine gute Kaufmöglichkeit sein können). Deshalb beinhalten meine Verkaufstrigger eine meiner Meinung nach radikale Veränderung des Kernansatzes für das Business jedes Unternehmens. Bis das eintrifft, bin ich aber bereit, dem Management viel Spielraum zu geben. Meine Erfahrung hat gezeigt, dass sich das langfristig für mich rechnet.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool shortet Aktien von Procter & Gamble. Reuben Gregg Brewer besitzt Aktien von Hormel Foods, Procter & Gamble und W. P. Carey.

Dieser Artikel erschien am 18.9.2019 auf Fool.com und wurde für unsere deutschen Leser übersetzt.