Crash, Korrekturen und Co.: So risikoreich sind Aktien wirklich

Die Beziehung zwischen China und den USA ist in diesen Tagen wieder in aller Munde. Genauso wie generelle konjunkturelle Sorgen. Beide Themen halten viele Indizes gegenwärtig quasi im Würgegriff, was viele Investoren wieder an ein größeres Risiko an den Börsen glauben lässt.

Risiko – ein sehr interessanter Begriff. Denn insbesondere viele Investoren hierzulande verbinden mit dem Aktienmarkt und dem Investieren ein hohes Risiko. Aber wie risikoreich sind Aktien eigentlich wirklich? Und wie sehr müssen sich Investoren gegenwärtig vor einer Korrektur fürchten? Lass uns diesbezüglich einmal mit ein paar interessanten Zahlen spielen.

So häufig korrigieren die Börsen

Wenn man die Themen Börse und Korrekturen recherchiert, wird man als Investor viele interessante Statistiken finden. Viele dieser Blickwinkel beziehen sich leider recht häufig auf US-amerikanische Aktien. Allerdings ist deren Entwicklung häufig eng an unsere Leitindizes gekoppelt, weshalb wir diese Aussagen wohl getrost auch auf unsere Börsenverhältnisse abstrahieren können.

Wenn wir uns mit der statistischen Häufigkeit einer Korrektur ein wenig näher auseinandersetzen, erhalten wir ein paar spannende Zahlen. Seit 1950 – also in den vergangenen 69 Jahren – hat es nämlich insgesamt 38 „größere“ Korrekturen von unterm Strich 10 % oder mehr im S&P 500 gegeben. Falls dein Taschenrechner gerade nicht griffbereit liegt, das entspricht einer Korrektur rund alle 1,81 Jahre.

Korrekturen, so wie vielleicht auch die aktuelle, haben daher eine gewisse Regelmäßigkeit, die aus der Welt von Aktien und Börse nicht wegzudenken ist. Sie sind statistisch nicht bloß wahrscheinlich, sondern quasi Gewissheit, was allerdings nicht nur Risiken, sondern auch Chancen bereithalten kann.

Korrekturen dauern statistisch gesehen 196 Tage

Korrekturen über diesen Zeitraum hinweg dauerten zudem im Durchschnitt rund 196 Tage. Eine Zahl, die man mal gehört haben kann, die allerdings auch zum Vergessen geeignet ist, denn unterm Strich ist so ein Mittelwert selten Realität. Viele Korrekturen gehen schließlich schneller wieder vorbei, andere sind langwieriger.

Was Korrekturen jedoch allesamt (bis jetzt und bis auf die aktuelle) geeint hat, ist, dass sie über kurz oder lang wieder durch steigende Aktienkurse aufgeholt worden sind. Zudem zeigt diese Zahl sehr deutlich, dass Aktien generell dazu neigen, länger zu steigen als zu fallen. Auch wenn Aktien häufig schneller fallen als sie steigen.

Seit 1950 hat es jedoch mehr als 18.000 Tage mit steigenden Kursen gegeben und lediglich über 7.000 Tage mit fallenden Kursen. Statistisch gesehen sind die Gewinnaussichten daher noch immer recht deutlich auf unserer Seite.

Über lange Zeiträume hinweg sind Gewinne sogar sicher

Auch wenn die zukünftige Entwicklung an der Börse natürlich nie mit Sicherheit vorhergesehen werden kann, existieren starke Indikatoren der Vergangenheit, die zeigen, dass Kursgewinne bei einem langfristigen Ansatz ebenfalls nicht bloß wahrscheinlich sind, sondern auch sicher. Zumindest statistisch gesehen, was an dieser Stelle nicht häufig genug betont werden kann.

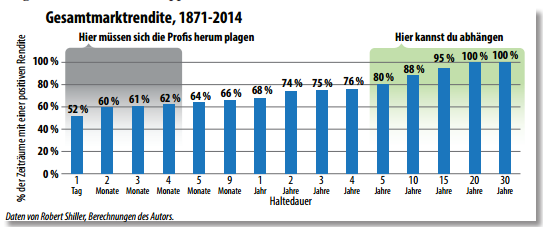

Wie diese Grafik nämlich für die vergangenen rund 150 Jahre offenbart, gab es ab einer Haltedauer von 20 Jahren in der Vergangenheit keinen einzigen Zeitpunkt, an dem man als Investor Verluste gemacht hätte. Das umfasst sogar die Weltwirtschaftskrise von 1929 – und somit die wohl größte Börsenkrise, die die Investoren jemals zu durchleiden hatten.

In meinen Augen daher ein sehr starker Indikator auch für die kommenden Jahre und Jahrzehnte. Insbesondere wenn wir bedenken, dass Aktien künftig ebenfalls dazu neigen dürften, länger zu steigen als zu fallen. Auch wenn sie, wie gesagt, kurzfristig mal schneller fallen können, als sie generell steigen.

Aktien sind risikoreich?

Aktien sind daher eigentlich nicht sonderlich risikoreich. Kurzfristig kann natürlich vieles passieren und auch mittelfristig ist noch so einiges möglich. Langfristig ist die Statistik jedoch definitiv auf deiner Seite, was wir als Investoren stets bedenken sollten.

Korrekturen gehören zum Börsenalltag ebenso dazu wie Kursgewinne und sind ebenfalls so sicher wie das Amen in der Kirche. Daher sollten sich Investoren, auch aktuell, nicht auf das Negative beschränken. Sondern vielleicht sogar die Chancen sehen, die in weiteren Korrekturen, auch statistisch gesehen, durchaus lauern können.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.