Steinhoff-Aktie: Erkenntnisse aus dem Wirtschaftsprüferbericht, wie es weiter geht und was wir daraus lernen können

Ende 2017 wurde bekannt, dass Steinhoff (WKN: A14XB9) seine Bilanzen gefälscht hat. Seitdem ist die Aktie bis heute auf knapp 11 Cent gefallen (22.03.2019). Zur selben Zeit nahm die Wirtschaftsprüfungsgesellschaft PricewaterhouseCoopers (PwC) ihre Arbeit auf und untersuchte seitdem die Bücher des Unternehmens.

Nun legte sie ihren über 7.000 Seiten umfassenden Bericht vor. Was sich aus ihm erfahren lässt und was das neue Management vorhat, erfährst du hier.

Das sagt der Bericht der Wirtschaftsprüfer

PwC hat seit Dezember 2017 Steinhoffs Bücher geprüft und ist nun zu dem Schluss gekommen, dass über Jahre Transaktionen erfunden wurden, um die Bilanzen zu fälschen. Dabei wurden auch Juristen eingeschaltet, um alles glaubhaft zu belegen, und Scheinfirmen gegründet. Insgesamt wurden so im Zeitraum 2009 bis 2017 Transaktionen im Wert von etwa 6,5 Mrd. Euro erfunden. Infolgedessen wurden die Vermögenswerte zu hoch ausgewiesen, was natürlich dazu führte, dass die Verschuldung in Wahrheit viel höher als angegeben ausfiel. Dies führte auch zur Täuschung der Banken.

Dabei war das Management der Initiator der Transaktionen. Was es allerdings dazu bewogen hat, bleibt offen. Steinhoff hatte auch in früheren Jahren schon einmal Probleme mit der Profitabilität und verlegte deshalb seine operative Hauptzentrale nach Südafrika. Anscheinend ist das Möbelgeschäft nicht ganz so profitabel, wie es immer schien. Die Bilanzen zu schönen ist aber keine Lösung, sondern der Anfang vom Ende. Nun haben die Manager wahrscheinlich nicht nur ihr Unternehmen verloren, sondern müssen sich darüber hinaus vor Gericht verantworten.

Etwas Positives hat der Bericht, denn nun können auch die Geschäftszahlen aus den Jahren 2017 und 2018 veröffentlicht werden. Als Termin wurde der 18. April 2019 genannt. Dies schafft für Investoren wieder eine bessere Basis zur Bewertung der Aktie.

Was das neue Management jetzt plant

Über dem Berg ist das Unternehmen damit aber noch lange nicht, denn der Vorstand muss weiterhin eine Finanzierung für die Zukunft ausarbeiten und die Schulden reduzieren. Das geht nur über Schließungen und Verkäufe.

So stehen aktuell auch europäische Immobilien im Wert von 400 Mio. Euro über die amerikanische Immobilienfirma Eastdil Secured zum Verkauf. In Deutschland wurde bereits die Poco-Kette verkauft. Selbst das neue Management wartet nun auf eine vertrauenswürdige Bilanz der Prüfer, um auf ihrer Basis weitere Entscheidungen treffen zu können.

Es könnte aber auch immer noch eine finale Pleite drohen, denn Steinhoffs langjähriger Partner und XXXLutz-Miteigentümer Andreas Seifert möchte die Umschuldung von Steinhoff, wie aktuell vorgesehen, nicht mittragen. Beide Parteien streiten sich um die Eigentumsverhältnisse bei der französischen Conforama, wobei Seifert weiterhin 388 Mio. Euro von Steinhoff fordert. Nun kann der Konzern nur um eine Fristverlängerung seiner Finanzierung bei seinen Gläubigern bitten, die allerdings als wahrscheinlich gilt, weil diese sonst ihren Einsatz verlieren würden.

Und dies können wir daraus lernen

Was wäre geschehen, wenn die Steinhoff-Manager nicht betrogen hätten? Vielleicht wäre das Unternehmen etwas weniger profitabel gewesen. Aber hätten die Vorstände dadurch ein schlechteres Leben geführt? Wahrscheinlich kaum, denn ob sie nun eine Million mehr oder weniger auf dem Konto halten, die sie am Ende doch nicht benötigen, hätte nichts an ihrem Lebensstil geändert. Und selbst als absehbar war, dass die Geschäfte vielleicht keine Zukunft mehr haben (was nicht der Fall war), hätten sie die Firma verkaufen und in den Ruhestand treten können.

Warren Buffett sagte einmal zu solchen Fällen: „Es ist dumm, alles für etwas zu riskieren, das man nicht wirklich benötigt.“ Forscher haben im Übrigen herausgefunden, dass wir gar nicht so viel Geld benötigen, um glücklich zu sein. Wir sollten besser mehr bei uns selber bleiben, anstatt zu versuchen, es anderen oder der Gesellschaft recht zu machen.

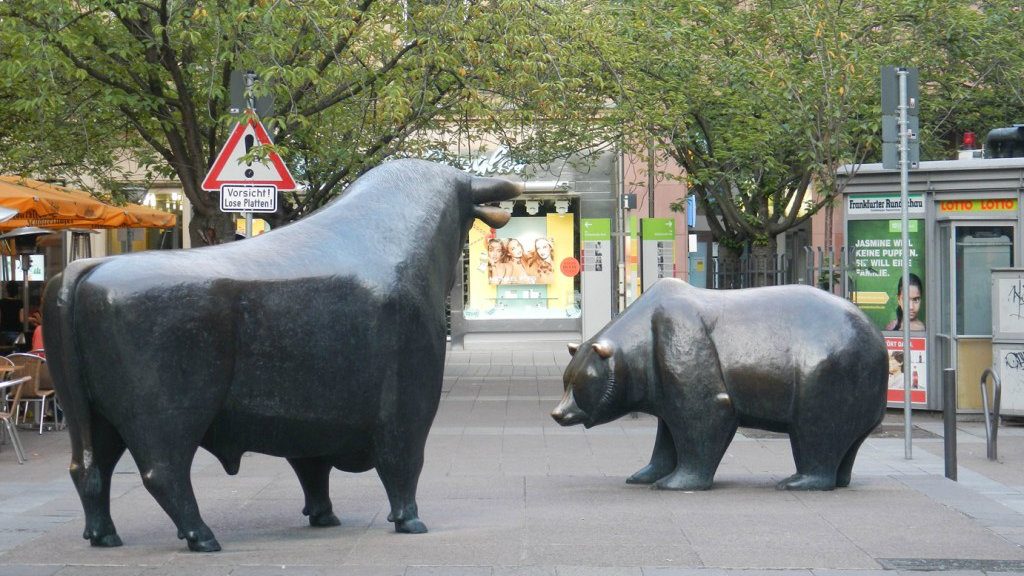

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Christof Welzel besitzt keine der erwähnten Aktien. The Motley Fool besitzt keine der erwähnten Aktien.