Palladium und Silber: Erstaunliche Ähnlichkeiten im Chart ‒ Rückschlag voraus?

Was für ein Lauf! Für Palladium scheint keine Decke dick genug, um sie nicht wie eine Rakete durchbrechen zu können. Bei dieser Kursentwicklung könnte selbst noch die Marke von 2.000 US-Dollar pro Unze ins Visier genommen werden. Allerdings sind mittlerweile bedenkliche Parallelen zu einem anderen Edelmetall erkennbar: Silber hat 2010 einen ähnlichen Stunt hingelegt.

Frappierende Ähnlichkeit

Gleich vorneweg: Ich will hier keine Chartanalyse betreiben, von einer überkauften Situation und irgendwelchen Formationen reden, um dann aus dem Kursverlauf Ziele abzuleiten. Darum soll es nicht gehen und davon habe ich auch zu wenig Ahnung. Vielmehr geht es mir darum, herauszufinden, was man aus der Vergangenheit lernen kann, um auf mögliche Szenarien vorbereitet zu sein.

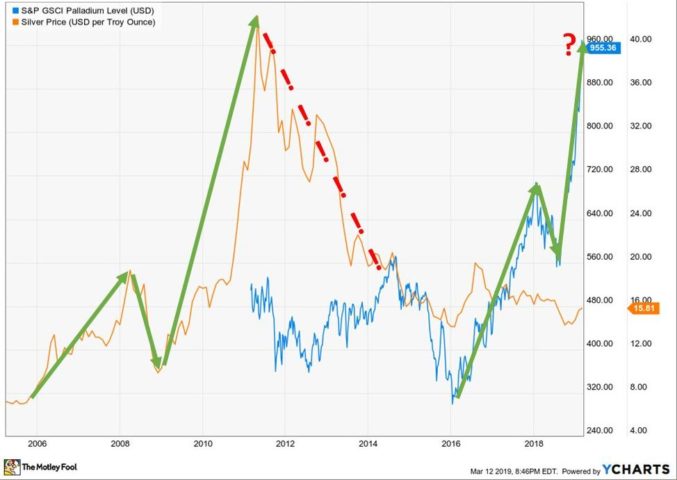

Wenn wir uns den Kursverlauf von Silber (orange) über die Jahre 2005 bis 2011 ansehen, denn erkennen wir einen steilen Anstieg in zwei Schüben, ganz ähnlich wie nun beim Palladium von 2016 bis heute, mit dem kleinen Unterschied, dass der Anstieg im zweiten Fall noch steiler verlief. Die folgende Darstellung illustriert das Beschriebene ganz gut, denke ich (wobei der Palladiumchart (blau) einen Index, nicht den Spot-Preis angibt, aber der Verlauf ist in der Tendenz gleich):

Chart: Erstellt mit YCharts, bearbeitet vom Autor

Wie man gut erkennen kann, wäre noch viel Platz nach oben, falls der zweite Schub erneut für deutlich mehr als eine Verdopplung sorgen sollte. Aber das nur nebenbei. Viel wichtiger ist die Erkenntnis, dass es nach dem Überschreiten des Zenits brutal abwärts ging.

Getäuschte Euphorie

Auch die Argumente der Bullen waren damals beim Silber ähnlich wie heute beim Palladium. Beispielsweise fasste David Gerginov im Februar 2011, also wenige Monate vor dem Erreichen des Höhepunkts, die Treiber schön zusammen:

‒ Wie Gold hat Silber eine Tradition über mehrere Tausend Jahre.

‒ Im Gegensatz zu Gold gibt es neben der Schmuck- und Anlagefunktion auch bedeutende industrielle Anwendungen.

‒ Zwar schwächt die verfallene Analogfotografie die Nachfrage, aber dafür entstehen regelmäßig neue Anwendungsfelder wie Solarmodule, Hygiene- und Medizintechnik.

Das Fazit hieß also, dass Silber attraktiv bleiben werde. Keines der Argumente war wirklich falsch und doch brach schon kurz darauf das Unheil über den Silberkurs herein. Das Problem ist, dass sowohl das Angebot als auch die Nachfrage sich höchst dynamisch entwickeln. Die Faktoren sind zu vielfältig, als dass man sie auf einen Punkt bringen könnte.

So haben Forscher beispielsweise Wege gefunden, um bei der Silberpaste für Solarmodule mit einem Bruchteil der Silbermenge auszukommen. Wenn dann noch spekulative Bestände abgebaut werden, die Menschen sich aufgrund der hohen Preise beim Kauf von Silberschmuck zurückhalten, die Minenbetreiber Überschichten fahren lassen und die Anstrengungen beim Recycling hochgefahren werden, dann dreht sich das Verhältnis irgendwann plötzlich um. Aus Knappheit werden Überkapazitäten und es folgt ein Kurseinbruch.

Palladium kann es ähnlich ergehen

Auch beim Palladium sind erhöhte spekulative Aktivitäten zu erkennen, die von einem Tag auf den anderen nach oben oder unten ausschlagen können. Gleichzeitig wird bei den industriellen Anwendern, also insbesondere den Herstellern von Abgaskatalysatoren sowie Brennstoffzellen, intensiv nach Möglichkeiten gesucht, um den Palladiumverbrauch zu senken.

Eine wichtige Frage ist daneben, wie sich der Absatz von Benzinern entwickelt, der ja derzeit als Hauptverantwortlicher für den Preisanstieg gilt. Schließlich kommen die heute geschmähten Dieselmotoren mit derzeit günstigeren Platinkatalysatoren aus. Würde also der schnell wachsende Absatz von reinen Elektroautos zu einem Rückgang der Katalysatornachfrage führen? Oder sorgen strengere Abgasstandards in immer mehr Ländern auf Jahre hinaus sogar für einen weiteren Anstieg?

Möglich wäre beides. Letztlich vertraue ich allerdings den Marktkräften und dem Erfindergeist der Ingenieure. Ein Preis, der sich innerhalb von wenigen Jahren mehr als verdreifacht, löst fast zwingend Prozesse aus, die der Entwicklung entgegenwirken. Die Nachfrage wird minimiert, wo immer es möglich ist, und die Produktion sowie die Wiedergewinnung werden intensiviert. Beispielsweise hat der Edelmetallspezialist Heraeus vor einigen Monaten in China eine große Recyclingfabrik eröffnet.

Insgesamt lässt sich kaum sagen, wie hoch der aktuelle Impuls den Palladiumpreis noch treibt. Wahrscheinlich ist jedoch nach meiner Einschätzung, dass Palladium ähnlich wie damals das Silber über die kommenden Monate seinen Höhepunkt finden und dann deutlich korrigieren wird. Zumindest kann ich mir nur schwer vorstellen, dass Palladium dauerhaft teurer als Gold und Platin bleibt.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.