3 starke Value-Aktien, die man jetzt kaufen kann

Bei den vielen unübersichtlichen Möglichkeiten, wie man heute Geld mit Aktien verdienen kann, – von Optionen über Leerverkäufe bis hin zum Daytrading – vergessen wir allzu oft die bewährteste Methode, um den Markt zu schlagen: Aktien günstig zu kaufen und langfristig zu halten.

Dazu haben wir drei führende Motley Fool-Autoren befragt, die jeweils eine so genannte “Value-Aktie” ausgewählt haben. Bei diesen sind sie überzeugt, dass jetzt ein Kauf eine kluge Entscheidung ist. Aber was genau gefällt ihnen an Disney (WKN:855686), General Mills (WKN:853862) und YY (WKN:A1J6W3)?

Disney legt gerade erst los

Steve Symington (Disney): Mitte November habe ich bereits den Kauf und das langfristige Halten von Disney empfohlen. Seitdem ist die Aktie ungefähr gleich geblieben. Im vergangenen Monat kam dann der Quartalsbericht, der besser als erwartet ausfiel. Aber so oder so gibt es mehrere Faktoren, die Disney in die Höhe schicken könnten.

Zum einen erreichte der kürzlich eingeführte Streaming-Service ESPN+ von Disney in diesem Quartal 2 Millionen bezahlte Abonnenten und verdoppelte damit seine Zahl von nur fünf Monaten zuvor. Man will einen ähnlichen Streaming-Service namens Disney+ bis Ende des Jahres einführen. Disney hat für den bevorstehenden Investorentag am 11. April mehr Details zur Direct-to-Consumer-Strategie und die eigenen Inhalte des Disney+-Dienstes versprochen. Auf jeden Fall werden beide Streaming-Angebote für den Konzern einen großen Hebel darstellen.

Darüber hinaus könnte sich 2019 für Disney als ein weiteres starkes Jahr an der Kinokasse erweisen. Zu den Big-Screen-Veröffentlichungen in diesem Jahr gehören Captain Marvel und eine neue Version von Dumbo im März, Marvels Avengers: Endgame im April, eine neue Version von Aladdin im Mai, Pixars Toy Story 4 im Juni, eine neue Version von The Lion King im Juli, Frozen 2 im November und Star Wars: Episode IX im Dezember.

Am Ende ist da noch Disneys anstehende Übernahme der meisten Vermögenswerte von 21st Century Fox in Höhe von 71,3 Milliarden USD, die das Unternehmen nun voraussichtlich im Juni abschließen wird. Unter der Annahme, dass alles wie geplant verläuft, wird Disney einen Anteil von 60 % an Hulu besitzen (derzeit sind es 30 %), außerdem das Filmsegment von Fox und die meisten der TV-Studios, womit man auch das Eigentum an Avatar, National Geographic und Marvels Deadpool, Fantastic Four und X-Men erhält.

Disney-Aktien werden derzeit zum 15-Fachen der vergangenen Gewinne gehandelt. Das ist vernünftig. Sollte sich alles wie geplant entwickeln, denke ich, dass die Aktie eines der überzeugendsten Schnäppchen am Markt darstellt.

Dieser Lebensmittelriese ist irre billig

Reuben Gregg Brewer (General Mills): Den Konzern samt seiner vielen, vielen Verbrauchermarken kennt jeder. Aber nicht jeder weiß auch, wie billig General Mills heute ist. Das Preis-Umsatz-Verhältnis des Unternehmens liegt mit 1,6 deutlich unter seinem Fünfjahresdurchschnitt von 2, das Kurs-Gewinn-Verhältnis liegt bei 12,7 gegenüber dem längerfristigen Durchschnitt von 20,5. Und das Kurs-Buchwert-Verhältnis beträgt 3,9 im Vergleich zu 6,4. General Mills sieht wirklich günstig aus.

Aber es gibt einen Grund. Die Kunden wenden sich von abgepackten Speisen ab und bevorzugen frische und gesunde Alternativen. General Mills, seit mehr als einem Jahrhundert im Dienst der Kunden, hat das alles aber schon oft erlebt und mitgemacht. Es geht darum, Marken zu kaufen, die bei den Verbrauchern gut ankommen. Das hat man zuletzt auch getan, darunter Annie’s, Larabar und zuletzt der Tiernahrungshersteller Blue Buffalo. Man verkauft schwächelnde Marken wie Green Giant und mistet auch sonst innerhalb des restlichen Portfolios aus. Veränderung braucht einfach Zeit.

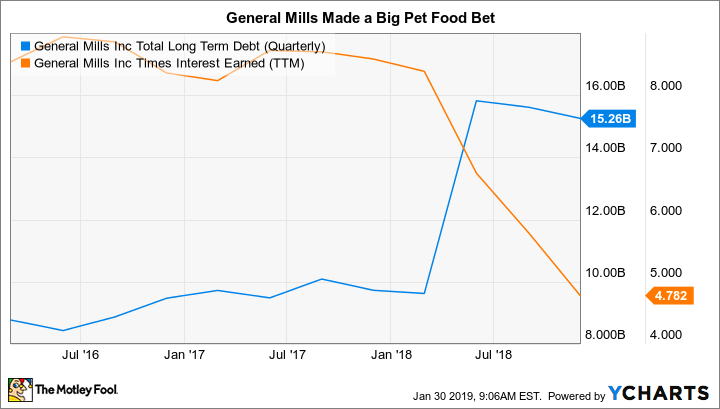

General Mills langfristige Verschuldung via YCharts

Allerdings haben die Veränderungen für eine deutliche Erhöhung der Leverage gesorgt. General Mills zahlte 8 Milliarden USD, um Blue Buffalo zu kaufen, was einige für zu viel hielten. Diese Akquisition hat die langfristigen Finanzverbindlichkeiten in einem einzigen Quartal um 76 % erhöht. Inzwischen hat sich die Zinsdeckung im Wesentlichen halbiert, obwohl General Mills die Zinskosten immer noch komfortabel deckt, zu mehr als dem Vierfachen.

Bei einem großen, teuren Deal wie diesem haben die Investoren recht, sich ein wenig Sorgen zu machen. Das Management hat jedoch bereits mit dem Schuldenabbau begonnen und sich verpflichtet, die Dividendenerhöhungen so lange zurückzuhalten, bis die Verschuldung auf einem machbaren Niveau ist. Der lange dauernde Integrationsprozess ist in Wirklichkeit das Worst-Case-Szenario. Derweil können Investoren die Aktie günstig erstehen und die starke Dividende von 4,5 % einstreichen. Das ist ein lohnender Kompromiss zwischen Risiko und Ertrag.

Unterbewertete chinesische Tech-Aktie

Leo Sun (YY): Der Absturz chinesischer Tech-Werte im vergangenen Jahr hat zu vielen Kurzschlusshandlungen geführt. Betroffen davon war auch YY, der Live-Streaming-Videoanbieter, der seinen Umsatz und sein Non-GAAP-Nettoergebnis im letzten Quartal um 33 % bzw. 20 % steigerte.

YY’s Kernplattform YY Live bietet Musik, Unterhaltung, Sport und E-Learning-Videos. Das Unternehmen monetarisiert diese benutzergenerierten Videos, indem es virtuelle Geschenke anbietet, die die Zuschauer für ihre Lieblingssender kaufen können. YY hat auch seine Esport-Streaming-Website Huya (WKN:A2JL12) im vergangenen Jahr bei einem Börsengang ausgegliedert.

Momos monatliche aktive Nutzer beim mobilen Live-Streaming stiegen um 21 % jährlich auf 88,1 Millionen im letzten Quartal, und die mobilen Nutzer erwirtschafteten fast zwei Drittel der Live-Streaming-Erlöse. Die Zahl der kostenpflichtigen Live-Streaming-Anwender stieg um 26 % auf 8 Millionen.

Analysten erwarten, dass der Umsatz und das Ergebnis von YY im nächsten Jahr bei 22 % bzw. 18 % liegen werden. Diese Schätzungen sind zwar langsamer als die Wachstumsraten in diesem Jahr, aber immer noch beeindruckend für eine Aktie, die zum 11-Fachen der erwarteten Gewinne gehandelt wird.

Analysten erwarten, dass der Jahresüberschuss von YY in den nächsten fünf Jahren durchschnittlich um 24 % steigen wird. Das ergibt ein fünfjähriges PEG-Verhältnis von 0,5. Da ein PEG-Verhältnis von unter 1 als unterbewertet gilt, sieht die YY-Aktie im Vergleich zu ihrem Wachstumspotenzial verdammt billig aus.

Vorerst wird die Aktie von YY wahrscheinlich weiterhin durch die Ungewissheit in Bezug auf China, das Durchgreifen der Regierung auf Social- und Videoplattformen sowie die Konkurrenz durch neue Videoanwendungen belastet bleiben. Langfristig sollte sich die YY-Aktie jedoch wieder hin zu sinnvolleren (sprich: höheren) Bewertungen bewegen.

Kaufen, bevor es zu spät ist

Niemand kann garantieren, dass eine Aktie den Markt schlagen wird, egal wie sehr wir annehmen, dass sie unterbewertet ist. Aber unsere drei Experten denken, dass Disney, General Mills und YY genau das tun werden. Und sie sind überzeugt, dass langfristig denkende Investoren dementsprechend ihr Geld anlegen sollten.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt und empfiehlt Aktien von Walt Disney. Leo Sun besitzt Aktien von Walt Disney. Reuben Gregg Brewer besitzt Aktien von General Mills. Steve Symington besitzt keine der angegebenen Aktien.

Dieser Artikel erschien am 19.2.2019 auf Fool.com. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.