3 Top-Dividendenaktien mit Renditen über 4%

Das Halten von qualitativ hochwertigen, renditestarken Dividendenaktien ist für einen Investor der effektivste Weg, um langfristig starke Renditen zu erzielen. Doch auch wenn viele dieser Aktien attraktiv erscheinen, weiß man nie so recht, ob die hohen Auszahlungen und die zugrundeliegenden Geschäftsmodelle auch nachhaltig sind.

Deswegen haben wir drei Motley Fool-Autoren gebeten, jeweils eine Top-Dividendenaktie mit einer Rendite von mindestens 4 % zu empfehlen. Hier mal ein paar gute Argumente für Tanger Factory Outlet Center (WKN:886676), W.P. Carey (WKN:A1J5SB) und Las Vegas Sands (WKN:A0B8S2).

Einkaufstüten randvoll mit Ertrag

Steve Symington (Tanger Factory Outlet Center): Ich habe ja schon mehrmals Tanger Factory Outlet Center als attraktive hochverzinsliche Dividendenaktie gepriesen. Aber der REIT hat eine jährliche Rendite von derzeit 6,6 %, und solange er weiterhin beweist, dass sein Modell ein wichtiger Teil des heutigen Einzelhandels sowohl für die Mieter als auch für die Kunden ist, kann ich die Empfehlung nur erneut aussprechen.

Allerdings ist das Wachstum von Tanger in letzter Zeit nicht mehr ganz so stark, da sich der Konzern für strategische Mietanpassungen entscheidet, um eine hohe Auslastung des Portfolios sicherzustellen. Die lag im letzten Quartal bei 96,8 %. Das Unternehmen hat die Investoren auch gewarnt, dass man in den kommenden Quartalen wahrscheinlich mit Bankrotten einiger Mieter zu tun haben wird, auch mit Filialschließungen und weiteren Veränderungen.

Bei den jüngst verkündeten Quartalsergebnissen konnte man aber auch eine verbesserte sequentielle Performance berichten, die dem Unternehmen half, die Erwartungen im Jahr 2018 zu übertreffen. Die Dividende – die diesmal um 1,4 % auf 1,42 USD pro Aktie stieg – konnte im 26. aufeinander folgenden Jahr erhöht werden. Tanger kündigte auch an, dass ein neues 280.000 Quadratfuß großes Outlet-Center in Tennessee entstehen soll.

Natürlich kann man sich Sorgen machen, dass die hohe Rendite von Tanger zu gut ist, um wahr zu sein. Aber wie CEO Steven Tanger feststellte, wird es kein Problem sein, diese beizubehalten, da sie “durch eine der niedrigsten Ausschüttungsquoten der Branche und eine solide Bilanz” garantiert wird.

Meiner Meinung nach sollte die Aktie den Markt leicht schlagen können, da das Unternehmen die Veränderungen im Einzelhandel mitprägt.

Nicht alle Rückschläge sind auch schlimm

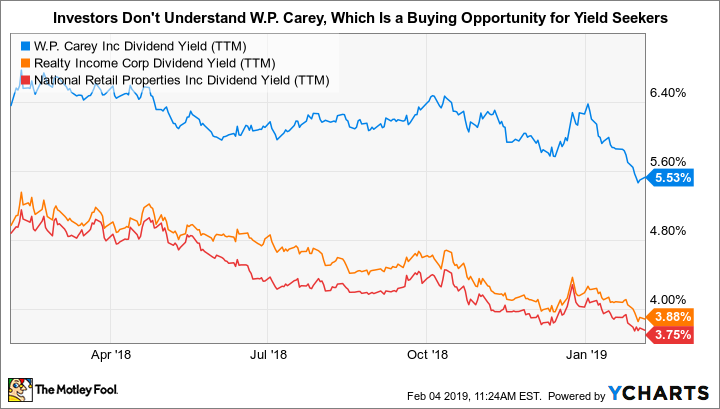

Reuben Gregg Brewer (W.P. Carey): W.P. Carey ist ein REIT, der so genannte Net Lease Properties besitzt. Mehr dazu gleich. Im Moment sollte man sich auf die Tatsache konzentrieren, dass er eine robuste Rendite von 5,5 % bietet, die deutlich über den Werten von Realty Income (WKN:899744) und National Retail Properties (WKN:A0JMJZ) liegt. Die schaffen nur 3,9 % bzw. 3,8 %. Seit mehr als zwei Jahrzehnten steigt die Dividende von Carey jedes Jahr, was in etwa der Höhe dieser starken Wettbewerber entspricht.

Einige Investoren mögen nicht, dass Carey stark diversifiziert ist, aber eigentlich ist das ein Vorteil. So ist das REIT-Portfolio beispielsweise auf die Branchen Industrie (27 % der Mieten), Büro (23 %), Einzelhandel (17 %), Lager (16 %), Bildung (4 %) und “Sonstige” verteilt. Zudem generiert man rund 35 % der Mieten auf Märkten außerhalb der USA. Diese Diversifizierung gibt Carey eine Vielzahl von Möglichkeiten, das Geschäft auszubauen. Das fehlt den Wettbewerbern, die sich weitgehend auf den US-Einzelhandel konzentrieren.

WPC Dividendenertrag via YCharts

Was sich jedoch nicht unterscheidet, ist das langweilige Netto-Leasingmodell. Wie auch seine Konkurrenten besitzt Carey Assets, bei denen die Leasingnehmer den Großteil der Betriebskosten einer Immobilie tragen, wie Steuern und Instandhaltung. Es handelt sich um ein stabiles Geschäftsmodell mit langfristigen Mietverträgen, die in der Regel integrierte Mieterhöhungen beinhalten. Carey kauft die Immobilien oft direkt von den späteren Leasingnehmern, die Cash für Zwecke wie Expansionen und Akquisitionen zur Verfügung haben wollen.

Carey ist kein typischer Triple-Net-Lease-REIT, aber das sollte alles in allem ein Vorteil sein.

Das Haus gewinnt für den Anleger

Leo Sun (Las Vegas Sands): Las Vegas Sands, das weltweit größte Casinounternehmen, zahlt derzeit eine Dividendenrendite von über 5 %. Man begann 2012 mit der Auszahlung dieser Dividende, und hat diese Auszahlung jedes Jahr erhöhen können. Sands hat in den letzten 12 Monaten weniger als 100 % des Gewinns und des freien Cashflows (FCF) für diese Dividende ausgegeben – was Raum für zukünftige Erhöhungen lässt.

Die Aktie von Sands erscheint beim 17-Fachen der erwarteten Gewinne nicht teuer, aber Analysten erwarten, dass Umsatz und Gewinn in diesem Jahr um jeweils etwa 2 % nachgeben werden, da das Wachstum in Macau, dem größten Markt, und Singapur schwächer ausfällt. Höhere Investitionen in Macau dürften ebenfalls das Ergebniswachstum dämpfen.

Langfristig sollte sich das Wachstum von Sands in anderen Bereichen jedoch wieder beschleunigen. Die neue Hong Kong-Zhuhai-Macao Brücke soll mehr Besucher nach Macau bringen, wo der Konzern die Four Seasonx Tower Suites, St. Regis Tower Suites und The Londoner mit hohen Investitionen erweitert.

Die Expansion nach Japan, das erst kürzlich Casinos legalisiert hat, könnte das schwächere Wachstum in Singapur ausgleichen. Ein Handelsabkommen zwischen den USA und China könnte auch die Stimmung der Verbraucher in China aufhellen, was dann zu mehr Casinobesuchen führen könnte. Sands hat in den letzten 12 Monaten 550 Millionen USD in Aktien (14 % seines FCF) zurückgekauft, und plant, im Jahr 2019 weitere große Rückkäufe durchzuführen.

Sands ist keine aufregende Investition, aber die hohe Rendite und niedrige Bewertung sind als positiv zu erachten. Dieses Jahr sollte kein großes Wachstum passieren, aber das sollte sich ändern, wenn die Leute bald wieder in die Casinos strömen.

Abwarten und Geld kassieren

Niemand kann garantieren, dass eine Dividendenaktie weiterhin überdurchschnittliche Renditen für die Anleger erzielt. Vielmehr täten die Aktionäre gut daran, ihre Aktien von Quartal zu Quartal im Auge zu behalten. Aber angesichts der aktuellen Situationen bei Tanger Factory Outlet Centers, W.P. Carey und Las Vegas Sands denken wir, dass geduldige Investoren, die jetzt kaufen, mit ihrer Entscheidung zufrieden sein können.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool empfiehlt Aktien von Tanger Factory Outlet Centers. Leo Sun besitzt Aktien von Tanger. Reuben Gregg Brewer besitzt Aktien von Tanger und W. P. Carey. Steve Symington besitzt keine der angegebenen Aktien.

Dieser Artikel erschien am 19.2.2019 auf Fool.com und wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.