1 Börsenstrategie, die sämtliche Indizes übertrifft

Anleger, die aktiv in Einzelwerte investieren, wollen natürlich am Ende möglichst besser als der breite Markt abschneiden. In allen anderen Fällen würde sich ansonsten der gesamte Aufwand nicht lohnen, denn heutzutage ist es mittels ETFs sehr einfach und stressfrei, die Performance von Indizes zu erreichen.

Eine Strategie zur Auswahl von Einzelwerten, die sich in der Vergangenheit als sehr erfolgreich herausgestellt hat, stammt von Susan Levermann. Welche Kriterien sie zur Auswahl berücksichtigt, erfährst du hier.

Das Punktesystem

Frau Levermann war einst Fondsmanagerin und entwickelte im Laufe der Zeit ihre eigene sehr erfolgreiche Strategie. Diese funktioniert über die Vergabe von Punkten für bestimmte Unternehmenskennzahlen.

Für jedes Kriterium wird entweder ein Minuspunkt, kein Punkt oder ein Pluspunkt vergeben. Dabei unterscheidet sie zwischen größeren Firmen, die ab vier Punkten ein Kauf und ab zwei Punkten ein Verkauf, und kleineren Firmen, die ab sieben Punkten ein Kauf und ab vier Punkten ein Verkauf sind.

Und hier sind die Kriterien.

1. Eigenkapitalrendite

Die Eigenkapitalrendite drückt sich in % aus und wird errechnet, indem du den Gewinn durch das Eigenkapital eines Unternehmens teilst. Je höher sie ausfällt, umso profitabler ist es in der Regel.

Frau Levermann vergibt bei über 20 % einen Punkt, zwischen 10 und 20 % keinen Punkt und unter 10 % einen Punkt Abzug.

2. EBIT-Marge

EBIT steht für Gewinne vor Zinsen und Steuern und spiegelt so die operative Entwicklung eines Unternehmens wider. Die EBIT-Marge wird errechnet, indem du das EBIT durch den Umsatz teilst. Je höher die Marge, umso leichter verdient ein Unternehmen Geld und umso weniger Sachinvestitionen werden benötigt.

Einen Punkt gibt es ab 12 %, null Punkte zwischen 6 und 12 % und einen Minuspunkt unter 6 %.

3. Eigenkapitalquote

Sie wird errechnet, indem du das Eigenkapital durch die Bilanzsumme eines Unternehmens teilst. Je höher sie ausfällt, umso geringer ist die Verschuldung.

Ab 25 % gibt es einen Punkt, zwischen 25 und 15 % null Punkte und unter 15 % einen Minuspunkt.

4. Durchschnittliches Kurs-Gewinn-Verhältnis (KGV) der letzten fünf Jahre

Die Bewertung spielt an der Börse eine wichtige Rolle. Frau Levermann nahm dazu den Gewinn je Aktie der letzten fünf Jahre und errechnete den Durchschnitt. Anschließend rechnete sie den aktuellen Kurs durch diesen Durchschnittswert. So konnte sie auch unstetige Firmen besser bewerten.

Unter 12 gibt es einen Punkt, zwischen 12 und 16 keinen Punkt und über 16 einen Minuspunkt.

5. Das aktuelle KGV

Es wird errechnet, indem du den aktuellen Kurs durch den letzten Gewinn je Aktie teilst, und trägt auch zur Einschätzung der Bewertung bei.

Auch hier gibt es unter 12 einen Punkt, zwischen 12 und 16 keinen Punkt und über 16 einen Minuspunkt.

6. Analystenmeinungen

Frau Levermann fand heraus, dass Analysten meistens falsch liegen, und nutzte deshalb deren Einschätzung als Kontraindikator.

Wenn die Mehrheit zum Verkauf rät, vergibt sie einen Punkt, wenn die Meinungen sich die Waage halten, null Punkte, und wenn die Mehrheit positiv gestimmt ist, einen Minuspunkt.

7. Reaktionen auf Quartalszahlen

Aktien, die auf ihre Quartalszahlen positiv reagieren, schneiden meisten auch in der Folge gut ab. Zunächst wird die Performance der Aktie am Tag der Veröffentlichung der Zahlen ermittelt und dann mit dem Vergleichsindex verglichen.

Ist die Differenz positiv und übersteigt mehr als 1 %, gibt es einen Punkt, zwischen minus und plus 1 % gibt es null Punkte und bei mehr als 1 % minus wird ein Punkt abgezogen.

8. Gewinnrevisionen

Sie sind Ausdruck dafür, ob ein Unternehmen seine eigenen Gewinnerwartungen steigert oder reduziert. Dazu notiert man sich die Erwartungen für das aktuelle und zukünftige Jahr und vergleicht sie mit den zukünftigen Angaben. Für eine aktuelle Einschätzung kann auch der letzte Geschäftsbericht herangezogen werden.

Bei einer Revidierung um mehr als 5 % nach oben gibt es einen Punkt, zwischen 5 und minus 5 % null Punkte und bei einer Korrektur von mehr als minus 5 % einen Punkt Abzug.

9. und 10. Der Sechs- und Zwölfmonatstrend

Weil Frau Levermann immer zu früh verkaufte, nutzte sie ein Trendfolgesystem. Stieg der Kurs in den letzten sechs Monaten mehr als 5 %, gab es einen Punkt, zwischen 5 und minus 5 % keinen Punkt und bei mehr als 5 % minus einen Punkt Abzug. Für den Zwölfmonatstrend wird die gleiche Bewertung vorgenommen.

11. Kursmomentum

Studien belegen: Je stärker Aktien über die letzten sechs und zwölf Monate gestiegen sind, umso besser schneiden sie in der Regel in der Folge ab.

Um diesen Effekt noch zu verstärken, vergab Frau Levermann einen Punkt, wenn sich der Sechsmonats- besser als der Zwölfmonatstrend entwickelte. Im umgekehrten Fall gab es einen Punkt Abzug und in allen anderen Fällen keinen Punkt.

12. Gewinnwachstum

Es wird beurteilt, indem der Gewinn je Aktie des aktuellen Jahres mit dem prognostizierten Gewinn des nächsten Jahres verglichen wird. Bei mehr als 5 % Wachstum gibt es einen Punkt, bei mehr als minus 5 % einen Punkt Abzug und dazwischen null Punkte.

13. Dreimonats-Umkehreffekt

Dieses Kriterium kam nur bei großen Unternehmen zur Anwendung. Ist die Performance in jedem der letzten drei Monate besser als jene des Vergleichsindex, so gibt es einen Minus-, im umgekehrten Fall einen Pluspunkt und dazwischen null Punkte.

Dabei gilt ein Unternehmen ab mehr als 5 Mrd. Euro Marktkapitalisierung als groß.

Foolishes Fazit

Natürlich ist auch dieses System mit etwas Arbeit verbunden, aber die Ergebnisse sprechen für sich. Wer sich einmal ein Excel-Tool anlegt, reduziert den Aufwand schon deutlich.

Klar ist aber auch, dass es relativ häufig zu Käufen und Verkäufen kommt und es sich bei der Auswahl somit nicht um Dauerinvestments oder Dividendenwerte handelt. Manche Anleger mögen die Strategie deshalb nicht.

Wer jedoch noch genauer nachlesen will, für den empfiehlt sich das Buch „Der entspannte Weg zum Reichtum“.

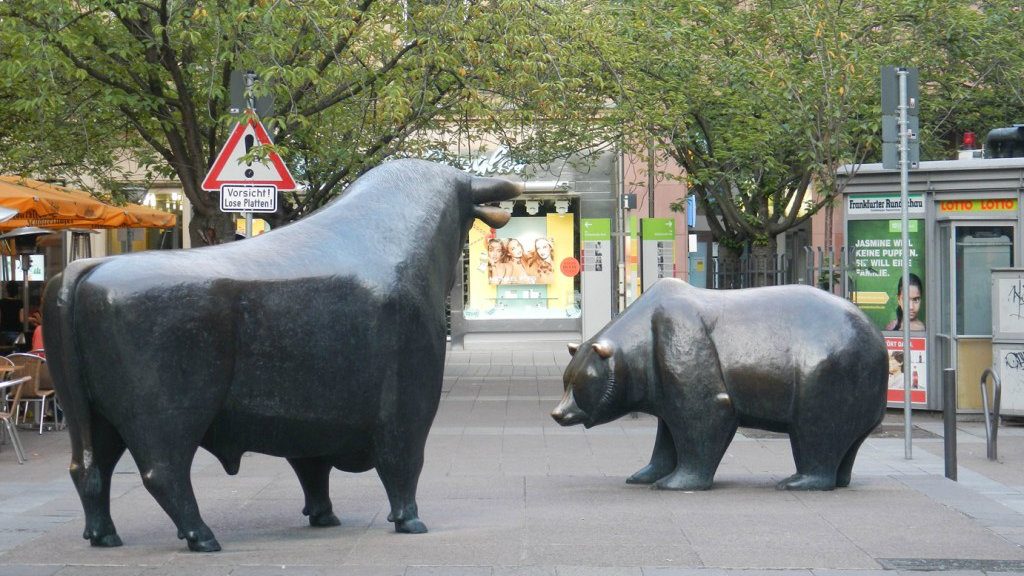

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.