3 Dividendenaktien, die mehr als Pepsi zahlen

Der Lebensmittel- und Getränkekonzern PepsiCo (WKN:851995) ist eine solide Dividendenaktie mit einer Rendite von über 3 %. Die Marken sind altbewährt, bekannt und enorm profitabel. Das Unternehmen konvertiert kontinuierlich etwa 10 % seines Umsatzes in freien Cashflow.

Aber obwohl PepsiCo eine gute Dividendenaktie ist, gibt es noch bessere Optionen. Drei unserer Motley-Fool-Mitarbeiter haben MPLX LP (WKN:A1J7DR), Hanesbrands (WKN:A0KEQF) und Sun Life Financial (WKN:936039) als Dividendenwerte ausgewählt, die attraktivere Dividenden als PepsiCo bieten. Folgendes sollten Dividendeninvestoren dazu wissen.

Hohe Erträge, unterstützt durch eine großartige und schnell wachsende Partnerschaft.

Tyler Crowe (MPLX LP): Es ist einfach, Aktien im Energiesektor mit höheren Dividendenrenditen zu finden. Man klebt einfach einen Haufen Tickersymbole an eine Wand, legt eine Augenbinde an und wirft einen Pfeil. Wenn du im Energiesektor eine höhere Rendite erzielen willst, bei der du dich jahrelang auf kräftiges Wachstum verlassen kannst, dann solltest du vielleicht die Augenbinde abnehmen und auf MPLX setzen.

MPLX bietet die seltene Kombination aus einer zuverlässigen Auszahlung, soliden Finanzkennzahlen, unglaublichen Wachstumsaussichten und einer Unternehmensstruktur, in der dieInvestoren und ihr geschäftsführender Unternehmer (Marathon Petroleum) relativ gleichberechtigt sind.

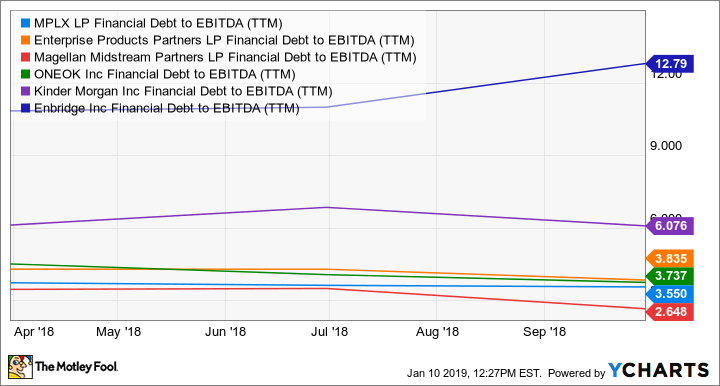

MPLX ist eines der größten Öl- und Gastransport- sowie Logistikunternehmen der USA und als Master Limited Partnership strukturiert. Dieses Unternehmen ist für die Bilanzierung unglaublicher Schuldenmengen bekannt, da die Vermögenswerte – meist Pipelines und Verarbeitungsanlagen – teuer im Bau sind, aber wenig Instandhaltungskapital erfordern. Daher stehen viele freie Cashflows zur Verfügung, um zu den Investoren zurückzuwandern. Einer der attraktivsten Aspekte von MPLX ist, dass es eine der niedrigsten Schuldenlasten in diesem Bereich hat und sein Cashflow bequem seine Ausschüttung an die Aktionäre abdeckt. Im letzten Quartal hatte MPLX eine Deckungsquote von 1,47 (in diesem Geschäft ist ein Wert von mehr als 1,2 gut), und das Verhältnis von Schulden zu EBITDA ist weiterhin eines der besten in diesem Bereich.

MPLX SCHULDEN ZU EBITDA. DATEN DER LETZTEN 12 MONATE VON YCHARTS

Der Überschuss an Geld nach jedem Quartal gibt dem Management von MPLX reichlich Kapital für sein Wachstumsprogramm, das von Tag zu Tag größer wird. Allein im dritten Quartal kündigte das Unternehmen eine Reihe von großen Pipeline-Projekten an, die in den nächsten Jahren voraussichtlich Milliarden an Investitionen erfordern werden. Außerdem ist die Unternehmensstruktur nach dem Buy-out der General-Partner-Beteiligung von Marathon und der damit verbundenen Rechte auf den Cashflow so gestaltet, dass sowohl Marathon als auch öffentliche Investoren mehr Rechte haben.

Diese Faktoren machen MPLX zu einem der besser geführten und gut positionierten Unternehmen in dieser Branche. Mit einer Rendite von 8,4 % heute sollten die Investoren MPLX genau unter die Lupe nehmen.

Eine langweilige Dividendenaktie

Tim Green (Hanesbrands): Ich will es nicht beschönigen: Die Hanesbrands-Aktie hat sich in den letzten sechs Monaten deutlich schlechter entwickelt als der Markt. Als die Aktien des Bekleidungsherstellers am Heiligabend die Talsohle erreichten, hatte er in nur wenigen Monaten rund 50 % seines Wertes verloren.

Dieser Rückgang aufgrund eines rückläufigen Aktienmarktes, der Nachrichten über Pläne des Einzelhändlers Target, eine exklusive Linie der Hanesbrands-Marke Champion zu streichen, und des Konkurses von Sears Holdings, war nicht völlig ungerechtfertigt. Aber er war drastisch übertrieben. Auch nach einem 20%igen Anstieg handelt die Hanesbrands-Aktie mit einem einstelligen Vielfachen der Erträge.

Die Aktie hat durch den Ausverkauf eine fantastische Rendite von 4,3 %. Das liegt deutlich über der von PepsiCo. Trotzdem scheint die Dividende von Hanesbrands sicher. Bezogen auf den Mittelwert der bereinigten Gewinnprognose für 2018 beträgt der Anteil der Dividende nur 35 % des Gewinns.

Hanesbrands ist das Vorzeigemodell einer langweiligen Aktie. Aber nicht nur die Dividendenrendite ist hoch, auch die Aktie könnte steigen, wenn der Markt zur Besinnung kommt und das Unternehmen angemessen bewertet. Das ist für Dividendeninvestoren eine Win-Win-Situation.

Langeweile ist bei diesem renditestarken Unternehmen etwas Schönes.

Sean Williams (Sun Life Financial): Pepsi ist ein großes Markenunternehmen mit einer überdurchschnittlichen Rendite. Aber wenn du ein Unternehmen mit noch besseren Aussichten auf hohe Einnahmen suchst, solltest du die Versicherung und Vermögensverwaltung Sun Life Financial in Betracht ziehen.

Manchmal ist langweilig schön, und wenn es um Einfachheit, Einfluss auf Preise und Rendite geht, gibt es nichts Besseres als das Versicherungsgeschäft. Obwohl kein Versicherer vor gelegentlichen Rückschlägen durch große Versicherungsfälle gefeit ist, verfügen die Anbieter naturgemäß über die Preissetzungskraft, um die Prämien nach einer Zeit höherer Schäden oder auch kontinuierlich zu erhöhen, wenn sie annehmen, dass irgendwann in der Zukunft eine Periode mit höheren Schäden bevorsteht.

Da Sun Life eine so breite Palette von Versicherungsprodukten abdeckt (d.h. Gesundheit, Leben, lang- und kurzfristige Invalidität, Zahnbehandlung, Absenzenmanagement und medizinische Kostenversicherung), verfügt es nicht nur über diese Preissetzungsmacht, sondern bietet auch die Vorteile der Produktvielfalt und minimiert so die Auswirkungen überraschender Ereignisse.

Auch das Vermögensverwaltungssegment von Sun Life Financial läuft gut. Die Verabschiedung des Tax Cuts and Jobs Act und ein in der Folge niedrigerer Körperschaftsteuersatz haben zu einem deutlichen Anstieg der Erträge in den USA geführt. Aber auch Sun Life hat von Kostensenkungen im Bereich Asset Management profitiert und höherwertige Kunden gewonnen. Das Vermögensverwaltungssegment, das in letzter Zeit noch mehr Investoren anziehen konnte, da die globalen Märkte volatil waren, beendete das dritte Quartal mit einem verwalteten Vermögen von 687,2 Milliarden US-Dollar.

Sun Life verfügt auch über eine wachsende Präsenz in wachstumsstarken asiatischen Märkten. Die Versicherungsumsätze in Asien stiegen im dritten Quartal um 7 %, aber auch dieses Segment wurde durch die Volatilität in Indien und auf den Philippinen beeinträchtigt. Allerdings spielen diese Schwellenländer eine entscheidende Rolle bei der Unterstützung der längerfristigen Wachstumsraten von Sun Life.

Mit anderen Worten, es handelt sich um eine gut geölte Maschine mit einer Ausschüttungsquote von rund 40 %. Das deutet darauf hin, dass es viel Spielraum für Dividendenwachstum gibt und praktisch keine Sorgen über eine Dividendenkürzung bestehen. Mit einer Rendite von 4,6 % hättest du es schwer, eine sicherere Dividendenaktie zu finden.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

Dieser Artikel wurde von Sean Williams, Timothy Green und Tyler Crowe auf Englisch verfasst und am 14.01.2019 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.

The Motley Fool hat keine Position in einer der erwähnten Aktien.