3 Top-Aktien mit hoher Dividendenrendite

Wer auf der Suche nach Aktien mit hoher Dividendenrendite ist, liegt bei dem Holzpellethersteller Enviva Partners (WKN:A14SDE), dem Infrastrukturkonzern Brookfield Infrastructure Partners (WKN:A0M74Z) und dem Immobilienfonds W.P. Carey (WKN:A1J5SB) genau richtig. Obwohl sie alle in unterschiedlichen Branchen zuhause sind, bieten alle drei Unternehmen große Renditen und, ebenso wichtig, leisten überzeugende Arbeit, wie unsere drei Autoren feststellen konnten. Vielleicht ist ja am Ende eine Aktie dabei, bei der du überlegst, sie dir ins Portfolio zu holen.

In Holzpellets investieren?

Brian Stoffel (Enviva Partners): Ich rate ja ausschließlich zu Aktien, die ich selbst besitzen würde. Da ich lediglich einen Titel mit hoher Verzinsung in meinem Portfolio habe, fiel die Entscheidung leicht: der Holzpellethersteller Enviva Partners.

Klingt seltsam, oder? Was einst ein Nischenprodukt war, um Häuser in den ländlichen USA im Winter warm zu halten, hat sich völlig verändert. Energieunternehmen aus der ganzen Welt arbeiten daran, die Anforderungen an die Treibhausgasemissionen zu erfüllen und suchen nach saubereren Wegen zur Stromerzeugung.

Hier kommt Enviva ins Spiel, dessen Geschäft relativ unkompliziert ist: Das Unternehmen besitzt Holzpelletproduktionsanlagen und Tiefseehäfen im Südosten der USA, um das Geschäft vertikal zu integrieren. Man liefert die produzierten Pellets auf der Grundlage jahrzehntelanger Verträge an europäische und zunehmend auch asiatische Energieversorger. Je effizienter das operative Geschäft von Enviva wird, desto mehr bleibt am Ende den Aktionären übrig.

Diese Effizienzsteigerungen wurden zwar durch einen Brand in einem Hafen ein wenig gebremst, aber der jüngste Gewinnbericht war doch weitgehend positiv, und das Management will nach wie vor 2,53 USD pro Aktie für das Jahr auszahlen – was bei derzeitigen Preisen einer Rendite von 8,9 % entspricht.

Großer Ertrag, große Perspektiven

Keith Speights (Brookfield Infrastructure Partners): Man muss kein Rentner sein, um bei der Dividendenrendite von Brookfield Infrastructure Partners von etwas unter 5 % aufzuhorchen. Auch junge Leute, die noch Jahre von der Rente entfernt sind, sollten die Dividendenerhöhung von Brookfield Infrastructure in den letzten fünf Jahren um 47 % durchaus schätzen. Aber die grandiose Dividende ist nicht alles, was man an dieser Aktie schätzen sollte.

Brookfield Infrastructure Partners besitzt und betreibt Infrastrukturanlagen auf der ganzen Welt. Dazu gehören Telekom-Masten, Erdgasleitungen, Häfen, Eisenbahnen, mautpflichtige Straßen und mehr. Das Schöne an diesen Unternehmen ist, dass sie stabile Einnahmen für Brookfield Infrastructure bringen. Das führt uns dann auch wieder zurück zur Dividende, denn dieser stabile Umsatz ermöglicht es dem Unternehmen, diese sehr schöne Dividende aufrechtzuerhalten.

Dennoch sollte man Brookfield Infrastructure nicht einfach als langweiliges Investment betrachten. Das Unternehmen hat in den letzten fünf Jahren den Gesamtmarkt geschlagen und eine Gesamtrendite von mehr als 100 % erzielt. Für Brookfield Infrastructure sieht die Zukunft gut aus. Das Management wies in der Telefonkonferenz zum dritten Quartal darauf hin, dass neue Akquisitionen das Wachstum ankurbeln werden und dass man genügend finanzielle Flexibilität für weitere strategische Deals habe. Eine große Rendite und tolle Aussichten machen diese Aktie damit zu einer idealen Wahl (nicht nur) für Rentner.

Eine brandneue Zukunft

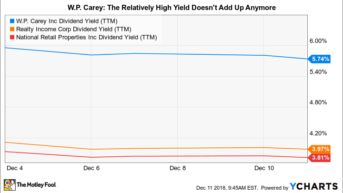

Reuben Gregg Brewer (W.P. Carey): Die Rendite von W.P. Carey liegt derzeit bei rund 5,9 % und damit deutlich über der Rendite von 4 % des Konkurrenten Realty Income. Obwohl Realty Income als branchenweit führend gilt, sieht dieser Unterschied zunehmend wie ein Fehler aus.

Sogenannte Triple-Net-Lease-Immobilienfonds oder REITs kaufen in der Regel Immobilien von ihren Eigentümern und vermieten sie dann sofort zurück. Der Eigentümer erhält Cash und nutzt die Immobilie weiterhin so wie zuvor. REITs wie Carey verdienen an der Differenz zwischen dem Mietpreis und den Finanzierungskosten. Der Vorteil ist, dass der Leasingnehmer sich um die meisten Kosten der Immobilie kümmert, wie Unterhalt und Steuern. Es ist ein ziemlich defensives Geschäftsmodell.

Carey verfügte viele Jahre lang über eine Asset-Management-Einheit, die nicht gehandelte REITs verwaltete, ein wesentlich volatileres Geschäft. Vor kurzem hat man diese Sparte mit dem Kauf eines großen nicht gehandelten REITs geschlossen. Im Wesentlichen ist Carey mittlerweile nur noch ein ganz gewöhnlicher Triple-Net-Lease-REIT.

WPCs Dividende via YCharts

Allerdings macht man im Konzern nicht alles so wie die anderen, was einigen Investoren grundlos Sorgen bereitet. Realty Income und viele andere Wettbewerber von Carey konzentrieren sich stark auf US-Einzelhandelsimmobilien. Carey bevorzugt hingegen einen stärker diversifizierten Ansatz, der sich auf Industrie (28 % der Mieter), Büro (23 %), Lager (24 %) und Einzelhandel (13 %) erstreckt. Außerdem erhält man rund ein Drittel der Mieten von Nicht-US-Immobilien, was die Diversifikation noch weiter erhöht. Diese einzigartige Diversifikation bietet dem Management mehr Möglichkeiten zu investieren und zu wachsen – was der REIT sehr konsequent getan hat und die Anleger mit 21 aufeinander folgenden Jahren jährlicher Dividendenerhöhung belohnt.

Wer bei REITs ein wenig über den Tellerrand hinausblicken will, ist bei W.P. Carey richtig, vor allem jetzt, da es sich um einen reinen REIT handelt.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool empfiehlt Aktien von Brookfield Infrastructure Partners. Brian Stoffel besitzt Aktien von Enviva Partners, Reuben Gregg Brewer von W.P. Carey und Keith Speights keine der angegebenen Aktien.

Dieser Artikel erschien am 15.12.2018 auf Fool.com. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.