Wie Dividenden funktionieren

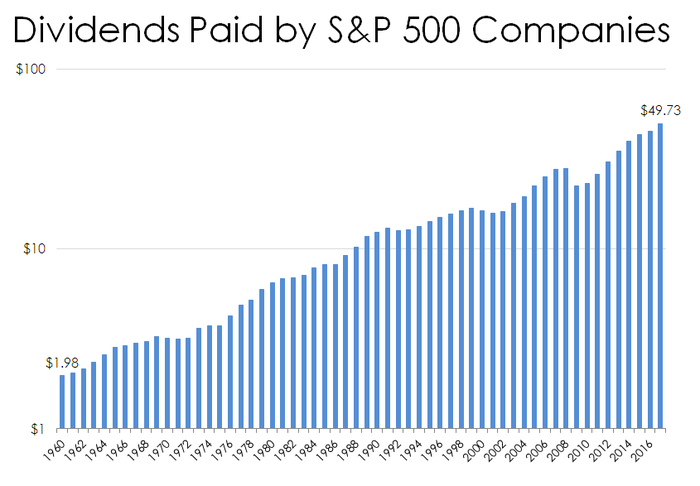

Steigende Aktienkurse sind nicht der einzige Weg, wie man mit Aktien Geld verdienen kann. Viele Unternehmen zahlen auch Dividenden an ihre Investoren und belohnen sie mit einem wiederkehrenden Cashflow, nur weil sie Aktien besitzen. Obwohl Unternehmen manchmal ihre Auszahlungen reduzieren oder sogar einstellen, wachsen die Dividenden häufig mit der Zeit. In Summe sind sie seit 1960 im Durchschnitt um 5,8 % pro Jahr gestiegen.

Erfahre im Folgenden, wie Dividenden funktionieren, wie der Vorstand eines Unternehmens entscheidet, wie viel (und wann) ausgezahlt wird und vieles mehr. Aber zuerst beginnen wir mit den Grundlagen.

Was ist eine Dividende?

Wenn du eine Aktie besitzt, besitzt du nicht nur ein Stück Papier, dessen Wert jeden Tag steigt und fällt. Als Aktionär bist du Mitinhaber eines Unternehmens, und das bedeutet, dass du auf einen Teil des Gewinns, den das Unternehmen im Laufe der Zeit erzielt, Anspruch hast. Einige Unternehmen belohnen ihre Aktionäre zusätzlich mit Dividenden.

Im Jahr 2017 erzielte McDonald’s (WKN:856958) beispielsweise einen Gewinn von 5,2 Mrd. US-Dollar, und das Unternehmen beschloss, 3,1 Mrd. US-Dollar an Dividenden an seine Aktionäre auszuschütten. Daher hättest du im vergangenen Jahr für jede McDonald’s-Aktie, die du besitzt, 3,83 US-Dollar an Dividenden erhalten, nur weil du Miteigentümer bist.

In der Regel gibt es zwei Arten von Dividenden:

- Regelmäßige Dividenden: Das sind Dividenden, die ein Unternehmen im Laufe der Zeit erwartungsgemäß als Teil seiner wiederkehrenden Erträge konstant auszahlt. Die meisten Unternehmen versuchen, eine regelmäßige Dividende zu zahlen, von der sie wissen, dass sie sie sowohl in guten als auch in schlechten Jahren auszahlen können. Regelmäßige Dividenden werden in der Regel vierteljährlich (einmal alle drei Monate) ausgezahlt.

- Sonderdividenden: Das sind Dividenden, die man als “Einmalzahlungen” ansehen kann. Ein Unternehmen könnte nach einer Reihe von hochprofitablen Quartalen eine Sonderdividende zahlen. In einigen Fällen wird eine Sonderdividende gezahlt, weil das Unternehmen einige Vermögenswerte verkauft hat und keine sofortige Verwendung für das Geld hat. Einige zahlen auch Sonderdividenden, weil sie im Laufe der Zeit Barmittel angesammelt haben, die sie für die Aufrechterhaltung der Geschäftstätigkeit einfach nicht benötigen. Unternehmen kündigen oft Sonderdividenden an, um dem Markt mitzuteilen, dass sie planen, Bargeld an die Aktionäre auszugeben, aber dass die Aktionäre nicht erwarten sollen, die Dividende wäre wiederkehrend.

Die Investoren bewerten Dividenden im Verhältnis zum Aktienkurs eines Unternehmens. Dabei wird der Gesamtbetrag, den ein Unternehmen an Dividenden pro Jahr auszahlt, durch den Aktienkurs geteilt, um die so genannte Dividendenrendite zu errechnen. Eine Aktie, die jährliche Dividenden von 0,50 US-Dollar pro Aktie zahlt und für 10 US-Dollar pro Aktie gehandelt wird, hätte somit eine Dividendenrendite von 5 %.

Dividendenrenditen ermöglichen es den Anlegern, schnell abschätzen zu können, wie viel sie mit Dividenden verdienen könnten, wenn sie einen bestimmten Betrag in eine Aktie investieren. Wenn eine Aktie eine Rendite von 5 % aufweist, weißt du, dass du 5 US-Dollar pro investierte 100 US-Dollar, 50 US-Dollar pro investierte 1.000 US-Dollar und so weiter verdienen würdest. Eine Dividendenrendite ermöglicht es dir auch, eine Aktie mit anderen Anlagen wie Sparkonten oder Anleihen zu vergleichen.

Warum zahlen Unternehmen Dividenden?

Nicht alle, aber doch die meisten Unternehmen zahlen Dividenden. Rund vier von fünf Aktien des S&P 500 Index zahlen derzeit eine Dividende an ihre Aktionäre.

Als Faustregel gilt, dass größere und langsamer wachsende Unternehmen eher Dividenden ausschütten als kleinere und schneller wachsende. Das liegt daran, dass wachsende Unternehmen ihre Gewinne in mehr Anlagen, Geschäfte, Mitarbeiter usw. investieren müssen, um zu wachsen. Nur sehr wenige Unternehmen können wachsen, ohne mehr Geld in ihr Geschäft zu investieren.

Ein Unternehmen, das ich gerne als Beispiel nehme, ist Walmart. Wir kennen Walmart heute als ein Unternehmen mit Tausenden Geschäften in weltweit mehr als 29 Ländern. 1972 war es jedoch nur ein winziges Unternehmen mit nur 51 Filialen in 5 Staaten, das seine Aktien erst kürzlich an die New Yorker Börse gebracht hatte.

Walmart hatte in seinen Anfängen noch viele Expansionsmöglichkeiten, so dass es überhaupt keine Dividende zahlte. Stattdessen investierte das Unternehmen seinen gesamten Gewinn in die Eröffnung weiterer Filialen, den Kauf weiterer Lagerbestände und das Wachstum. Walmart zahlte erst 1974 die erste Dividende aus, die nur 5 % des Gewinns ausmachte.

Das Unternehmen expandierte weiter, und hatte 1990 mehr als 1.500 Walmart- und Sam’s-Club-Filialen — mehr als 30-mal so viele wie damals, als es an die Börse ging. Dennoch zahlte man nur rund 12 % des Gewinns an die Aktionäre aus, weil man immer noch genügend Möglichkeiten sah, die globale Präsenz auszubauen. Zehn Jahre später, als Walmart seine Zahl der Filialen mehr als verdoppelt hatte, wuchs es immer noch schnell und pflügte den größten Teil seiner Gewinne zurück in das Unternehmen.

| Jahr | Anzahl der Wal-Mart- bzw. Sam’s-Club-Stores weltweit | Prozentsatz der an Dividenden ausgezahlten Erträge |

|---|---|---|

| 1972 | 51 | 0 % |

| 1980 | 276 | 11 % |

| 1990 | 1.525 | 12 % |

| 2000 | 3.989 | 19 % |

| 2010 | 8.416 | 28 % |

| 2017 | 11.718 | 46 % |

Datenquelle: Jahresberichte, Berechnungen des Autors.

Mit 11.718 Filialen über den ganzen Erdball verstreut sind Walmart- und Sam’s-Club-Filialen heute fast überall zu finden. Walmart kann unmöglich seinen gesamten Gewinn in die Eröffnung weiterer Geschäfte investieren, es sei denn, es beginnt Einkaufszentren auf dem Mond zu bauen. Im Jahr 2017 zahlte Walmart rund 46 % seiner Erträge in Form einer Dividende an die Aktionäre aus.

Walmart ist ein sehr gutes Beispiel dafür, wie sich Unternehmen und ihre Dividenden im Laufe der Zeit entwickeln. Junge, kleine Unternehmen, die die Möglichkeit haben, durch Reinvestition der Gewinne zu wachsen, zahlen in der Regel kleine oder gar keine Dividenden. Wenn Unternehmen reifen und ihr Wachstum sich verlangsamt, beginnen sie, mehr von ihren Erträgen als Dividende auszuzahlen, da es nicht mehr so viele Reinvestitionsmöglichkeiten gibt.

Es wäre ein Fehler gewesen, wenn Walmart 1972 seinen gesamten Gewinn ausbezahlt hätte, da es eine klare Chance hatte, durch die Reinvestition der Barmittel in sein Unternehmen hohe Renditen für die Aktionäre zu erzielen. Ebenso wäre es heute falsch, wenn Walmart an seinen gesamten Erträgen festhielte, da es unmöglich wäre, durch die Reinvestition aller Erträge eine attraktive Rendite für die Aktionäre zu erzielen.

Wie werden Dividenden ermittelt?

Unternehmen bestimmen nicht, wie viel sie den Aktionären auszahlen sollen, indem sie würfeln. Stattdessen entwickeln sie im Laufe der Zeit eine so genannte “Dividendenpolitik”. Eine Dividendenpolitik ist in der Regel ein implizites oder explizites Ziel, einen bestimmten Betrag an Erträgen im Lauf der Zeit als Dividende auszuzahlen.

Ein Unternehmen könnte sich das Ziel setzen, 30 % seines Gewinns auszuzahlen, aber ob es nun 25 % oder 35 % ausbezahlt, ist unerheblich. Nur sehr wenige Unternehmen haben sich zum Ziel gesetzt, genau 30 % ihres Gewinns auszuschütten und dann ihren Gewinn mit 30 % multipliziert, um festzustellen, wie viel sie auszahlen sollen. Die Dividendenpolitik ist eher eine Orientierungshilfe als eine fixe Regel.

Die Dividendenpolitik hat sich im Laufe der Zeit deutlich verändert. Vor langer, langer Zeit zahlten Unternehmen Dividenden eher sporadisch. Die folgende Tabelle zeigt die Erträge und Dividenden von General Motors von 1921 bis 1923. In diesem Zeitraum stiegen die Erträge von GM eher geordnet, aber die Dividendenzahlungen waren sehr volatil.

| Jahr | Erträge | Dividendenzahlungen |

|---|---|---|

| 1921 | 45,0 Mio. USD | 20,5 Mio. USD |

| 1922 | 45,1 Mio. USD | 10,2 Mio. USD |

| 1923 | 55,2 Mio. USD | 24,8 Mio. USD |

Datenquelle: Jahresberichte.

Das Auf und Ab der Dividenden würde heute nicht mehr funktionieren. Das liegt daran, dass sich die Ansichten der Anleger über Dividenden geändert haben. Die Investoren neigen dazu, Dividenden als ein Versprechen anzusehen. Wenn ein Unternehmen 0,50 US-Dollar pro Aktie auszahlt und im nächsten Jahr die Dividende auf 0,40 US-Dollar kürzt, werden die Investoren das als Zeichen dafür sehen, dass das Unternehmen Probleme hat — auch wenn es einen guten Grund hat, weniger auszuzahlen.

Es ist natürlich irgendwie albern. Frage jeden Kleinunternehmer, ob er 2017 genau so viel verdient hat wie 2016, und er würde dich auslachen. Unternehmen haben immer Höhen und Tiefen, aber viele börsennotierte Unternehmen versuchen, ihre Dividenden im Laufe der Zeit zu glätten und isolieren ihre Aktionäre von der damit verbundenen Volatilität der Erträge.

Das Ergebnis ist, dass es viele Unternehmen vorziehen, 20 % ihres Gewinns auszuschütten und die Auszahlung langsam und stetig zu steigern, anstatt 70 % ihres Gewinns auszuzahlen und damit jedes Jahr eine sehr volatile Dividende zu bieten.

Dividendenzahlungen von Unternehmen des S&P 500. Datenquelle: NYU Stern, Diagramm: Autor.

Dass Unternehmen versuchen, ihre Dividenden zu glätten, lässt sich leicht an den Gesamtdividenden ablesen, die von S&P-500-Unternehmen jedes Jahr gezahlt werden. Seit 1960 ist die Dividende nahezu linear gestiegen. Während die Aktienkurse wild schwanken können, sind die Dividendenzahlungen relativ stabil.

So verlor beispielsweise der S&P 500 im Jahr 2008 37 %, aber die von S&P-500-Unternehmen gezahlten Dividenden stiegen in diesem Jahr sogar an, bevor sie 2009 um 20 % fielen. Im Jahr darauf begannen die Dividenden wieder in die Höhe zu gehen und sind seither jedes Jahr gestiegen.

Wie werden Dividenden ausgeschüttet?

Dividenden werden pro Aktie beschlossen und ausgezahlt. Wenn ein Unternehmen also 3 Mrd. US-Dollar an Dividenden ausschütten will und eine Milliarde Aktien im Umlauf sind, könnte es eine Dividende von 3 US-Dollar pro Aktie oder 0,75 US-Dollar pro Quartal ausschütten. Einige Unternehmen könnten sogar eine monatliche Dividende von 0,25 US-Dollar anstelle einer vierteljährlichen Dividende von 0,75 US-Dollar oder einer jährlichen Dividende von 3 US-Dollar zahlen.

In der Vergangenheit erhielten die Anleger ihre Dividendenschecks per Post. Wenn du 1990 vielleicht Disney-Aktionär warst, hattest du eine Papier-Aktienurkunde, aus der dein Eigentum hervorging, und du konntest dich vierteljährlich auf Dividendenschecks mit Mickey Maus vorne drauf freuen.

Heutzutage sind Papier-Aktienurkunden und Dividendenschecks weitaus seltener. Die meisten Anleger halten die Aktien elektronisch über ein Depot. Alle Dividenden, die von den auf einem Depot gehaltenen Aktien gezahlt werden, gehen direkt auf dieses Konto. Es hilft börsennotierten Unternehmen, Geld zu sparen (es ergibt keinen Sinn, 0,55 US-Dollar Porto zu zahlen, um einen Dividendenscheck über 0,50 US-Dollar zu versenden), und es erleichtert den Investoren, die Dividendenzahlungen zu verfolgen und abzurechnen.

Dividendenzahlende Unternehmen geben Dividenden in der Regel Wochen oder Monate vor der tatsächlichen Auszahlung bekannt. Es gibt mehrere Dividendentage, die man kennen sollte:

- Tag der Bekanntgabe: An diesem Tag gibt ein Unternehmen offiziell bekannt, dass sein Vorstand beschlossen hat, in Zukunft eine Dividendenzahlung vorzunehmen. Von allen Tagen ist dies der unwichtigste.

- Tag der Auszahlung: Das ist der Tag, an dem tatsächlich eine Dividendenzahlung an die Aktionäre erfolgt. Am Tag der Auszahlung werden die Dividendenschecks verschickt bzw. soll an dem Tag die Zahlung in deinem Depot erscheinen.

- Stichtag: Dabei handelt es sich um den Tag, an dem du offizielle/r Eigentümer/in einer Aktie sein musst, um die angekündigte Dividendenzahlung zu erhalten. Aufgrund der Börsenregeln musst du jedoch zwei Werktage vor dem Stichtag eine Aktie besitzen, um Anspruch auf die Dividende zu haben.

- Ex-Dividendentag: Das ist der Tag, an dem die Aktie “ex-Dividenden”, also ohne die betreffende Dividendenzahlung gehandelt wird. Der Ex-Dividendentag ist ein Werktag vor dem Stichtag. Um eine Dividende zu erhalten, musst du daher die Aktie am Werktag vor dem Ex-Dividendentag besitzen.

So kündigte Disney beispielsweise am 26. Juni (Tag der Bekanntgabe) an, dass es am 26. Juli (Tag der Auszahlung) eine Dividende ausschütten würde. Jene, die zum Marktschluss am 9. Juli (Stichtag) Aktionäre waren, würden die Dividende erhalten. Der Ex-Dividendentag für die Dividendenzahlung war somit — ein Werktag vor dem Stichtag — der 6. Juli. Um diese Dividende zu erhalten, musste man die Aktien zum Börsenschluss am 5. Juli besitzen. Selbst wenn du deine Aktien am 6. Juli verkauft hättest, hättest du die Dividende am 26. Juli trotzdem erhalten.

Die gute Nachricht ist, dass all diese Termine in der Regel von Unternehmen, die Dividenden zahlen, klar angekündigt werden. Wenn nicht, haben praktisch alle Brokerhäuser einen Dividendenkalender, der dir anzeigt, wann Dividenden ausgezahlt werden und wann du tatsächlich eine Aktie besitzen musst (einen Tag vor dem Ex-Dividendentag), um eine Dividende zu erhalten.

Sind Dividenden wirklich wichtig?

Mit einem Wort, ja.

Die Finanzmedien zitieren oft die Performance der Aktienmärkte in Begriffen, die die Auswirkungen von Dividenden ignorieren. Beispielsweise wird man hören, dass ein beliebter Index wie der S&P 500 oder der Dow Jones Industrial Average “ein neues Allzeithoch erreicht” oder “ein Niveau erreicht hat, das seit April nicht mehr erreicht wurde”.

Wenn die Marktentwicklung in den Medien in Form von Punkten angegeben wird, bezieht sie sich fast immer auf Aktienrenditen ohne Dividenden. Ehrlich gesagt ergibt es nicht viel Sinn, Dividenden zu ignorieren. Niemand würde die Renditen für eine Mietobjekt ohne die Mieten berechnen, doch die Börsenperformance wird unter Ausschluss der Dividenden dargestellt.

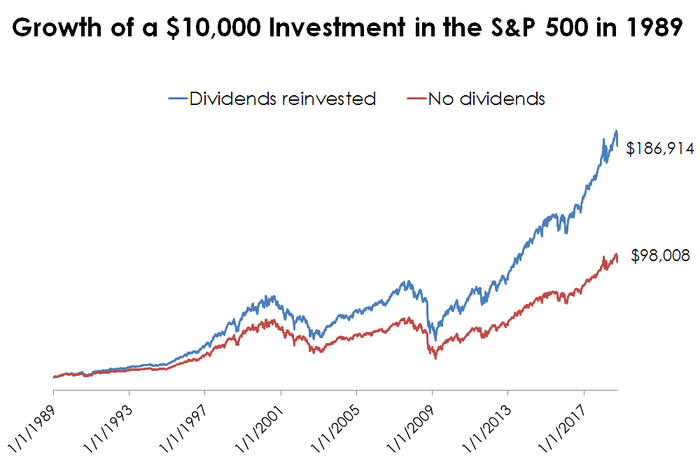

Wachstum einer Investition von 10.000 USD in den S&P 500 seit 1989. Daten: Yahoo Finance, Berechnungen und Diagramm: Autor.

Die Diagramme der Börsenperformance, die man online findet, können irreführend sein. Wenn man im einem Finanzportal die Renditen des S&P 500 nachschlagen möchte, bekommt man in der Regel nur den “Kurs-Rendite-Index” zu sehen, der Dividenden überhaupt nicht enthält. Ein besserer Index ist der S&P 500 Gesamtrendite-Index, der Renditen anzeigt, die Reinvestitionen von Dividenden mit einbeziehen.

Die obige Grafik veranschaulicht, was für einen Unterschied Dividenden über einen langen Anlagezeitraum machen. Eine Investition von 10.000 US-Dollar in einen S&P 500 Indexfonds, der keine Dividenden ausschüttet, wäre auf 98.008 US-Dollar angewachsen. Im Gegensatz dazu hätte ein Fonds, der Dividenden für dich reinvestiert hat, aus den 10.000 US-Dollar ganze 186.914 US-Dollar gemacht. In einigen Teilen der USA ist der Unterschied so groß, dass man ein Haus damit kaufen könnte!

Das soll nicht heißen, dass Aktien, die eine Dividende zahlen, mit Sicherheit besser abschneiden als welche, die keine Dividende zahlen. Aber es zeigt, dass Dividenden nicht nur ein Rundungsfehler sind, und ihr Beitrag zur Gesamtrendite der Aktienmärkte ist über lange Zeiträume beträchtlich.

In Dividendenaktien investieren

Investoren, die neu in der Materie sind, beginnen oft mit Dividendenaristokraten. Dabei handelt es sich um Aktien, die in 25 aufeinander folgenden Jahren oder mehr eine Dividende gezahlt und erhöht haben.

Nur wenige Unternehmen haben 25 Jahre in Folge eine Dividende gezahlt, und nur sehr wenige haben ihre Dividenden in jedem der 25 Jahre oder mehr erhöht.

| Dividendenaristokrat | Dividendenrendite |

|---|---|

| Pepsi (WKN:851995) | 3,5 % |

| Procter & Gamble (WKN:852062) | 3,5 % |

| Target (WKN:856243) | 3 % |

| The Clorox Company (WKN:856678) | 2,6 % |

| Sysco (WKN:859121) | 2,1 % |

Die obige Liste enthält einige der 53 Dividendenaristokraten, die heute auf dem Markt sind, so dass es sich nur um eine Auswahl der Unternehmen handelt. Aber diese Unternehmen spiegeln sehr gut die Art von Unternehmen wider, die über langlebige Geschäftsmodelle verfügen, die es ihnen ermöglichen, ihre Dividendenzahlungen im Laufe der Zeit zu sichern und zu erhöhen.

So sind beispielsweise Pepsi, Procter & Gamble und The Clorox Company alle Konsumgüterunternehmen. Pepsi verdient sein Geld offensichtlich durch den Verkauf von Getränken, aber ihm gehört auch Frito Lay, das einige der wertvollsten Snack-Marken der Welt besitzt.

Procter & Gamble stellt Produkte her, die die Regale der Lebensmittelgeschäfte dominieren, von Ariel-Waschmitteln bis hin zu Gillette-Rasierklingen; insgesamt verfügt das Unternehmen über 22 Marken, die jeweils mehr als eine Milliarde US-Dollar Jahresumsatz generieren. Clorox ist für die gleichnamigen Bleichmittel bekannt, doch es besitzt unter anderem auch Hidden Valley Salatdressings, Kingsford Charcoal und Burt’s Bees Körperpflegeprodukte.

Die Produkte, die diese Unternehmen verkaufen, sind nahezu rezessionssicher. Während du vielleicht keine luxuriöse Kreuzfahrt unternimmst, wenn du deinen Job verloren hast, wirst du wahrscheinlich immer noch Toilettenpapier oder eine Tüte Chips kaufen. Ihre Ertragskraft ermöglicht es ihnen daher, eine konstante Dividende zu zahlen, die sie mit der Zeit steigern können.

Target und Sysco Corp. sind etwas anders, vielleicht stärker von den allgemeinen wirtschaftlichen Bedingungen abhängig als Konsumgüterunternehmen. Target ist der gut bekannte Einzelhändler. Sysco Corp. ist ein Unternehmen, das die meisten Menschen vielleicht nicht auf den ersten Blick erkennen; es ist das Unternehmen, das so ziemlich alles liefert, was ein Restaurant braucht, um seine Kunden zu bedienen — vom Essen bis hin zu Strohhalmen und Servietten. Beide haben ihre Dividenden seit Jahrzehnten jedes Jahr erhöht und es damit in den erlauchten Kreis der Dividendenaristokraten geschafft, obwohl sie vielleicht nicht so “rezessionssicher” sind wie die Konsumaktien, die die Liste dominieren.

Zukünftige Dividendenaristokraten

Einige Unternehmen könnten sich in Zukunft ebenfalls Dividendenaristokraten nennen. Man könnte sagen, dass Apple (WKN:865985) und Visa (WKN:A0NC7B) es sehr bald auf die Liste schaffen könnten, da sie sich konsequent bemüht haben, ihre Dividenden zu erhöhen, und sie über die Ertragskraft verfügen, die Dividenden im Laufe der Zeit zu erhöhen.

| Aktie | Dividendenrendite | Ausschüttungsquote (2017) |

|---|---|---|

| Apple | 1,3 % | 26 % |

| Visa | 0,7 % | 24 % |

Datenquelle: Morningstar.

Apple ist eines der außergewöhnlichsten Unternehmen in Sachen Hardware. Obwohl das iPhone etwa 16 % des Smartphone-Marktes nach Umsatz ausmacht, erwirtschaftet es dank seiner überdimensionalen Gewinnmargen mehr als 80 % der gesamten Smartphone-Profite. Das Ergebnis ist, dass Apple weitaus mehr Cashflow generiert, als es jemals wieder in das Unternehmen investieren könnte, und so hat es seit 2012 eine ständig steigende Dividende gezahlt. (Apple hat allein in den letzten 12 Monaten fast 59 Mrd. US-Dollar an freiem Cashflow erwirtschaftet, von denen ein Teil in Form von Dividenden an die Aktionäre ausgezahlt wird.)

Ebenso ist Visa ein unglaubliches Geschäft. Viele Menschen nennen Visa die “Mautstraße”, auf der Zahlungen erfolgen. Jedes Mal, wenn du eine Visa-Karte benutzt, erhebt das Unternehmen eine kleine Gebühr für die Bereitstellung des Netzwerks, das Banken miteinander verbindet. Wie Apple generiert auch Visa deutlich mehr Geld, als es in sein Geschäft reinvestieren kann, weshalb das Unternehmen eine Dividende auszahlt, die es seit 2009 jedes Jahr erhöht hat.

Wichtig ist, dass sich beide Unternehmen eine höhere Dividende leisten könnten, selbst wenn ihre Gewinne stagnieren würden. Das ist aus der Ausschüttungsquote der Unternehmen ersichtlich — dem Prozentsatz der Gewinne, den sie jedes Jahr auszahlen. Im Jahr 2017 zahlten diese beiden Unternehmen weniger als 30 % ihres Gewinns an Dividenden aus, und wir verfügen nun über mehrere Jahre an Daten, die darauf hindeuten, dass sowohl Apple als auch Visa Dividenden als mehr als nur eine gelegentliche Belohnung für die Aktionäre ansehen.

Dividendenaktien haben im Portfolio eines jeden Anlegers Platz. Egal, ob du in Rente bist und konstante Einnahmen zu schätzen weißt, oder ein Wachstumsinvestor, der seine Renditen steigern will, indem er seine vierteljährlichen Zahlungen reinvestiert — du solltest in Erwägung ziehen, in einige Unternehmen mit stabilen und wachsenden Dividenden zu investieren. Denk nur daran, nach qualitativ hochwertigen Unternehmen mit guten langfristigen Perspektiven anstatt nach hohen Dividendenrenditen Ausschau zu halten.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt und empfiehlt Apple und Walt Disney. The Motley Fool besitzt Aktien von Visa und hat die folgenden Optionen: Long Januar 2020 $150 Calls auf Apple und Short Januar 2020 $155 Calls auf Apple.

Dieser Artikel wurde von Jordan Wathen auf Englisch verfasst und am 10.12.2018 auf Fool.com veröffentlicht. Er wurde übersetzt, damit unsere deutschen Leser an der Diskussion teilnehmen können.