Wie sicher ist ExxonMobil und die Dividende von 4 %?

Die Dividendenrendite von ExxonMobil (WKN:852549) liegt mit rund 4 % fast so hoch wie seit 25 Jahren nicht mehr. Ganz klar: Die Anleger haben eindeutig einige Bedenken hinsichtlich der Geschäfte des vollintegrierten Öl- und Gasunternehmens. Langfristig denkende Anleger mit Fokus auf regelmäßigen Auszahlungen sollten sich jedoch nicht allzu große Gedanken über die derzeit herrschende Stimmung machen. Denn die Dividende von 4 % ist sicher. Warum aber genau?

1. Bei der zurückgefahrenen Produktion kommt die Wende

Eines der großen Argumente gegen Exxon ist, dass die Produktion seit einigen Jahren zurückgeht. In den Jahren 2016 und 2017 sank die Produktion um 1 % bzw. 1,7 %. Auch in den ersten drei Quartalen 2018 setzte sich dieser Rückgang fort. Ein Produktionsrückgang ist nicht unbedingt ein Zeichen für eine langfristige Dividendenkontinuität. Die Produktion stieg jedoch vom zweiten zum dritten Quartal an, da Exxon seine Bohrungen in den USA intensivierte. Und das ist nur eines der großen Wachstumsprojekte des Unternehmens, die bis 2025 hinaus laufen. Das könnte darauf hindeuten, dass der Abwärtstrend bald zum Ende kommen könnte. Exxon scheint auf dem besten Weg zu sein, dieses Problem in den Griff zu bekommen.

2. Das Management wird nicht unnötig Geld verschwenden

Die produktionsseitigen Pläne des Unternehmens sind aus zwei Gründen bemerkenswert: nicht genug, dass sie bereits greifen, sondern sie erstrecken sich auch bis Mitte des nächsten Jahrzehnts. Exxon hat ausdrücklich erklärt, dass man nicht an Projekten mit geringem Ertrag interessiert ist, die die Produktionszahlen jetzt schnell auf Kosten der langfristigen finanziellen Performance verbessern würden. Man wird nur in Projekte mit hoher Rendite investieren, von denen man überzeugt ist, dass sie langfristig einen Mehrwert schaffen können. Das ist die Art von Mentalität, die man bei einem Unternehmen sehen möchte, das Dividenden zahlt – und zeigt den konservativen Ansatz des Unternehmens.

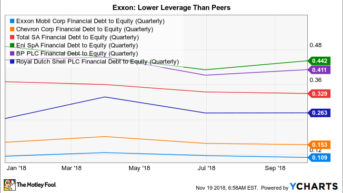

3. Das Unternehmen ist finanziell konservativ aufgestellt

Exxon ist nicht nur bei den Investitionen konservativ, das Unternehmen verfügt auch über eine der stärksten Bilanzen in der Energiebranche. Die langfristigen Verbindlichkeiten machen etwas weniger als 10 % der Kapitalstruktur aus und sind damit niedriger als die der großen Konkurrenten. Eigentlich ist diese Zahl sogar für jedes Unternehmen in so ziemlich jeder Branche niedrig. Die niedrige Leverage bietet eine solide finanzielle Grundlage, insbesondere für eine Branche, die in Bezug auf ihre Umsatz- und Ergebniszahlen auf hochvolatile Rohstoffe angewiesen ist. Soll heißen: Die Leverage wird also keinen Einfluss auf die Höhe der Dividende haben.

Exxon Debt-to-Equity via YCharts

4. Exxon ist bereit, bei Bedarf seine starke Bilanz zu nutzen

Exxon hat allerdings keine Scheu, seine Finanzkraft zur Unterstützung des Wachstums einzusetzen – und natürlich auch, um die Dividende aufrechtzuerhalten. So erhöhte Exxon während der Zeit der schwachen Ölpreise, die Mitte 2014 begann, seine langfristigen Verbindlichkeiten von rund 6,5 Milliarden USD auf 27,7 Milliarden USD. Doch selbst auf diesem Höhepunkt machte die langfristige Verschuldung nur etwa 15 % der Kapitalstruktur aus – das ist keine Zahl, die einem schlaflose Nächte bescheren sollte. Die hinzugekommenen Schulden wurden außerdem zur Unterstützung langfristiger Investitionsvorhaben und der steigenden Dividende des Unternehmens verwendet. Eine starke Bilanz und die Bereitschaft, diese auch positiv zu nutzen, sind einander ergänzende Faktoren. Zusammen sollten sie den Anlegern das Vertrauen geben, dass Dividenden für das Managementteam von Exxon hohe Priorität genießen.

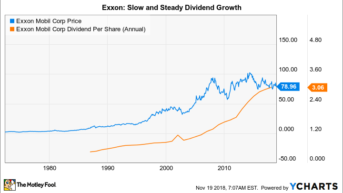

5. Der Ölriese kann auf eine 36 Jahre anhaltende Erfolgsgeschichte zurückblicken

Wahrscheinlich gibt es keinen besseren Beweis für den Einsatz von Exxon für seine Dividende als die 36 aufeinanderfolgenden jährlichen Dividendenerhöhungen, die vorgenommen wurden. Das ist vor allem beeindruckend, wenn man bedenkt, dass sich die Energiewirtschaft stark zyklisch verhält und zu schnellen und dramatischen Kursen neigt. Der Abschwung 2014 war kein ungewöhnliches Ereignis, und es war auch nicht verwunderlich, dass Exxon die Dividende trotz der Schwierigkeiten erhöht hat. Es sei besonders darauf hingewiesen, dass viele von Exxons Wettbewerbern entweder ihre Dividendenerhöhungen ausgesetzt oder ihre Dividenden während des Abschwungs sogar gekürzt haben. Exxon sticht da angenehm heraus.

Exxon via YCharts

6. Die Wachstumspläne können schwachen Ölpreisen standhalten

Obwohl Exxon finanzstark und eindeutig der Dividende zugeneigt ist, muss man sich fragen, was wohl sein mag, wenn die Wachstumspläne stimmen, nicht aber die Ölpreise? Schließlich liegen zwischen 2018 und 2025 einige Jahre, in der die Ölpreise sinken – der jüngste Rückgang um 20 % sollte einem die Volatilität der Branche noch einmal in Erinnerung rufen. Auch wenn Exxon das Potenzial für eine Verdoppelung des Gewinns oder mehr bis 2025 ins Feld geführt hat, hat man auch Notfallpläne. So hat man auch eine Gewinnschätzung vorgelegt, nach der die Einnahmen um 35 % steigen würden, sollte Öl auf 40 USD pro Barrel fallen. (Jüngst lag der Ölpreis zwischen 60 USD bis 70 USD pro Barrel). Selbst relativ niedrige Ölpreise werden die Wachstumspläne des Unternehmens also nicht zunichte machen, sondern sie nur ein wenig verlangsamen. Das wiederum bedeutet, dass niedrige Ölpreise kein großes Risiko für die Dividende darstellen.

7. Die Ausschüttungsquote von Exxon war im Laufe der Zeit solide

Man muss auch hervorheben, dass die Ausschüttungsquote von Exxon in den letzten 12 Monaten bei rund 60 % lag. Damit deckt Exxon die Dividende recht gut ab, was vor einigen Jahren noch gar nicht der Fall war; die Ausschüttungsquote im Jahr 2016 betrug 138 %. In den letzten zehn Jahren waren es nur noch 18 %.

Wie die Punkte eins bis sechs zeigen, hat Exxon sein Geschäft so aufgebaut, dass es die Höhen und Tiefen der Branche meistern kann. Das wiederum bedeutet, dass Anleger sich mit der Ausschüttungsquote arrangieren müssen. Natürlich ist die einjährige Ausschüttungsquote kein Indikator für die Fähigkeit eines Unternehmens, langfristig die Dividende zu bedienen. Man muss sich mit dem Geschäftsmodell vertraut machen, um wirklich zu begreifen, was vor sich geht.

Exxon ist bestens aufgestellt, um Anleger zu bezahlen

Als einer der konservativsten Ölkonzerne in der Energiebranche hat Exxon bewiesen, dass man eine steigende Dividende sehr ernst nimmt. Die Maßnahmen während der Flaute seit 2014 waren ein klarer Beweis dafür. Darüber hinaus zeigen die vorsichtigen und nachhaltigen Wachstumspläne des Ölriesen, dass das Management beabsichtigt, seine 36 Jahre anhaltende Serie von Dividendenerhöhungen auch in den kommenden Jahren fortzusetzen.

Der Play-it-Safe-Ansatz von Exxon ist in letzter Zeit, nachdem sich der Ölpreis nach dem Abschwung 2014 wieder stabilisiert hat, vielleicht etwas aus dem Ruder gelaufen. Aber das ist die Kehrseite einer Dividende, die Ölpreisrückgängen standhalten kann. Wer nach einer sicheren Dividende sucht, wird bei Exxon fündig.

Der Bärenmarkt-Überlebensguide: Wie du mit einer Marktkorrektur umgehst!

Ein erneutes Aufflammen von Corona in China, Krieg innerhalb Europas und eine schwächelnde Industrie in Deutschland in Zeiten hoher Inflation und steigender Zinsen. Das sind ziemlich viele Risiken, die deinem Depot nicht guttun.

Hier sind vier Schritte, die man unserer Meinung nach immer vor Augen haben sollte, wenn der Aktienmarkt einen Rücksetzer erlebt.

The Motley Fool besitzt keine der angegebenen Aktien. Reuben Gregg Brewer besitzt keine der angegebenen Aktien.

Dieser Artikel erschien am 24.11.2018 auf Fool.com. Er wurde übersetzt, damit unsere deutschsprachigen Leser an der Diskussion teilnehmen können.